SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Global Macro

Норвежский Глобальный Пенсионный Фонд покупал ли Украину?

- 28 апреля 2014, 00:16

- |

Сейчас я исследую деятельность Глобального Пенсионного Фонда Норвегии. Очень интересно! Материала для анализа – колоссально много…

Норвежцы имеют довольно большую аллокацию на Россию (65 компаний), кроме того компании, имеющие иностранную прописку, но я их также отнес к России (еще 16 компаний), так как они по прописке только иностранные – в итоге в российских акциях на 31 декабря 2013 года было почти 3,9 млрд. долл. Конечно в масштабах всего фонда – это около 0,5%...)) Но для России – это уже крупный инвестор.

Смотрю, как менялся портфель год от года – по России они явно используют активный способ управления инвестициями – не индексный. Они участвуют в IPO, есть активы в далеких эшелонах…

( Читать дальше )

- комментировать

- 109 | ★7

- Комментарии ( 17 )

Рабочие места нужно создавать в своей стране

- 12 апреля 2014, 10:33

- |

Просто золотой пост, в самую точку.

Оригинал взят у

ray_idaho в Рабочие места нужно создавать в своей стране

ray_idaho в Рабочие места нужно создавать в своей странеВ политике ничего не происходит случайно.

Если что-то случилось, то так было задумано.

Франклин Рузвельт

Одним из процессов, которые создали ситуацию роста экономик БРИКС и 11 бриллиантов, а ранее стран ЮВА, является вывоз капитала из индустриально развитых государств.

Для понимания механики этого процесса я сделал небольшую обобщенную модель:

( Читать дальше )

Проблемы Восточной Европы в ее отдалении от России

- 12 апреля 2014, 10:24

- |

Украина так хочет в Европу… Но посмотрим, что дала Западная Европа своим восточным братьям за 20 лет евроинтеграции.

Мой френд в ЖЖ наглядно описал ситуацию...

Оригинал взят у

ray_idaho в Проблемы Восточной Европы в ее отдалении от России

ray_idaho в Проблемы Восточной Европы в ее отдалении от РоссииНе может быть справедливости там,

где есть закон, провозглашающий полную свободу.

Станислав Лем

Ранее я рассматривал некоторые результаты евроинтеграции для стран Восточной Европы. На этот раз к таблице по ВВП и населению я добавил еще одну таблицу с внешним долгом и производством, потреблением и импортом энергии этими странами на 2012 год.

Легко заметить, что ситуация по большинству стран достаточно тяжелая, особенно учитывая, что не все страны могут эмитировать собственную валюту. В среднем внешний долг стран Восточной Европы на уровне 80% от ВВП, а суммарный импорт энергии не менее 5% от ВВП. Оба фактора — необходимость обеспечивать большие платежи по внешнему долгу (или его прирост) и дефицит собственной энергии, причем по большинству стран произошло падение собственного производства энергии после распада СССР, приводят к снижению уровня жизни и росту зависимости как минимум от экспортера энергии, для Восточной Европы — это в основном Россия.

( Читать дальше )

Нигерия: еще одна ошибка О'Нила

- 12 апреля 2014, 10:05

- |

Мне нравится изучать идеи Глобал Макро… 11 бриллиантов, БРИКС, МИНТ...

Поделюсь записью моего френда в ЖЖ. Мне кажется интересно.

Оригинал взят у

kar_barabas в Нигерия: еще одна ошибка О'Нила

kar_barabas в Нигерия: еще одна ошибка О'Нила( Читать дальше )

Комментарий к посту Дмитрия Шагардина:)

- 29 марта 2014, 14:39

- |

Дмитрий Шагардин по нелогичным причинам перестал писать на смартлаб, но продолжает писать в ЖЖ. Я добавлю немного стоимости в его творчество и расскажу вам о чем он там пишет и на что намекает.

Из творчества возьму наиболее интересный лично мне график — это как себя ведут сектора российского рынка с начала 2013 года.

======

Мое мнение:

( Читать дальше )

- РФР сейчас относительно фонд. рынков развивающихся стран самый дешевый с 2009 года.

- Самое прикольное, что это же отношение находится и на уровнях, которые мы видели в 2002 году!

- Россия сползает вниз относительно других рынков аккуратно и по чуть чуть с 2011 года.

- В марте фонд RSX (крупнейший ETF на Россию) выпустил +75% новых акций, что говорит о том, что нерезы-таки поперли

- С конца февраля нерезы непрерывно стали покупать Россию

- РТС к нефти сейчас также на минимумах (около 10 бочек за индекс), в то время как в 2007м было больше 25ти

- с начала марта EM начали резко отрастать на фоне стагнации развитых рынков

- но РФР с начала марта раскоррелировался с EM

- наши акции дают очень неплохую див. доходность

Из творчества возьму наиболее интересный лично мне график — это как себя ведут сектора российского рынка с начала 2013 года.

======

Мое мнение:

( Читать дальше )

Кризис валют развивающихся стран

- 21 февраля 2014, 18:13

- |

Ниже последует репост из ЖЖ Димы Шагардина на тему валют ЕМ.

Ссылка на оригинал: http://d-shagardin.livejournal.com/113523.html

Посты у Димы большие и содержательные, поэтому я позволю себе начать с основных выводов, чтобы сэкономить ваше время:

Григорий Бегларян: дефолт у Турции — это удар по британским банкам, т.к. именно они в осн. держат их долг.

Теперь сам пост...

На эту тему рекомендую посмотреть программу на телеканале РБК с участием Вадима Писчикова, управляющего директора инвестиционной компании Algebra Investments, на мой взгляд одного из лучших в России специалистов по теме глобалмакро. Первая часть записи здесь, вторая – здесь.

Ниже представлены основные тезисы Вадима (с ним согласованные), дополненные собственными идея и мыслями.

Итак, текущую ситуацию в экономиках EM часто сравнивают с тем, что происходило во второй половине 1990-х годов, когда случился азиатский кризис, дефолт в России и т.д. Несмотря на наличие схожих признаков, между текущей ситуацией и событиями пятнадцатилетней давности есть существенные отличия. Но сначала поговорим о базовых экономических закономерностях.

Цикличность экономики

Экономика циклична: за ростом всегда следует спад. Экономический бум, имевший место быть в Emerging Markets (EM) в 2000-2010 гг., привел не только к высоким темпам роста ВВП, доходов, цен на активы, притоку иностранного капитала, но и к высокой инфляции и дорогим курсам валют. При этом накопленные за долгие годы дисбалансы выправляются во время циклического спада, в котором сегодня оперируют экономики EM. Происходит так называемый возврат к среднему значению – «mean reversion», но не кризис. Во время болезненного цикла корректировки экономический рост замедляется; валюты, которые стали дорогими по отношению к текущим условиям, дешевеют; отдельные сектора экономики, в которых накопилась избыточная инфляция, дефлируют; наблюдается отток капитала и т.д. Этот процесс остановится тогда, когда будет найдено новое равновесие в экономике.

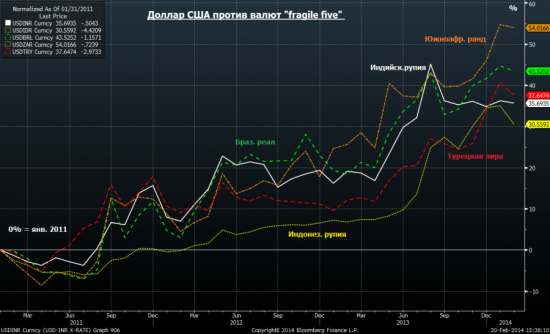

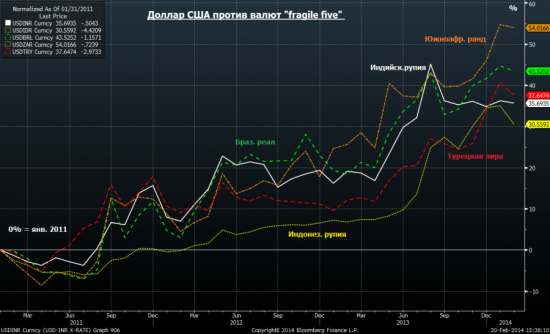

Процесс такой корректировки в экономиках EM начался примерно в 2011 году. Валюты стран так называемой «Хрупкой пятерки» — «Fragile five»*: Бразилия, Индонезия, Индия, Турция и Южная Африка — существенно снизились (от 30 до 55%) против доллара США за последние три года.

*Это страны, находящиеся в особой зоне риска, т.к. имеют дефицит по счету текущих операций и бюджету, т.е. крайне зависимы от иностранного капитала, который эти дефициты покрывает.

( Читать дальше )

Ссылка на оригинал: http://d-shagardin.livejournal.com/113523.html

Посты у Димы большие и содержательные, поэтому я позволю себе начать с основных выводов, чтобы сэкономить ваше время:

- В экономиках ЕМ циклическая коррекция, но спад

- Снижение валютных курсов должно скорректировать экономики ЕМ в положительном направлении

- Сходство с кризисом конца 90-х: отриц сальдо счета тек операций ряда стран

- Ключ отличие: сейчас везде плав. вал курс, это смягчает удар

- Турция в самой жопе из всех

- В России девальвация-1998 не повторится, т.к.есть ряд существенных отличий

- Оч тяжелое состояние финансов у Украины

Григорий Бегларян: дефолт у Турции — это удар по британским банкам, т.к. именно они в осн. держат их долг.

Теперь сам пост...

На эту тему рекомендую посмотреть программу на телеканале РБК с участием Вадима Писчикова, управляющего директора инвестиционной компании Algebra Investments, на мой взгляд одного из лучших в России специалистов по теме глобалмакро. Первая часть записи здесь, вторая – здесь.

Ниже представлены основные тезисы Вадима (с ним согласованные), дополненные собственными идея и мыслями.

Итак, текущую ситуацию в экономиках EM часто сравнивают с тем, что происходило во второй половине 1990-х годов, когда случился азиатский кризис, дефолт в России и т.д. Несмотря на наличие схожих признаков, между текущей ситуацией и событиями пятнадцатилетней давности есть существенные отличия. Но сначала поговорим о базовых экономических закономерностях.

Цикличность экономики

Экономика циклична: за ростом всегда следует спад. Экономический бум, имевший место быть в Emerging Markets (EM) в 2000-2010 гг., привел не только к высоким темпам роста ВВП, доходов, цен на активы, притоку иностранного капитала, но и к высокой инфляции и дорогим курсам валют. При этом накопленные за долгие годы дисбалансы выправляются во время циклического спада, в котором сегодня оперируют экономики EM. Происходит так называемый возврат к среднему значению – «mean reversion», но не кризис. Во время болезненного цикла корректировки экономический рост замедляется; валюты, которые стали дорогими по отношению к текущим условиям, дешевеют; отдельные сектора экономики, в которых накопилась избыточная инфляция, дефлируют; наблюдается отток капитала и т.д. Этот процесс остановится тогда, когда будет найдено новое равновесие в экономике.

Процесс такой корректировки в экономиках EM начался примерно в 2011 году. Валюты стран так называемой «Хрупкой пятерки» — «Fragile five»*: Бразилия, Индонезия, Индия, Турция и Южная Африка — существенно снизились (от 30 до 55%) против доллара США за последние три года.

*Это страны, находящиеся в особой зоне риска, т.к. имеют дефицит по счету текущих операций и бюджету, т.е. крайне зависимы от иностранного капитала, который эти дефициты покрывает.

( Читать дальше )

Девальвация рубля 2014 от Дмитрия Шагардина

- 19 февраля 2014, 23:09

- |

Репост от Дмитрия Шагардина: http://d-shagardin.livejournal.com/112927.html

Да, российский рубль решил всех удивить похоже — сорвал все корреляции и окончательно ушел в свободное плавание :)

Обратимся к графику (нормализован по январю 2013) — в феврале 2014 рубль падает на фоне восстановления валют EM против доллара США.

далее на рисунке показана динамика по валютам emerging markets c начала февраля 2014 — довольно мощное восстановление против доллара США по всему спектру валют EM, кроме рубля.

с начала 2014 года (YTD) также показательно — рубль оказался в группе наихудших.

( Читать дальше )

Да, российский рубль решил всех удивить похоже — сорвал все корреляции и окончательно ушел в свободное плавание :)

Обратимся к графику (нормализован по январю 2013) — в феврале 2014 рубль падает на фоне восстановления валют EM против доллара США.

далее на рисунке показана динамика по валютам emerging markets c начала февраля 2014 — довольно мощное восстановление против доллара США по всему спектру валют EM, кроме рубля.

с начала 2014 года (YTD) также показательно — рубль оказался в группе наихудших.

( Читать дальше )

Подробно про Турцию. О чем Дима забыл написать на смартлаб:(

- 29 января 2014, 23:14

- |

Взято из ЖЖ: http://d-shagardin.livejournal.com/112601.html

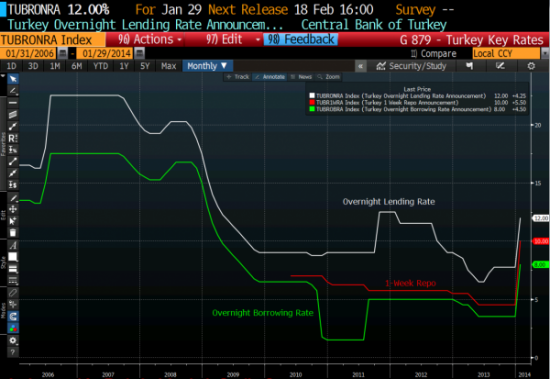

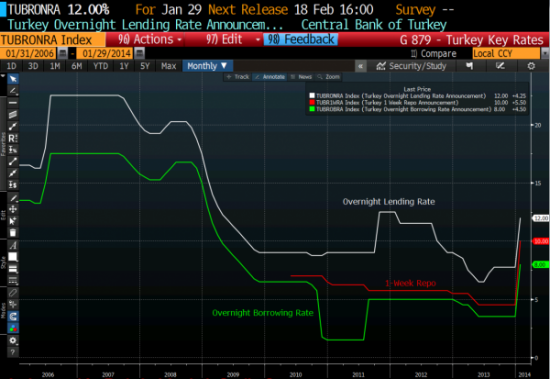

28 января 2014 года у ЦБ Турции сдали нервы — в ходе внеочередного заседания было принято решение агрессивно повысить ключевые % ставки с целью предотвращения ослабления курса нацвалюты и оттока капитала.

Последствия: столь резкое увеличение % ставок неизбежно приведет к снижению объемов кредитования в экономике. Это окажет давление на деловую активность. Меры регулятора, направленные на ограничение потребительского кредитования, приведут к падению потребления в частном секторе. Темпы роста ВВП продолжат замедляться, экономический цикл в фазе замедления. Кроме того, неопределенность, связанная с длительным избирательным циклом, приведут к задержкам в принятии инвестиционных решений в отношении Турции. Ослабление лиры и рост внешнего спроса окажут поддержку экспорту.

Источник: Bloomberg

Действия ЦБ в моменте помогли сбить атаку на турецкую лиру. Надолго ли? - см. график USD/TRY:

( Читать дальше )

28 января 2014 года у ЦБ Турции сдали нервы — в ходе внеочередного заседания было принято решение агрессивно повысить ключевые % ставки с целью предотвращения ослабления курса нацвалюты и оттока капитала.

Последствия: столь резкое увеличение % ставок неизбежно приведет к снижению объемов кредитования в экономике. Это окажет давление на деловую активность. Меры регулятора, направленные на ограничение потребительского кредитования, приведут к падению потребления в частном секторе. Темпы роста ВВП продолжат замедляться, экономический цикл в фазе замедления. Кроме того, неопределенность, связанная с длительным избирательным циклом, приведут к задержкам в принятии инвестиционных решений в отношении Турции. Ослабление лиры и рост внешнего спроса окажут поддержку экспорту.

Источник: Bloomberg

Действия ЦБ в моменте помогли сбить атаку на турецкую лиру. Надолго ли? - см. график USD/TRY:

( Читать дальше )

Рэй Далио в Давосе. Для тех кто знает английский

- 25 января 2014, 21:24

- |

Для тех кто не знает английский:

- Рассказывает свою традиционную тему, что экономика состоит из транзакций

- Транзакции бываают через деньги или через кредит и тд и тп

- Сейчас цены на активы подросли, поэтому будущие ожидаемые доходы упали

- Кеш = 1%, Акции доход упал до 4% годовых, облигации 3%

- Сейчас мы в середине краткосрочного долгового цикла

- Это скучное годы, которые вы обычно даже не помните в историческом контексте

- Такими например были 2004-2006. Вы даже не вспомните что там было

- Вы помните отлично 2007 и 2008-й, которые были в конце краткосрочного цикла

- Это все справедливо для США

- Страны южной европы не могут печатать деньги, поэтому долг растет быстрее доходов, я говорю не про госдолг, а про общий долг в экономике

- Это пузырь, это не может происходить вечно.

- В США долг не растет быстрее доходов!

- В Европе по этой причине возникнет funding gap и долг должен будет упасть до доходов.

- В Юж Европе хроническая депрессия, потому что вы не можете финансировать экономику за счет долга.

- ЕЦБ надо смягчать политику и ЕЦБ будет смягчать политику

- Китай? Китай в той позиции, когда им срочно надо ужесточать

- Все экономики и рынки связаны между собой, что это значит?

- В мире гигантское кол-во ликвидности. Ликвидность означает, что люди хотят покупать финансовые активы

- Активы выглядят оцененными нормально, не слишком дороги, не слишком дешевы

- У нас есть длинный долг. Долг ест деньги, его надо кормить))

- Мы живем в мире, где большая неиспользованная производственная мощность (в основном в Китае)

- Это создает дефляционное давление

- Таким образом, в мире с одной стороны много ликвидности, с другой — дефляционное давление.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал