GOLDMAN SACHS

Разворот на GM

- 20 августа 2015, 16:13

- |

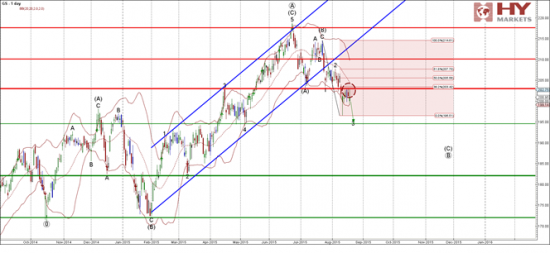

• Возможно дальнейшее падение к 195.00

Goldman Sachs недавно развернулся вниз от зоны сопротивления лежащей между уровнем сопротивления 203.00 (бывший сильный уровень поддержки, который развернул предыдущую (А)-волну в июле, и который выступает в качестве сопротивления в настоящее время после того, как он был прорван активной ©-волной) и 38.2% коррекцией Фибоначчи предыдущего нисходящего импульса от конца (B)-волны. Нисходящий разворот от этой зоны сопротивления, вероятно, ускорит движение активного краткосрочного импульса 3 к следующему уровню поддержки 195.00 (целевая цена, рассчитанная для завершения этого импульса).

Скрин с терминала: www.hymarkets.com/english/platforms_pro.html

- комментировать

- Комментарии ( 0 )

Обратный адрес: Goldman Sachs

- 18 августа 2015, 10:17

- |

Любопытства ради, ситуация в Европе выглядит похоже. Многие известные фигуры, оказывающие влияние на еврозону, ранее занимали ведущие позиции именно в Goldman Sachs: Марио Монти (Италия), Марио Драги (ЕЦБ), Отмар Иссинг (Бундесбанк), Карел ван Миерт (Бельгия), Лукас Пападемос (Греция), Антонио Борхес (МВФ).

Why Goldman Sachs?

Ситуация на акции Goldman Sachs

- 13 августа 2015, 16:33

- |

• Возможно дальнейшее падение к 195.00

Goldman Sachs недавно прорвал ключевой уровень поддержки 203.00 (который развернул предыдущие волны (а) и 1, как Вы можете видеть ниже). Прорыв этого уровня поддержки привел к прорыву 38.2% коррекции Фибоначчи предыдущей среднесрочной ©-волны от начала февраля. Эти два прорыва должны ускорить активную краткосрочную импульсную волну 3 среднесрочной ©-волны от июля (которая ранее прорвала дневной восходящий канал от января). Goldman Sachs, скорее всего, продолжит падение к следующему уровню поддержки 195.00 (целевая цена для завершения волны 3).

Торговый терминал: Hy Pro trader

Goldman Sachs пообещал дальнейшее снижение цен на нефть из-за нехватки резервуаров

- 06 августа 2015, 20:07

- |

___________________________________________________________________________________________________________________________

Эксперты банка Goldman Sachs подтвердили краткосрочный прогноз котировок нефти марки WTI на уровне $45 за баррель, отметив при этом существование серьезных рисков их дальнейшего падения, так как нефть вскоре негде будет хранить.

По оценкам аналитиков, с начала года резервы нефти и нефтепродуктов в мире выросли на 170 млн баррелей, и еще на 50 млн баррелей повысился объем топлива, хранящегося на плавучих терминалах. Такими темпами, по мнению Goldman, к осени все доступные мощности по хранению нефти будут исчерпаны.

Вместе с тем крупные нефтедобывающие компании с хорошими финансовыми резервами не станут спешить с сокращением добычи даже в случае дальнейшего снижения цен на нефть. Аналитики банка считают, что предложение превысит спрос на 2 млн баррелей в сутки в 2015 году, а в 2016 году — на 1,8 млн баррелей.

( Читать дальше )

Разворот на акции Goldman Sachs

- 06 июля 2015, 15:38

- |

• Возможен дальнейший рост к 218.00

Goldman Sachs ранее сильно развернулся вверх от объединенной области поддержки, лежащей на пересечении следующих уровней поддержки: линии поддержки дневного восходящего канала от февраля, нижней дневной полосы Боллинджера, 38.2% коррекции Фибоначчи предыдущего восходящего импульса (i) и уровня поддержки 207.70 (который также ранее развернул цену в июне). Goldman Sachs, скорее всего, продолжит расти текущих уровней к следующему уровню сопротивления 218.00 (который остановил предыдущую импульсную волну (i)). Стоп-лосс для покупок можно разместить ниже уровня 207.70.

Скрин с терминала Hy pro trader

Акция Goldman Sachs продолжает движение в канале

- 17 июня 2015, 15:25

- |

• Возможен дальнейший рост к 217.50

Goldman Sachs вчера развернулся вверх от зоны поддержки лежащей между уровнем поддержки 210.00, 50% коррекцией Фибоначчи предыдущего восходящего импульса от начала июня и линией поддержки недавнего дневного восходящего канала от начала мая. Восходящий разворот от этой зоны поддержки продолжает активную краткосрочную импульсную волну 3 среднесрочной © волны от февраля. Goldman Sachs, скорее всего, продолжит расти — в соответствии с преобладающим восходящим трендом, который можно видеть на дневных графиках — к следующему уровню сопротивления 217.50.

Goldman Sachs про решение ФРС на следующей неделе

- 14 июня 2015, 15:27

- |

- Повышение ставки приближается, поэтому решение ФРС в июне будет иметь особую значимость

- ФРС может сообщить, что повышение ставки в сентябре является базовым сценарием.

- Велика вероятность того, что ФРС захочет сохранить «дверь открытой» с возможностью отложить повышение ставок до декабря.

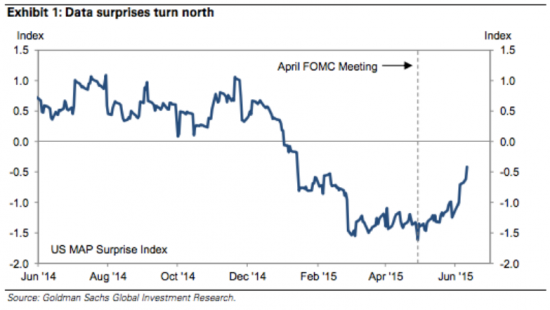

- Экономика США улучшилась с момента последнего заседания.

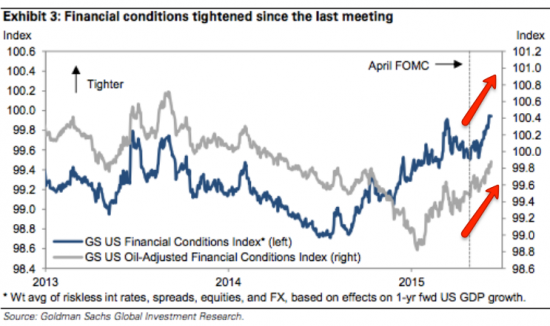

- В то же время финансовые условия ухудшились из-за распродажи по гособлигациям за последний месяц.

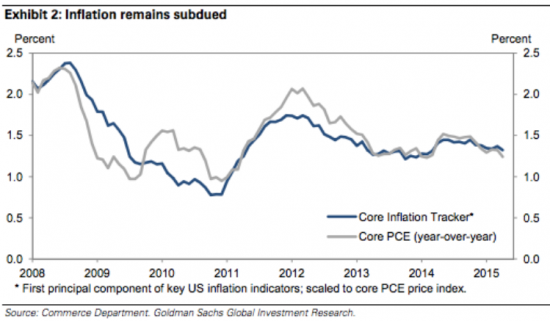

- Прогнозы по экономике на 2015 год будут понижены из-за слабого 1 квартала, краткосрочный прогноз по безработице незначительно повышен, оценка инфляции не претерпит изменений.

Инфляция США не растет

Индекс финансовых условий США показывает некоторое ухудшение:

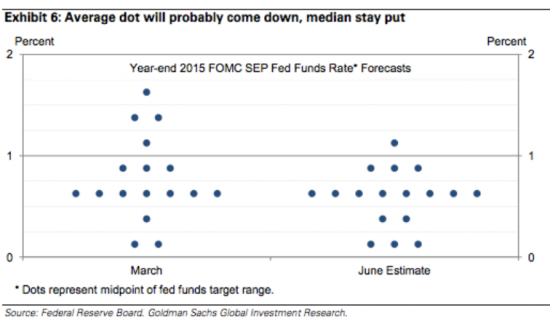

За квартал прогноз по процентным ставкам США на конец 2015 года несколько снизился:

справа: частота прогнозов для каждого уровня ставок на конец 2015 года.

Максимальная плотность на уровне 0.625% подразумевает 2 повышения ставки до конца года.

Но сейчас стало больше прогнозов что ставка не изменится и меньше прогнозов, что она пойдет выше 1%.

==============================

<ECO> — экономический календарь смартлаба

<HELP> — помощь по консоли смартлаба

Goldman Sachs шокирует, очередной пробой!

- 12 июня 2015, 16:03

- |

• Возможен дальнейший рост к 217.50

Goldman Sachs недавно прорвал уровень сопротивления 212.00 (о котором говорилось в нашем предыдущем отчете для этого инструмента). Прорыв этого уровня сопротивления продолжает преобладающий восходящий тренд, который можно видеть на дневных графиках и активную краткосрочную импульсную волну 3 от начала мая. Goldman Sachs, скорее всего, продолжит расти в сторону следующего уровня сопротивления 217.50 (целевая цена, рассчитанная для завершения активной импульсной волны 3). Стоп-лосс для покупок можно разместить ниже недавно-прорванного ценового уровня 212.00.

Терминал: hy pro trader

Возможен разворот на goldman sachs

- 09 июня 2015, 15:42

- |

• Возможно падение к 206.00

Goldman Sachs недавно развернулся вниз после того как цена достигла уровня сопротивления 210.0 и приблизилась к уровню 212.00 — оба из которых были установлены в нашем предыдущем отчете в качестве вероятных целей для роста этого инструмента. Зона сопротивления возле уровня сопротивления 212.00 была усилена верхней дневной полосой Боллинджера. На силу этой зоны сопротивления также указывает ясное медвежье расхождение, которое можно видеть на дневном индикаторе Stochastic (как Вы можете видеть на дневном графике Goldman Sachs ниже). Цена, скорее всего, скорректируется вниз к следующему уровню поддержки 206.00.

Goldman Sachs растет

- 02 июня 2015, 17:12

- |

• Возможен рост к 210.0 и 212.00

Goldman Sachs недавно скорректировался вниз к зоне поддержки лежащей на пересечении уровня поддержки 206.00 (бывший уровень сопротивления который ведет себя в качестве поддержки в настоящее время после того, как он был прорван) и бывшей линии сопротивления широкого дневного восходящего канала от прошлого года (которая аналогично действует как поддержка после того, как она была прорвана). Goldman Sachs, скорее всего, развернется вверх от этой зоны поддержки и поднимется к следующим уровням сопротивления — 210.0 и 212.00. Стоп-лосс для покупок можно разместить ниже вышеупомянутой зоны поддержки — на уровне 204.00.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал