Freedom Holding

Freedom Holding Corp. - Прибыль 9 мес 2024 ф/г, завершился 31.12.2023г: $279,48 млн

- 23 апреля 2024, 19:42

- |

As of February 8, 2024, the registrant had 59,659,191 shares of common stock, par value $0.001, issued and outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/0000924805/000092480524000014/frhc-20231231.htm

Капитализация на 23.04.2024г: $3,889 млрд

Общий долг FY – 31.03.2019г: $233,31 млн

Общий долг FY – 31.03.2020г: $324,49 млн

Общий долг FY – 31.03.2021г: $1,743 млрд

Общий долг FY – 31.03.2022г: $2,684 млрд

Общий долг FY – 31.03.2023г: $4,314 млрд

Общий долг 6 мес – 30.09.2023г: $6,224 млрд

Общий долг 9 мес – 31.12.2023г: $6,410 млрд

Выручка FY – 31.03.2019г: $74,29 млн

Выручка 9 мес – 31.12.2019г: $91,81 млн

Выручка FY – 31.03.2020г: $121,90 млн

Выручка 9 мес – 31.12.2020г: $226,36 млн

Выручка FY – 31.03.2021г: $346,88 млн

Выручка 9 мес – 31.12.2021г: $597,55 млн

Выручка FY – 31.03.2022г: $689,79 млн

Выручка 1 кв – 30.06.2022г: $172,51 млн

Выручка 6 мес – 30.09.2022г: $352,63 млн

Выручка 9 мес – 31.12.2022г: $566,69 млн

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Акции Freedom Holding Corporation: стоит ли купить?

- 22 апреля 2024, 18:48

- |

Инвестировать в зарубежные рынки в последние годы стало гораздо сложнее, однако есть те, кто ищет идеи несмотря ни на что. Акции брокерской компании Freedom Holding Corporation #FRHC я регулярно отслеживаю и разбираю ее отчеты. В преддверии отчета за полный 2023 году, решил еще раз пробежаться по бизнесу компании.

В США в апреле уже стартовал сезон отчётностей, выходят отчёты крупных корпораций, а значит впереди и публикация результатов Freedom Holding за 2023 фискальный год. Перед отчетностью акции нередко растут, особенно если ожидаются хорошие финрезы.

Можно вспомнить дату 4 августа 2023 года, когда эмитент опубликовал отчётность за 2023 фискальный год, хотя и с опозданием, но на то были объективные причины. В этот день котировки акций на Nasdaq взлетели сразу на 1,9%. Когда у Freedom Holding выходила квартальная отчётность в октябре, ноябре прошлого и в феврале текущего года, котировки в эти дни всегда повышались.

Давайте посмотрим на динамику акций FRHC, листингованных на бирже Nasdaq, в сравнении с индексом Nasdaq Composite.

( Читать дальше )

Акции Freedom Holding - идеальная точка для входа, чтобы обогнать рынок!

- 17 апреля 2024, 17:36

- |

На американском рынке акций началась коррекция: индекс SP500 за последние 3 торговые недели потерял 3,9%. Участники рынка ожидали снижения учетной ставки ФРС уже в скором времени однако последние данные по инфляции за март изменили эти представления. Рост инфляции в США ускорился с 3,2% в феврале до 3,5% в марте.

«Последние данные свидетельствуют об отсутствии дальнейшего прогресса в достижении нашей цели по инфляции в 2% в этом году», — отметил глава ФРС Джером Пауэлл.

Коррекция – это всегда хороший повод купить интересные бумаги привлекательным ценам! Одними из таких бумаг, на мой взгляд, являются акции компании Freedom Finance (Freedom Holding Corp, тикер FRHC). За период с ноября 2020 года по август 2023 года акции холдинга выросли в 2,7 раза с $36 до $100 поэтому прошедшая коррекция на 30% с августа вполне объяснима.

( Читать дальше )

Бывший глава СПБ биржи Роман Горюнов стал акционером казахстанской ITS

- 11 апреля 2024, 16:52

- |

До осени прошлого года у торговой площадки было три акционера. Основной долей в 80% плюс одна акция владел Foundation for the Support and Development of International Financial Center, который глава ITS Чингиз Канапьянова описывал как «специальный инвестиционный фонд, созданный как некоммерческая организация для инвестиций в развитие финансовой инфраструктуры Казахстана». Два других акционера – это структура Freedom Holding Тимура Турлова, компания Freedom Kazakhstan, и российская СПБ биржа. Первая владела 10% акций, а вторая – 10% минус одна акция.

Однако в начале прошлого ноября СПБ биржа попала под блокирующие санкции США. И в январе 2024 года российская биржа вышла из состава акционеров казахстанской площадки. Купила долю россиян компания AIFC Markets – «дочка» МФЦА, где и зарегистрирована ITS.

( Читать дальше )

Информация владельцам счетов во Freedom Securities Trading Inc(FST Belize)

- 09 апреля 2024, 09:27

- |

В конце марта клиентам FST Belize поступили сообщения о закрытии их счетов.

Это связано с переводом клиентов во Freedom Holding (филиалы находятся в Армении и Казахстане).

Вся информация была передана новому брокеру в автоматическом режиме с сохранением открытых позиций.

Перевод активов подразумевает закрытие счета у прежнего брокера и заключение нового договора с другим брокером.

Помимо этого у владельцев зарубежных счетов возникает обязанность в течение 1 месяца подать в налоговую:

1) уведомление об открытии нового счета;

2) уведомление о закрытии «старого» счета;

3) отчет о движении денежных средств по старому счету за 2024 год (с 01.01.2024 до даты закрытия).

Если счет был закрыт 28 марта, то уведомить налоговую нужно до 28 апреля.

О том, какие штрафы грозят за неисполнение налоговой обязанности и все подробности про ОДДС читайте в нашей статье Отчет о движении денежных средств физических лиц на зарубежных счетах.

Суд арестовал активы Тимура Турлова и соответчиков по делу о банкротстве банка Ассоциация

- 18 марта 2024, 11:04

- |

В материалах суда указано, что арест наложен на денежные средства и иное имущество Турлова и соответчиков (в том числе, на 49% долей в ООО «Марин Оперешн Сервисз», сделки с которой запрещены налоговой службе Астраханской области — FM) в пределах 18,95 млн евро и $2,05 млн.

frankmedia.ru/158688

Белизский брокер Тимура Турлова перевел клиентов в структуры Freedom Holding

- 19 февраля 2024, 17:29

- |

Белизский брокер Freedom Securities Trading (FST Belize), который принадлежит бенефициарному владельцу Freedom Holding Тимуру Турлову, перевел своих клиентов в структуры самого холдинга. В письме клиентам Тимур Турлов отмечает, что такое решение было принято «с учетом мнений рейтинговых агентств.., международных аудиторов и совета директоров» Freedom Holding.

До начала февраля клиенты могли самостоятельно выбрать входящие в холдинг Freedom Finance Armenia или казахстанскую Freedom Finance Global, на счета в которых производился перевод активов из FST Belize. Впрочем, как рассказывают клиенты, предлагалась также миграция в южноафриканскую компанию Turlov Family Office Securities, которая не входит во Freedom Holding.

В начале февраля перевод уже проводился автоматически: все резиденты Казахстана, Азербайджана и Турции переводились во Freedom Finance Global, остальные же, включая российских, — во Freedom Finance Armenia.

Читайте подробнее на сайте

🏦 Freedom Holding Corporation отчитался за 3 квартал 2024 финансового года

- 13 февраля 2024, 07:18

- |

🇰🇿 Freedom многим россиянам известен своими продуктами и услугами в виде брокерского и банковского обслуживания. Я сам пользуюсь банковской картой компании для зарубежных покупок, а также брокерским счетом. Поэтому, время от времени обращаю внимание на то, как чувствует себя бизнес.

Сегодня разберем последний вышедший финансовый отчет за 4 квартал (3 кв. 2024 года) и оценим, какие изменения происходят в компании.

📈 Выручка выросла на 31% г/г до $418,6 млн. Основная ее часть была сгенерирована за счет комиссионных и процентных доходов. Около 54% выручки пришлось на «Банк Фридом Финанс Казахстан». Продолжает расти и страховой сегмент бизнеса, доходы от которого выросли на 177% г/г до $79 млн.

( Читать дальше )

Freedom Holdings Corp продолжает наращивать выручку и прибыль на сотню процентов

- 12 февраля 2024, 17:55

- |

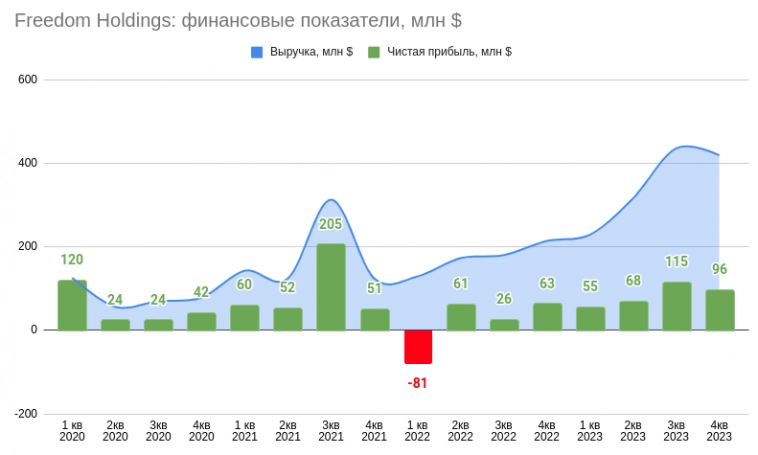

Фридом отчитался за 4-й квартал 2023 года — выручка выросла на 96% г/г до 436 млн $, прибыль на 52% г/г до 96 млн $. Кажется расследование Гинденбурга оказался фейком))

Компания стоит 5 млрд $ при годовой прибыли в 300 млн $, но это все-таки компания роста (судя по выручке и операционным показателям)

( Читать дальше )

Freedom Holding – бурный рост и создание экосистемы!

- 12 февраля 2024, 17:43

- |

10 февраля Freedom Holding опубликовал финансовые результаты за третий квартал текущего финансового года (31 декабря 2023 года; финансовый год в компании начинается с 1 апреля).

Freedom Holding известен российским инвесторам своими брокерскими услугами. Также компания занимается инвестиционным консультированием, банковским услугам, корпоративным инвестиционным банкингом и андеррайтингом.

Freedom работает в Центральной Азии, Европе, Соединенных Штатах, на Ближнем Востоке и Кавказе. Штаб-квартира холдинга — Алматы, Казахстан.

Финансовые результаты Freedom Holding за квартал:

— Выручка увеличилась на 95% год к году и составила $418,6 млн.

— На долю сегмента Центральной Азии (Казахстан, Узбекистан и Кыргызстан) и Восточной Европы пришлось приблизительно $361,3 млн, или 86% от общей выручки компании, и приблизительно $258,6 млн, или 84,2% от общих расходов.

— Сегмент в Европе, за исключением Восточной Европы, принес приблизительно 39,5 млн долларов, или 9%, от общей выручки и приблизительно 31,7 млн долларов, или 10%, от общих расходов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал