Etf

Отбор акций и фьючерсов 29 декабря

- 29 декабря 2016, 15:08

- |

Несколько дней до Нового года и рынок потихоньку идет в развалку. SPY дал небольшую коррекцию вчера.

В США заявки по безработице, товарные запасы и запасы нефти EIA.

Золото небольшой лонг, спай на продолжение отката плюс волатильность. Акции также радуют.

( Читать дальше )

- комментировать

- 30

- Комментарии ( 0 )

Калькулятор портфелей 2.1

- 27 декабря 2016, 21:54

- |

Всем привет.

Что, собственно, нового?

1. Добавлены FinEx ETF с Мосбиржи.

2. Данные по инструментам теперь не лежат в базе, а скачиваются (с Яхи или Мосбиржи) по необходимости. Во-первых, так меньше размер программы. Во-вторых, Мосбиржа запрещает давать их данные кому-либо. Для себя качай — а другим не давай! Вот я и не даю, теперь каждый какбэ качает сам. :) Обновление скачанных данных по кнопке на тулбаре или через диалог выбора инструментов.

3. Теперь не нужно будет качать обновления руками. Программа сама будет их проверять, скачивать и устанавливать (и себя и базу). Ну, я надеюсь. :)

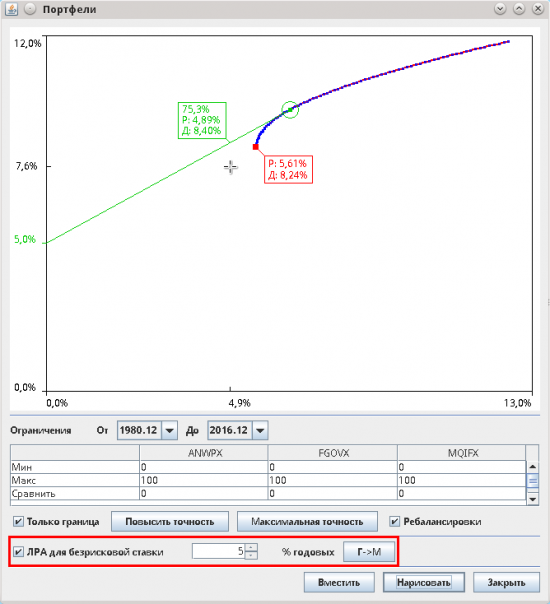

4. В окне портфелей появилась best possible capital allocation line (по-русски назвал ЛРА). Что это такое см. здесь и здесь. Штука полезная, особенно перед пенсией. :)

( Читать дальше )

Золото. Черное и желтое. Шорты в нефти возможны после «перехая».

- 23 декабря 2016, 05:13

- |

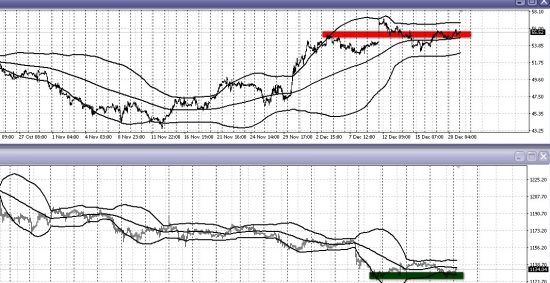

Поза по нефти закрыта. Шорт зафиксирован с прибылью, буду рассматривать продажу после перехая. Почему не иду в рост? Теория линий наименьшего сопротивления – нефть должна «завалиться», это может произойти неожиданно и лонг скорее будет убыточен, чем прибылен, тогда как шорт прибылен однозначно, если по-умному зайти. Точка входа – выше локального максимума, откат при его пробое позволит подстраховаться б/у

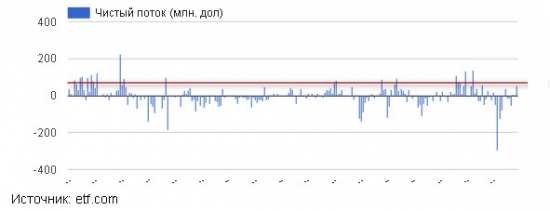

Золото – пульс пациента на уровне комы. Подержу недельку, жду выстрела вверх, в канун Нового года, не дождавшись буду бросать позу. Если и будет рост в январе, то только на инвесторском энтузиазме и усталости от роста американских индексов. Но. Увы –мировые инвесторы пока со мной не согласны, фонды не подтверждают, что золото им интересно:

Вопрос дня, на какую дату выпадает Ваш последний торговый день в этом году?

Вот как резко инвесторы бегут из золота

- 22 декабря 2016, 15:09

- |

Золото больше не блестит. Инвесторы бегут из золота с момента выборов президента США, SPDR Gold Trust отмечает крупный всплеск оттока средств из фонда. Этот ETF крупнейший ETF на драгметаллы. В соответствии с FactSet, этот фонд отмечает 28 сессий оттока капитала подряд, это рекордное значение. Почти 4,7 млрд. долл. было выведено из фонда из 30,2 млрд. долл. находящихся под управлением, с момента выборов в США.

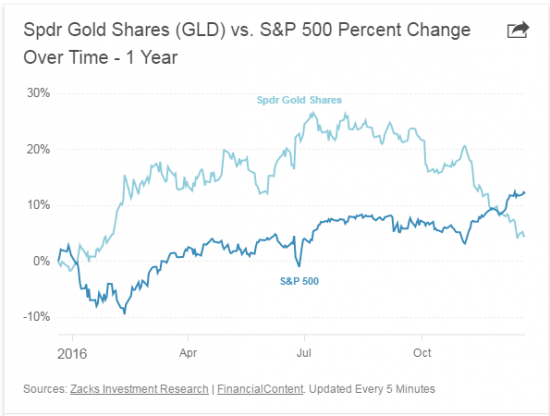

Золото, как правило, имеет отрицательную корреляцию с фондовым рынком, который находится в режиме ралли после неожиданного избрания Дональда Трампа в начале ноября. Инвесторы ставят на то, что сильные сокращения корпоративных налогов, изменения в финансовом и экологическом регулировании ускорят экономический рост, что сделает золото менее привлекательным в качестве актива.

«Золотой» ETF просел на 11,3% с момента выборов, достигнув низшего уровня с февраля. Однако, по итогам года золото остается в плюсе, сохраняя повышение на 6,3%. Приток капитала в фонд также остается положительными — с начала года в фонд пришло 7,55 млрд. долл.

Оригинал: http://www.marketwatch.com/story/heres-how-dramatically-investors-have-been-fleeing-gold-2016-12-21

Vanguard REIT ETF (VNQ)

- 21 декабря 2016, 23:01

- |

Самый большой и известный в мире биржевой фонд REITов.

Краткий обзор VNQ

Фонд инвестирует в акции REITов и компаний, которые покупают офисные здания, отели и другую недвижимость. Цель фонда - близко следовать за результатами индекса MSCI US REIT Index.

Доходность фонда

На момент написания поста среднегодовой рост цены за 10 лет составляет 4,56%. Дивиденды за 2016 к цене пая — 4,7%. Если сложить эти цифры, то получится впечатляющая годовая доходность — 9,26% в долларах. При этом дивиденды растут из года в год.

Любители сдавать в наем московские квартиры только позавидуют такой доходности.

Комиссии

0,12% в год. Очень низкая плата. Нельзя даже сравнивать с уровнем комиссий российских ЗПИФов недвижимости (от 2-5% ежегодно + 1,5% надбавка при покупке пая).

Финансовые показатели

( Читать дальше )

Отбор фьючерсов и акций NYSE, OTCBB 21 декабря

- 21 декабря 2016, 15:27

- |

Много интересных данных на сегодня: индекс ипотечного кредитования и запасы нефти EIA. Акции радуют неплохими ситуациями.

Убыточная биотехнологическая компания. Акция на истории, при резких скачках, падает. На продолжение падения.

Акция в игре, при сетапах можно попробовать.

( Читать дальше )

Золото. Черное и желтое. В котировках поселилась неопределенность Нового года.

- 21 декабря 2016, 08:11

- |

Золото – актив обладающий спросом на периоды неопределенности, праздники относим к таковым? На чем строится спрос на рисковые активы? На надеждах, но реальность близящихся праздников несет риски потери ликвидности, что чревато для «рынков-переростков» всякими неожиданностями.

Позицию лонг буду держать до упора, на селдующей неделе приму решение, буду л «преходить» с ней в Новый год.

Нефть выросла на популизме, экстремум обозначился после решения стран, не входящих в ОПЕК, снизить добычу. Страны, это решение, ни к чему не обязывает, например, у нас вообще не знают как снижать добычу))).

По нефти буду держать шорт. Все договоренности в цене, текущий ценник до Нового года переписать будет сложно.

Что думают инвесторы по поводу нефти? Смотрите на потоки EFT:

Вопрос дня – «Как «загасить» риски длинных праздников»? Сидеть на заборе, хеджировать консервативными инструментами или отменить все стопы и жить надеждой?

Отбор акций NYSE, OTCBB и фьючерсов 20 декабря

- 20 декабря 2016, 16:41

- |

На вторник 20 декабря без особых новостей в мире, кроме выборщиков в США, которые проголосовали за мистера Трампа.

Продолжаем наблюдать за шиппинговыми компаниями, а также ситуацией на фьючерсах. В частности, продолжение падения золота и роста спая.

После недавнего сплита (1 к 10), вышла новость якобы о покупке XGTI другой коммуникационной компани Vislink Com. Продолжение на шорт.

Акция показывает признаки жизни. На данный момент, можно ожидать быстрого роста в моменте на выходахъ шортистах, в котором на крутом пике можно зашортать данную акцию, либо купить если будет сквиз с мин риском.

( Читать дальше )

Отбор акций NYSE, OTCBB и фьючерсов 19 декабря

- 19 декабря 2016, 16:14

- |

Ожидаем продолжение падения греческих логистических компаний.

Ожидаем продолжение падения греческих логистических компаний.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал