SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Emerging Markets

На волне положительной энергии

- 07 мая 2014, 14:26

- |

На российском рынке второй день преобладают бычьи настроения, которые порождены верой в нахождение дипломатических путей разрешения конфликта в Украине. Предложения Лаврова в Вене не нашли поддержки у западных стран, однако это не означает точку в переговорах. Сегодня в Москве с Путиным встречаются глава ОБСЕ, эта организация по идее могла бы расширить формат многосторонних переговоров по Украине и представлять интересы части населения юго-востока Украины. Трудно, конечно, говорить о каком-то мирном разоружении сил самообороны в Донбассе после событий в Одессе. Однако уверенность в том, что выборы в Украине состоятся 25 мая, удержат сейчас западные страны от ввода новых антироссийских санкций. Насколько можно понять Керри, если Россия не вводит войска, то пока достаточно того, что страна испытывает сложности на долговом рынке, а экономика клонится к рецессии. Вопрос о новых санкциях может возникнуть, если донецкая и луганская республики к 25 мая не договорятся с Киевом по поводу устройства страны. Однако и в этом случае антироссийские санкции могут быть не слишком сильными и будут, например, сопряжены с исключением — задним числом — России из соглашений по закону о контроле иностранных счетов (FATCA). Умеренную версию событий заставляет выдвигать действующее предложение Франции В. Путину посетить 70-летний юбилей открытия второго фронта в Нормандии 5-6 июня.

( Читать дальше )

( Читать дальше )

- комментировать

- 37

- Комментарии ( 1 )

Американские инвесторы отучились от осторожности

- 11 апреля 2014, 08:01

- |

Ждем негативного открытия. Наши прогнозы сбываются – первая половина апреля не стала периодом роста американских акций. Хорошая статистика по безработице вчера рынку не помогла. Индекс S&P- 500 (-2,09%) опустился ниже ключевого уровня 1840 и ниже 50-дневной средней, что сигнализирует о начале коррекции. Индекс акций малой капитализации Russell 2000 упал на 2,79%. За пять лет «бычьего рынка» американские инвесторы отучились от осторожности. Они возвращаются на рынок даже после двухдневной коррекции, не учитывая то, что коррекции могут продолжаться и два месяца. На неделе, завершившейся 9 апреля, чистый приток в фонды американских акций были самыми большими в течение четырех недель. Он составил $8,9 млрд. Инвесторы посчитали, что двухдневная коррекция американского рынка сделала его привлекательным для покупок.

Что касается отечественного рынка, то я бы не стал отбрасывать сценарий его снижения в рамках боковой динамики до отметки 1240 по индексу ММВБ. Когда мировые рынки росли, отечественные акции стояли на месте, поэтому сильными их назвать нельзя. На графиках «индексообразующих» акциях сломлены повышающиеся тренды. Напряженность вокруг Украины не рассасывается: желающих купить акции на выходные будет немного. Президент США Барак Обама и канцлер Германии Ангела Меркель обсудили возможность введения новых санкций в отношении России.

( Читать дальше )

Что касается отечественного рынка, то я бы не стал отбрасывать сценарий его снижения в рамках боковой динамики до отметки 1240 по индексу ММВБ. Когда мировые рынки росли, отечественные акции стояли на месте, поэтому сильными их назвать нельзя. На графиках «индексообразующих» акциях сломлены повышающиеся тренды. Напряженность вокруг Украины не рассасывается: желающих купить акции на выходные будет немного. Президент США Барак Обама и канцлер Германии Ангела Меркель обсудили возможность введения новых санкций в отношении России.

( Читать дальше )

Предательские мысли о развороте

- 13 февраля 2014, 14:58

- |

Фондовые рынки делают паузу в четверг. Индекс ММВБ открылся в негативной зоне на фоне падения азиатских рынков, в первую очередь, Японии (-1.79%). Кажется, что февральский отскок на рынках развитых стран теряет свой драйв. Инвесторы отыграли часть январских потерь на предположениях, что рост американской экономики в 2014г. ускорится, а проблемы развивающихся экономик из-за сворачивания QE3 не слишком велики. Однако вчерашний отчет Cisco опять привлек внимание к проблеме emerging markets. Cisco сообщила о 3% падении продаж в развивающиеся страны после -10% падения в предыдущий квартал. Однако продажи в страны BRIC и Мексику упали на -10%. Конечно, это говорит, с одной стороны, о растущей конкурентоспобности китайских технологических компаний. С другой стороны, фондовые индексы в Шанхае (-0.51%) в четверг упали благодаря технологическому сектору.

Важное событие дня для инвесторов – это выход в 17.30 доклада о розничных продажах в США, который покажет, как отразилась плохая погода и слабый доклад о занятости на потребительских расходах. Заодно будут тестироваться вчерашние утверждения управляющего ФРС Булларда о том, что рост ВВП США ускорится до 3% и выше в 2014г. Конечно, сильные данные о внешней торговле Китая и завтрашние ожидания по данным ВВП еврозоны могут корректировать слабые данные по рознице США. Но пока фьючерсы S&P 500 указывают на тестирование 50 дневной средней, которая была пройдена в темпе марша во вторник в честь выступления Йеллен. Новый глава ФРС выступает в 19.30 перед сенатским комитетом, возможно, ее слова смягчат медвежьи настроения, усилившиеся после отчета Cisco. В пятницу предполагаем позитивное открытие. Перед открытием ММВБ выйдут данные по инфляции в КНР, от которых ждут замедление темпов.

Важное событие дня для инвесторов – это выход в 17.30 доклада о розничных продажах в США, который покажет, как отразилась плохая погода и слабый доклад о занятости на потребительских расходах. Заодно будут тестироваться вчерашние утверждения управляющего ФРС Булларда о том, что рост ВВП США ускорится до 3% и выше в 2014г. Конечно, сильные данные о внешней торговле Китая и завтрашние ожидания по данным ВВП еврозоны могут корректировать слабые данные по рознице США. Но пока фьючерсы S&P 500 указывают на тестирование 50 дневной средней, которая была пройдена в темпе марша во вторник в честь выступления Йеллен. Новый глава ФРС выступает в 19.30 перед сенатским комитетом, возможно, ее слова смягчат медвежьи настроения, усилившиеся после отчета Cisco. В пятницу предполагаем позитивное открытие. Перед открытием ММВБ выйдут данные по инфляции в КНР, от которых ждут замедление темпов.

Всё плохое остается позади

- 31 января 2014, 14:02

- |

Попытки отскока на ММВБ в пятницу наталкиваются на активное сопротивление продавцов, которые ориентируются на негативные тенденции фондового рынка США в 2014г.. Тем не менее, долларовая перепроданность российских активов позволяет рассчитывать на позитивный исход дня, а также локальный характер пятничной коррекции на Уолл--Стрит. В целом январь заканчивается по индексу S&P 500 в значительном минусе (около 3%). Несмотря на внушительное американское ралли четверга, европейские рынки торгуются сегодня в негативе, “отмечая” худший ”январь” с 2010г. Однако паники после осуществления второго раунда сворачивания QE3 на западных рынках незаметно. Американские инвесторы продавали акции на неделе заседания ФРС во многом из-за беспокойства за судьбу emerging markets. Беспокойство всё ж таки оказалось не очень сильным, к пятнице индекс S&P 500 оказался на уровнях выше конца прошлой недели. Доходности treasures на другой день после сокращения объема покупок активов ФРС даже подросли. Индия и Индонезия торговались сегодня нейтрально-позитивно. Основной же возмутитель спокойствия — Китай ушел на новогодние каникулы.

( Читать дальше )

( Читать дальше )

Жаль, что для нашего рынка пока не изобрели такой же Perpetuum Mobile роста, как для американского

- 24 ноября 2013, 21:01

- |

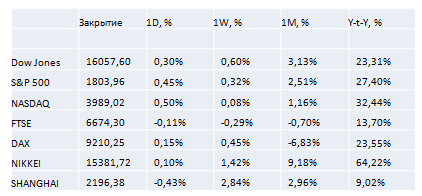

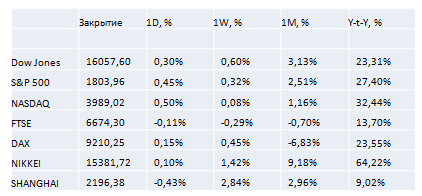

Основные мировые индексы по итогам прошлой недели показали положительную динамику (за исключением FTSE-100). Наибольший рост показали азиатские индексы Shanghai Composite (Китай) и N-225% (Япония).

Основные новости были следующими: Председатель Центрального банка Китая пообещал ускорить процесс полной конвертируемости юаня, Сенат США проголосовал за кандидатуру Джанет Йеллен на пост главы ФРС, Японский экспорт показал рекордный рост за три года. Есть еще две новости: цены на нефть марки Brent выросли до максимальных октябрьских значений, а курс доллара по отношению к рублю показал в пятницу локальный разворот растущей тенденции (на фоне ложного пробития максимума от 13.11.13, и «медвежьих» расхождений по индикатору RSI). Проанализировав все новости, мы видим, что позитив в основном носит азиатский или «нефтяной» характер. В США рынок также вырос: индекс DOW превысил рекордные отметки, но мы так привыкли к росту американского рынка, что считаем его само собой разумеющимся. В ожидании старта рождественских продаж лучшую динамику за неделю в США показали сектор услуг и энергетики, неплох и энергетический сектор. Жаль, что для нашего рынка пока не изобрели такой же Perpetuum Mobile роста, как для американского, и все подвиги «быков» ограничились тем, что они по итогам недели закрепили индекс ММВБ над зоной поддержки 1490 — 1500 пунктов.

( Читать дальше )

Основные новости были следующими: Председатель Центрального банка Китая пообещал ускорить процесс полной конвертируемости юаня, Сенат США проголосовал за кандидатуру Джанет Йеллен на пост главы ФРС, Японский экспорт показал рекордный рост за три года. Есть еще две новости: цены на нефть марки Brent выросли до максимальных октябрьских значений, а курс доллара по отношению к рублю показал в пятницу локальный разворот растущей тенденции (на фоне ложного пробития максимума от 13.11.13, и «медвежьих» расхождений по индикатору RSI). Проанализировав все новости, мы видим, что позитив в основном носит азиатский или «нефтяной» характер. В США рынок также вырос: индекс DOW превысил рекордные отметки, но мы так привыкли к росту американского рынка, что считаем его само собой разумеющимся. В ожидании старта рождественских продаж лучшую динамику за неделю в США показали сектор услуг и энергетики, неплох и энергетический сектор. Жаль, что для нашего рынка пока не изобрели такой же Perpetuum Mobile роста, как для американского, и все подвиги «быков» ограничились тем, что они по итогам недели закрепили индекс ММВБ над зоной поддержки 1490 — 1500 пунктов.

( Читать дальше )

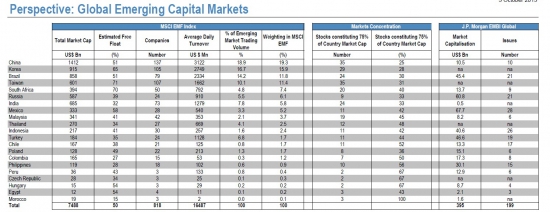

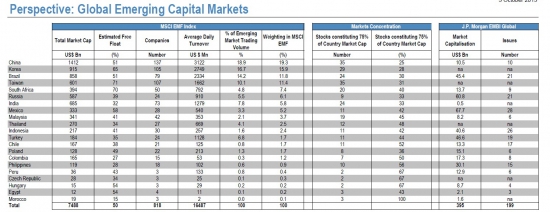

MSCI Emerging Markets - немного статистики

- 04 октября 2013, 17:27

- |

Может кому интересно, ну и для себя, чтоб далеко не искать

Индекс MSCI Emerging Markets в разрезе

( Читать дальше )

Индекс MSCI Emerging Markets в разрезе

( Читать дальше )

Прогноз. Вопрос – что гласят “скрижали”?

- 21 августа 2013, 14:06

- |

Общие страхи приближающегося сокращения QE3 и, как следствие, отток средств из развивающихся рынков подавили утреннюю попытку отскока на ММВБ. Публикация вечером протоколов ФРС (в 22.00) может усилить позиции доллара, усилить его притягательность как безопасной гавани. В свою очередь, риски дальнейшего усиления американской валюты ведут к падению нефтяных цен в т.ч. марки brent в среду, — основного козыря России в борьбе за инвестиции в emerging markets. Тревожные ожидания по commodities отражается сегодня и на негативном поведении FTSE100. К негативу в Лондоне могут примешиваться ожидания выхода в четверг предварительных данных по индексу деловой активности PMI Китая. Правда, от PMI завтра ждут рост. Поведение американских фьючерсов утром отличалось большим спокойствием, чем динамика акций в Лондоне, тем не менее внутридневный негатив по ним значительней, чем во вторник… Доходности американских treasures вчера падали (-2.43%), что стимулировало отскок S&P 500 (+0.38%). В принципе, нечто подобное можно было бы ожидать и в среду, поскольку деньги emerging markets побежали перед протоколами ФРС, как это не парадоксально, в американские treasures. Но среда в плане интенсивности ожиданий всё-таки напряженный день. В конце концов, протоколы июльского заседания могут и не открыть ничего нового по сравнению с мнением, высказанным управляющими ФРС в августе, а будут концентрироваться на речах о том, что сокращение стимулирования не означает ужесточение политики по ставкам. Однако протоколы могут и раскрыть так называемую логистику сокращения. Например, на рынке есть ожидания, что первоначальное сокращение покупки активов будет состоять из $5 млрд. сокращения по treasures и $5 млрд. по ипотечным бумагам, то есть закладывается в прогнозы уменьшение ежемесячного объема покупок с $85 млрд. до $75млрд. Само по себе это было бы почти окончательное признание ФРС в сентябрьском сворачивании, что негативно для акций. Перед протоколам в 18.00 в США выйдут данные по перепродажам домов. Инвесторы ожидают роста по данному показателю, что опять же работает на мнение о неизбежном сокращении QE3. В предторгах выходят также отчеты ритейлеров Lowes, Target, Staples и строительной компании Toll Brothers. Вчера отчеты и рост ритейлеров был одним из факторов позитива S&P 500. Но сегодня негативная динамика американских фьючерсов и активность продаж акции Сбербанка говорят о том, что индексу ММВБ придется, возможно, искать дневную поддержку в районе 1358-1365. По итогам всех страхов и переживаний вокруг QE3 и китайского PMI в четверг предполагаем позитивное открытие, что, однако, не отменяет среднесрочной рекомендации умеренных продаж.

Пошла покупка в Emerging? Бразы второй день отжигают!

- 09 августа 2013, 20:16

- |

… почти +2% после вчерашних +3,3%… похоже на пробой 50000 нацелены.

Продолжаем ждать продолжение банкета и у нас (сорри за тафтологию), рубль вроде подтверждает намерение индексов пойти выше.

Продолжаем ждать продолжение банкета и у нас (сорри за тафтологию), рубль вроде подтверждает намерение индексов пойти выше.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал