ETf

FinEx заявил об обнулении фонда на российские еврооблигации — инвесторы потеряли все вложенные в него деньги

- 01 июня 2022, 15:00

- |

Фонд FXRB в ближайшем будущем прекратит свое существование, и инвесторам не стоит ожидать каких-либо выплат по этому активу. На текущий момент эта информация раскрыта в краткой отчетности FinEx Funds ICAV

К значительным убыткам по хеджу в FXRB стало стремительное обесценение рубля, пояснили в FinEx. «В условиях, когда международный сегмент рынка российских корпоративных еврооблигаций на фоне санкций практически перестал существовать, инвестиционный менеджер, действуя в соответствии с регулированием и инвестиционным мандатом, был вынужден продать все еврооблигации, которые относились к данному классу акций, чтобы покрыть долг по контрактам валютного хеджирования. В результате, в портфеле рублевого класса акций (FXRB) не осталось базовых активов, а все другие еврооблигации в портфеле фонда теперь относятся к валютному классу акций (FXRU)», — сообщили там.

( Читать дальше )

- комментировать

- 635 | ★1

- Комментарии ( 3 )

Фонд FinEx FXRB на российские облигации обнулился, инвесторы потеряли все вложенные деньги

- 01 июня 2022, 13:28

- |

Олег Янкелев, генеральный директор FinEx, на этом фото как бы олицетворяет наши эмоции по поводу произошедшего

Что это за фонд?

Финекс позиционировал фонд FXRB как «инвестиции в наиболее надежные долговые обязательства крупнейших российских корпораций (Газпром, РЖД, Сбербанк, ВТБ, Лукойл и т.д.) с повышенной рублевой доходностью за счет операций валютного хеджирования».

( Читать дальше )

- комментировать

- 11.8К |

- Комментарии ( 54 )

Портфель из ETF. Оживаем

- 01 июня 2022, 08:12

- |

В связи с постепенным оживлением торгов фондами на иностранные активы и значительным укреплением рубля решил распечатать рублевые депозиты. В портфеле, помимо прочих активов, у меня четыре типа акций: акции РФ, акции США, акции развитых стран без США и акции развивающихся стран. Соответственно средства в равных пропорциях разделил на покупку этих активов.

Акции РФ купил через VTBX, акции США — через RCUS. Т.к. остальные типы активов купить пока не могу и курс доллара выглядит интересно, решил купить фьючерсов SI-9.22. Купил немного, исключительно чтоб зафиксировать курс доллара для себя, а никак не для спекуляций. Поэтому, несмотря на небольшое количество контрактов, под их обеспечение выделена значительная часть портфеля.

Хоть акции развивающихся стран теперь и можно купить через фонд TEMS ( rusetfs.com/etf/RU000A103VJ5 ), но маленькое количество представленных в нем компаний и большая аллокация активов фонда в РФ, мне не нравятся, поэтому пока не спешу его покупать. Остальные фонды, торги которыми возобновили, мне не интересны т.к. они узкоспециализированные на конкретных сегментах рынка.

( Читать дальше )

🤔 Твои иностранные акции принадлежат тебе, но...

- 30 мая 2022, 19:57

- |

Если твой брокер оказался под санкциями — ты попал. Если торгуешь через ETF — попал вдвойне.

Если зарубежный депозитарий перестал работать с депозитарием в твоей стране — ты попал.

Если ты нерезидент, а в стране ограничили доступ к бирже нерезам — ты попал. Если торгуешь не напрямую, а через АДР/ГДР — попал вдвойне.

Если все акции, которые ты торгуешь, на самом деле формально принадлежат бирже — в какой-то момент обязательно «попадёшь».

Всё идёт к тому, что для торговли зарубежными акциями нужно будет неизбежно регистрировать счёт у зарубежного брокера, чтобы хоть как-то обезопасить себя от кучи рисков, связанных с владением акций. Зарубежное — за рубежом, российское — в России. Вариант, комфортный не для всех, но сидеть с заблокированным счётом или частично заблокированными активами — куда менее приятная штука.

По мотивам свежих новостей.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Выручка Regeneron Pharmaceuticals превысила прогнозы, несмотря на прекращение продаж лекарства от коронавируса

- 24 мая 2022, 11:25

- |

Regeneron Pharmaceuticals (REGN) отчиталась за 1 квартал 2022 г. (1q22) 4 мая. Выручка за квартал выросла на 17% до $2,97 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию (Adjusted EPS) $11,49 против $9,89 в 1q21. Аналитики прогнозировали в среднем выручку $2,73 млрд и EPS $10,04.

Чистая продуктовая выручка в США снизилась на 5% до $1,64 млрд. Продажи коктейля антител (REGEN-COV) для лечения коронавируса прекращены по решению FDA, годом ранее было $262 млн. Выручка от совместных программ (collaboration) взлетела на 63% до $1,23 млрд. Денежные средства и к/с фин.вложения на конец 1q22 составили $7,05 млрд. Чистый долг отрицательный.

Структура выручки. Продажи препарата Eylea (aflibercept) в США выросли на 12,7% до $1,52 млрд. Итого в мире $2,4 млрд (+10,6%). Eylea применяется для лечения неоваскулярной (влажной формы) возрастной макулярной дегенерации, снижения остроты зрения. За пределами США продажи Eylea осуществляет Bayer.

Выручка по препарату Dupixent (dupilumab) взлетела на 43,4% до $1,8 млрд. Dupixent применяется для лечения экземы (атопического дерматита). Продуктовую выручку в отчётности отражает Sanofi, а у Regeneron доходы от Dupixent отражены как collaboration revenue. Выручка от Libtayo (cemiplimab-rwlc) выросла на 14,2% до $78 млн. Продажи Praluent (alirocumab) за квартал упали на 22% до $33,6 млн.

( Читать дальше )

Лучшие БПИФ на российские акции и облигации

- 24 мая 2022, 10:34

- |

Наш БПИФ «Альфа-Капитал Управляемые российские акции» (тикер AKME) выиграл премию InvestfundsAwards как лучший биржевой фонд по доходности в 2021 году, а БПИФ «Альфа-Капитал Управляемые облигации» (тикер AKMB) стал лучшим в сегменте облигационных фондов за прошлый год.

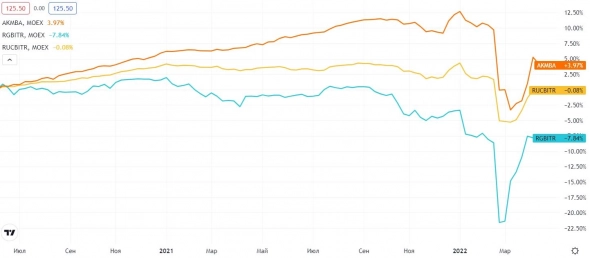

О БПИФ «Управляемые облигации» мы рассказывали в предыдущем посте. С момента создания (02.06.2020) фонд демонстрирует положительную динамику и на 4% опережает индекс полной доходности корпоративных облигаций (RUCBITR) и на 11,8% – индекс полной доходности государственных облигаций RGBITR:

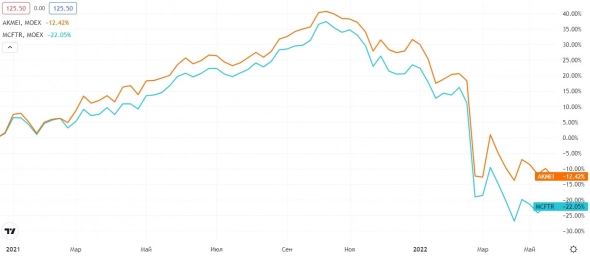

На этот раз мы хотим поговорить о российском рынке акций. Его динамику отслеживает наш биржевой фонд «Альфа-Капитал Управляемые российские акции». С момента запуска (18.12.2020) фонд, с учетом всех комиссий, опережает индекс полной доходности Мосбиржи на 9,6%:

( Читать дальше )

Биржевые фонды на иностранные активы возобновляют торговлю в понедельник. Пока только 10 БПИФ ...

- 21 мая 2022, 11:24

- |

Всего у 10 БПИФов стартуют торги:

▸ Тинькофф TSOX, TCBR, TBUY, TRAI

▸ Райффайзен RCUS, RQIU, RQIE

▸ Альфа AKSC, AKQU, AKVG

Сделки с паями можно будет заключать в период наибольшей ликвидности оригинальных рынков с 16:30 до 18:50.

Источник: новость МосБиржи

Акции Amgen снизились из-за новых налоговых претензий в США

- 19 мая 2022, 13:01

- |

Amgen (AMGN) опубликовала отчёт за 1 квартал 2022 г. (1Q22) 27 апреля. Выручка прибавила 5,7% и составила $6,24 млрд. Скорректированная прибыль на 1 акцию с учётом размытия (non-GAAP diluted EPS) $4,25 против $3,7 в 1Q21. Консенсус-прогноз аналитиков: выручка $6,11 млрд и EPS $4,15.

Свободный денежный поток (FCF) за квартал составил $1,97 млрд в сравнении с $1,94 млрд в 1Q21. Денежные средства, эквиваленты и краткосрочные финансовые вложения $6,5 млрд. Совокупный долг по итогам квартала вырос до $36,9 млрд по сравнению с $33,3 млрд в конце 4Q21. Чистый долг вырос до $30,3 млрд. «Чистый долг / EBITDA» = 2,7x против 2,3х в предшествующем квартале.

Структура выручки. Чистая продуктовая выручка прибавила 2,5% и достигла $5,73 млрд. Продажи Enbrel (etanercept), препарат для лечения ревматоидного артрита*, снизились в 1Q22 на 6,7% в годовом выражении до $862 млн. Падение вызвано дальнейшим падением цены реализации, объёмы продаж сохранились, т.к. препарат известен своей эффективностью. В 2021 г. выручка от Enbrel упала на 11%.

( Читать дальше )

Netflix, Amazon, Alphabet, дивергенция рубля к DXY

- 02 мая 2022, 03:27

- |

Всем привет!

Доллар к рублю продолжает дешеветь, несмотря на рост индекса DXY, который уверенно закрепился выше 100 п., и в ближайшие 3 недели будет штурмовать отметку 105 п. и выше.

Признаки коррекции на глобальном рынке на лицо, но за каждой коррекцией идет рост.

Российские инвесторы, в особенности те счастливчики, что остались в рублевом кэше получают все больше шансов разбогатеть.

Посмотрите на дивергенцию рубля к доллару в соотношении индекса DXY, в настоящее время она достигает больше 20%, на 20 летнем графике, подобных отклонений не было, были менее ярко выраженные в 2008 г., и в 2015г., после чего рубль значительно ослабевал.

Вариантов для вложения долларов за рубли осталось не так много, для импортеров это покупка подешевевшего в рублях импортного товара, а для инвесторов в РЦБ, это хорошая возможность зайти в подешевевшие американские акции такие как Netflix, Alphabet, Amazon.

ВЫ спросите почему именно эти акции?

Да потому что только один из фондов Invesco QQQ держит в этих бумагах больше 30 млрд долларов etfdb.com/etf/QQQ/#holdings, а этих фондов несколько сотен, и глобальные инвесторы не будут распродавать свои акции, потому как в нынешней ситуации с инфляцией и геополитикой, более менее надежных и доходных альтернатив акциям крупного Hi-tech нет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал