Bloomberg Economics

Ставка в декабре будет повышена на 2 или 3%. Для рынка разницы нет. Рационально повысить сразу на 3%, чтобы подать более жесткий сигнал — Александр Исаков, экономист Bloomberg Economics по РФ

- 13 декабря 2024, 11:46

- |

Вопреки тому, что председатель ЦБ говорила о возможности сохранения ставки в декабре, она будет повышена на 2 или 3 п. п. Разницы для рынка между этими двумя решениями нет, но я думаю, что более рационально повысить сразу на 3 п. п., чтобы подать более жесткий сигнал. Более значительные повышения, мне кажется, не зарекомендовали себя хорошо. Курс сейчас имеет центральное значение. Во-первых, значительная доля потребления — это товары, которые так или иначе привязаны к курсу. Во-вторых, валютный курс — это сигнал для потребителей относительно того, что будет дальше с ценами. Это большой фактор инфляционных ожиданий. Если мы ожидаем роста цен в 20%, то ставка в 25% не выглядит такой высокой.

t.me/kfm936 — Ъ FM

- комментировать

- 312 | ★1

- Комментарии ( 0 )

Ослабление валютного курса еще не в полной мере отразилось в ценах. В конце этого и в начале следующего года мы увидим повышенный инфляционный фон — экономист Bloomberg Economics по РФ Исаков

- 05 декабря 2024, 14:30

- |

«То, что мы видим, с точки зрения и инфляции, и ожиданий, и курса — все это сигнализирует о повышении ключевой ставки. И, возможно, более агрессивном чем 21-23%. Думаю, сейчас мы сместились чуть выше».

Экономист Bloomberg Economics по России Александр Исаков:

«Ослабление валютного курса, которое произошло за последние две-три недели, еще не в полной мере отразилось в ценах. В конце этого и в начале следующего года мы увидим повышенный инфляционный фон… Жесткий пик, который, ставка не преодолеет, — это 25%, по нашим оценкам. Это, мне кажется, сейчас особенно важно, потому что мы видим, что инфляционные ожидания «разъякорились», и Банк России должен просто поставить точку в этой инфляционной спирали.Наиболее уязвимыми являются сейчас две отрасли — это строительство и финансовый сектор.

Если регулятор будет поддерживать 20-процентную ставку в течение всего 2025 года, то мы можем увидеть нулевой или отрицательный рост по всему году. И это станет, наверное, одним из самых значительных шоков для экономики за последние годы, если не считать коронавирусную рецессию".

( Читать дальше )

Методика Росстата может завышать рост реальных зарплат на 2 п п — эксперты Bloomberg Economics

- 07 сентября 2023, 10:35

- |

Смещение происходит в силу нециркулярности индекса реальных зарплат, убежден автор расчетов Александр Исаков. «Индекс является циркулярным, если мы получаем аналогичный прирост, не накапливая «прибавку», а сравнивая его значение в последний и первый дни периода»,— поясняет он.

В Росстате “Ъ” пообещали изучить выводы Bloomberg Economics. В случае, если расчеты эксперта окажутся достоверными, Росстату придется переоценить динамику не только зарплат и доходов, но и уровня бедности, который, как сообщили вчера статистики, во многом в силу бурного годового роста реальных зарплат снизился до 10,8% во втором квартале 2023-го с 12,1% во втором квартале 2022 года.

www.kommersant.ru/doc/6199156

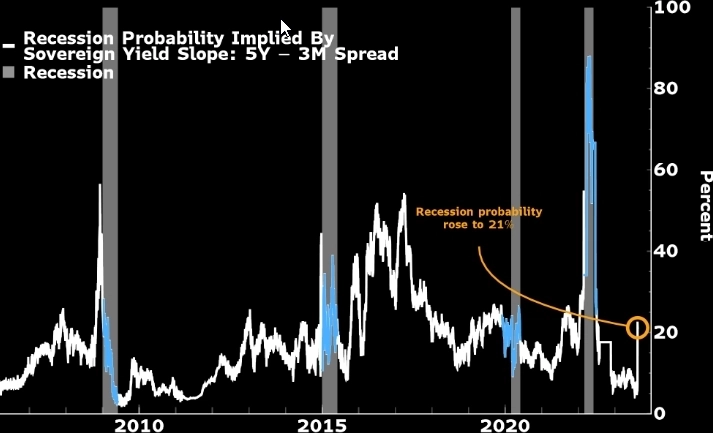

Вероятность рецессии в России увеличилась в 6 раз после повышения ставки ЦБ — Bloomberg

- 17 августа 2023, 14:03

- |

По оценкам Bloomberg Economics, это могло бы помочь остановить падение рубля, но также повысило вероятность рецессии в следующие шесть месяцев с 6% до 20%. Их подход основан на модели, которая связывает наклон кривой доходности с вероятностью рецессии и часто оказывается надежным опережающим индикатором.

Разница между краткосрочными и долгосрочными безрисковыми процентными ставками — или наклон кривой доходности — является полезным индикатором рецессии. Это, как правило, работает, потому что наклон определяет предложение банковских кредитов: чем он круче, тем больше процентная маржа. Это делает кредитование более выгодным.

Оценки вероятности рецессии основаны на логистической регрессии показателя экономического спада в ближайшие два квартала, на разнице между доходностью пятилетнего и трехмесячного суверенного долга. Этот подход следует методу FEDS (метод Миллера, 2019 г.), который применяет его к данным США.

Экстренное повышение Банком России выровняло кривую, при этом спрэд между доходностью пятилетних и трехмесячных облигаций сократился до 0,5 процентного пункта с 2,9 п.п. По оценкам Bloomberg Economics, это повысило вероятность рецессии с 6% до 21%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал