Bitcoin

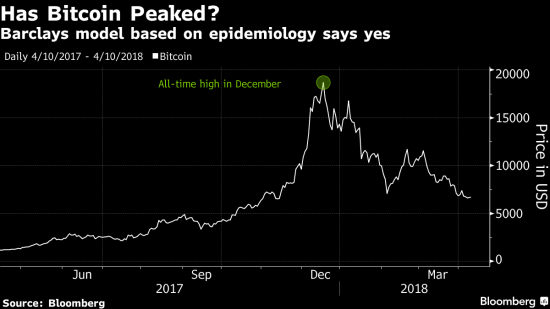

Аналитики Barclays: Биткоин – это инфекция

- 10 апреля 2018, 18:05

- |

Специалисты Barclays убеждены, что Биткоин похож на вирусное заболевание, а инвесторы или имеют или не имеют иммунитет к его распространению. Такое сравнение является новым для мира криптовалют, так как раньше Биткоин сравнивали с золотом, с пузырем, с мошенничеством, но до сравнения с эпидемией дело не доходило.

Аналитики заметили, что биткоин-инвесторы делятся на 3 типа: инфицированные, восприимчивые к инфекции и имеющие стойкий иммунитет. По мере того, как растет курс, инфекция получает широкое распространение.

«Много кто вкладывает в Биткоин, доля тех, кто готов купить криптовалюту, падает, это носители вируса, а доля тех, кто готов продать Биткоин, это выздоравливающие, растет. В конечном итоге, такая тенденция приведет к спаду курса. Ровно такая же динамика наблюдается и при распространении инфекций. В какой-то момент эпидемия доходит до порога иммунитета, и многие становятся попросту невосприимчивыми к болезни, после этого всплеска эпидемии больше не наблюдается», — убеждены аналитики.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Бот-криптомайнер Rarog, который скрыто майнит Monero, имеет российские корни

- 10 апреля 2018, 17:41

- |

Троянская программа Rarog, которая предположительно была создана специалистами из России, успела заразить за 9 месяцев свыше 166 тысяч компьютеров пользователей. Вирус распространился не только в РФ, но и на Филиппинах и в Индонезии.

Как уточнили исследователи из Palo Alto Networks, Rarog представляет собой не вирус как таковой, а бота-криптомайнера. Он нужен для скрытого майнинга Monero на Windows. Как выяснили специалисты, известно, как минимум, 2,5 тысячи уникальных образцов данной программы и более 160 командных серверов в РФ и в Германии.

В компании утверждают, что этот троян был замечен впервые на подпольных русскоязычных форумах, некто под ником arsenkooo135 продавал программу за 6 тысяч рублей. Вредоносная программа может регулировать нагрузки на ЦП жертв и отслеживает результаты майнинга, скрывая свою работу от Диспетчера задач Windows и программ-анализаторов.

Rarog не только скрыто майнит, но и обновляется, проводит DDoS-атаки и заражает все устройства, подключенные по USB. Однако, все это не впечатляет, если судить об итогах. Самый богатый покупатель программы разбогател всего на $120.

Криптовалютное сообщество Польши выступило против новых правил налогообложения

- 10 апреля 2018, 17:17

- |

Как сообщают польские СМИ, свое несогласие с решением Минфина активисты выразили в специальной петиции, подпись под которой уже поставили более 2200 человек.

Такая реакция криптовалютного сообщества в стране вызвана документом, который был опубликован Министерством финансов Польши на прошлой недели. Среди положений, которые крайне негативно восприняли активисты, выделяется решение облагать налогом от 18% до 32% любой доход от операций с цифровой валютой. Однако еще большее недовольство жителей страны вызвало решение признать приобретение и продажу криптовалюты «передачей прав собственности», что влечет за собой сбор 1% от суммы совершенно любой транзакции.

Что касается самой петиции, то в тексте посыла криптотрейдеров к правительству говорится о том, что последние не только оказывают постоянное давление на участников криптовалютного сообщества, но и намеренно занимаются уничтожением на территории Польши отрасли цифровых денег как таковой.

( Читать дальше )

Банк России подсчитал, как много криптовалюты было украдено у россиян

- 10 апреля 2018, 16:17

- |

По данным ЦБ РФ, с начала 2018 года у пользователей криптовалюты из РФ было украдено свыше $1,30 млрд. Об этом рассказала глава департамента финансовых технологий Банка России Алиса Мельникова.

Во время своего выступления на Московском биржевом форуме Алиса Мельникова уточнила, что исследования Банка России выявили, как минимум, 22 мошеннические схемы с использованием криптовалют. Ежедневно, по ее словам, злоумышленники похищали порядка $23 млн. Вспомнила представитель ЦБ РФ и громкую историю со взломом биржи CoinCheck, в результате которого у пользователей биржи было украдено $420 млн.

Глава Московской биржи Александр Афанасьев, в свою очередь, критически оценил так называемую «регуляторную песочницу» ЦБ РФ, которая необходима для тестирования новейших финансовых технологий.

Афанасьев назвал ее «бассейном без воды», так как в ней совершаются не рыночные сделки и происходит это в то время, когда сам рынок нуждается в своевременном вводе некоторых технологий, проходящих испытания, в том числе, и криптовалюты. На это Мельникова ответила, что такие песочницы – это, скорее, «бочка меда без ложки дегтя».

Источник

Очередной случай мошенничества с криптовалютами зафиксирован в Пензе

- 10 апреля 2018, 14:41

- |

Пострадавший пытался приобрести цифровые средства при помощи мессенджера Telegram, однако наткнулся на недобросовестного продавца.

Как сообщил представитель регионального управление МВД в Пензе, в отделение полиции обратился 36-летний мужчина, который заявил о потере 100 тыс. рублей в результате неудачной попытки приобрести криптовалюту. Как рассказал пострадавший, он пытался приобрести цифровые средства при помощи незнакомого ему продавца в Telegram. Якобы «продавец» назвал ряд условий, одним из которых являлся перевод 100 тыс. рублей на банковский счет. Мужчина перечислил денежные средства, однако никакой ответной реакции так и не дождался.

По факту произошедшего сейчас проводится проверка. Стоит отметить, что шансы на «счастливый конец» в этой истории достаточно высоки. Скорее всего, полиции удасться вычислить получателя денег при помощи банковского счета, на который были отправлены средства. Если бы речь шла о переводе цифровой валюты, то шансы мужчины снова увидеть свои деньги были бы куда ниже.

( Читать дальше )

На бирже братьев Уинклвосс появится возможность торговать блоками Биткоинов

- 10 апреля 2018, 12:45

- |

Сообщение о начале работы программы «оптовой» торговли цифровыми активами появилось на официальном сайте биржи Gemini в понедельник 9 апреля.

Согласно информации, представленной в статье, уже с 12 апреля у крупных трейдеров будет возможность совершать сделки с участием целых блоков различных криптовалют. Пока речь идет лишь о торгах Биткоином и Эфириумом, а минимальная стоимость сделки будет ровняться 10 BTC и 100 ETH соответственно.

При заполнении информации о сделке, клиенту будет предложено выбрать минимальное количество, тип сделки (покупка или продажа), а также лимит цены. Введенная информация далее будет отправлена всем маркетмейкерам. Стоит также отметить, что подобные крупные сделки не будут отображаться в основной книге заявок. Сделано это с целью исключения возможности любой манипуляции рынком средствами новой программы.

Напомним, что братья Кэмерон и Тайлер Уинклвосс являются первыми в мире долларовыми миллиардерами, которые сделали свое состояние на торговле Биткоинами. В списке главных планов близнецов на 2018 год также значится добавление Bitcoin Cash и Litecoin в список валют, доступных для совершения операций на бирже Gemini, а также помощь Чикагской опционной бирже в запуске торговли криптовалютными деривативами до конца этого года.

Источник

Прогноз форекс и Bitcoin. Форекс прогноз и Bitcoin 10.04.2018

- 10 апреля 2018, 10:42

- |

апреля 2018 года. Подробнее под видеo на Youtube

Официально: в Bitfinex опровергли информацию о конфискации $400 млн

- 09 апреля 2018, 22:10

- |

Представитель одной из крупнейших криптовалютных бирж Bitfinex заявил, что появившиеся в СМИ сообщения о конфискации $400 млн польской полицией не соответствуют действительности.

Издание Finance Magnates в числе других ресурсов рассказывало о данной ситуации на страницах своего сайта. После публикации материала, как сообщают в издании, с ними связался представитель Bitfinex и заявил, что информация, просочившаяся в СМИ, не имеет ничего общего с реальным положением дел.

«На данную минуту мы можем заявить, что полностью осведомлены о деталях ситуации, о которой ранее сообщалось в польских СМИ, и в которой фигурировало название нашей биржи. Мы подтверждаем, что, появившиеся сведения не имеют ничего общего с действительностью, а также с полной уверенностью заявляем, что эти ложные слухи никак не повлияли на клиентов Bitfinex и на проводимые операции. Мы гордимся званием ведущей мировой криптовалютной биржи, и мы неустанно работаем над тем, чтобы полностью соответствовать требованиям регуляторов по всему миру», — заявили в Bitfinex.

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал