Bank of America

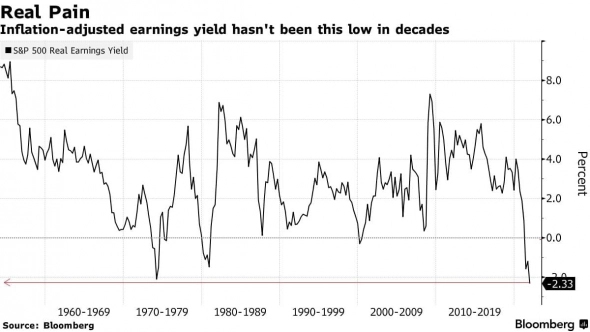

Реальная доходность S&P 500 не было такой низкой с начала Холодной войны

- 09 декабря 2021, 10:25

- |

👉 По словам стратегов Bank of America Corp., реальная доходность по акциям США составляет -2,9%. Это самый низкий показатель с момента, когда Гарри Трумэн был президентом в начале холодной войны

👉 Аналитики BofA считают прогнозы по восстановлению инфляции до 2,5% за следующий год слишком оптимистичными. Они предрекают самое резкое падение рынка за 4 десятилетия

👉 Согласно BofA медвежий рынок наступал после Второй мировой войны, стагфляции 1970-х годов, «шока Волкера» 1980-х и технического пузыря 2000 года. Именно в эти периоды S&P 500 достигал отрицательной доходности

- комментировать

- Комментарии ( 2 )

Bank of America показал заметный рост выручки и прибыли в 3 квартале, превзошел прогнозы - Финам

- 18 октября 2021, 16:43

- |

Квартальная выручка банка поднялась на 11,9% в годовом выражении до $22,77 млрд и также оказалась лучше консенсус-прогноза на уровне $21,7 млрд. Чистый процентный доход увеличился на 9,5% до $10,23 млрд на фоне роста купонных поступлений по долговым бумагам, а также снижения расходов по депозитам. Непроцентные доходы повысились на 14,3% до $11,67 млрд.

( Читать дальше )

Акции Bank of America выросли на 4,5% на фоне сильных результатов

- 15 октября 2021, 10:52

- |

Bank of America (BAC) отчитался за 3 кв. 2021 г. (3Q21) вчера до открытия рынков. Чистая выручка (за вычетом процентных расходов) выросла на 11,9% г/г и составила $22,77 млрд. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $0,85 в сравнении с $0,51 за 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $21,8 млрд и diluted EPS $0,71. Банк высвободил из резервов $1,1 млрд. Без учёта сокращения резервов EPS равен 73 центам.

Чистые процентные доходы выросли на 9,5% до $11,09 млрд. По сравнению со 2Q21 рост составил 8,4%. Депозиты $1,96 трлн, по итогам 2Q21 было $1,91 трлн. Кредитный портфель снизился на 3% г/г и составил $928 млрд. Резервы на потери по кредитам и лизингу составили $13,2 млрд или 1,4% от кредитного портфеля, в сравнении с 1,5% во 2Q21. Достаточность капитала 1 уровня 11,1% по сравнению с 11,9% годом ранее.

Средний размер портфеля ипотечных кредитов за квартал снизился на 9,2% г/г до $215,65 млрд. Средний размер задолженности по кредитным картам составил $75,6 млрд, что на 7% ниже, чем годом ранее. Средний размер портфеля кредитов населению сократился на 6% в сравнении с 3Q20, а портфель кредитов фирмам на 5%. Средний размер кредитного портфеля BofA снизился на 5,5% г/г до $920,5 млрд.

( Читать дальше )

Прибыль Bank of America выросла на 66%

- 14 октября 2021, 14:10

- |

👉 Выручка: +12.2% г/г, $22.8 млрд, выше прогноза

👉 EPS: +66% г/г, $0.85, лучше ожиданий

👉 Объём кредитов за год снизился на 12%, депозиты выросли на 16%

👉 Доля списаний кредитов снизилась за год до 0.2% с 0.4%

👉 Резервы снижаются — высвобождены $1.1 млрд

d1io3yog0oux5.cloudfront.net/_ba3089f6a91c62f30cabf06bac2ec116/bankofamerica/db/806/9500/earnings_release/The+Press+Release.pdf

Ведущие банки США покажут за 3 квартал неоднородные результаты - Финам

- 12 октября 2021, 13:12

- |

Выручка банков скорее всего покажет в среднем слабоположительную динамику в годовом выражении. Доходы инвестбанковских подразделений, вероятно, будут оставаться достаточно сильными благодаря высокой M&A-активности в мире, продолжающемуся буму IPO, а также сохраняющимся высоким объемам размещения облигаций. В то же время это будет частично компенсировано сокращением поступлений от торговых операций ввиду ослабления волатильности на финансовых рынках по сравнению с тем, что наблюдалось в 3 квартале прошлого года.

Что же касается традиционного процентного бизнеса банков, то он, вероятно, покажет определенное улучшение по сравнению с предыдущим кварталом в связи с некоторым увеличением процентных ставок и повышением спроса на кредиты. Однако в годовом выражении динамика чистого процентного дохода, по нашему мнению, будет околонулевой.

( Читать дальше )

Закрываем часть позиции в ETF на финансовый сектор США

- 24 сентября 2021, 10:46

- |

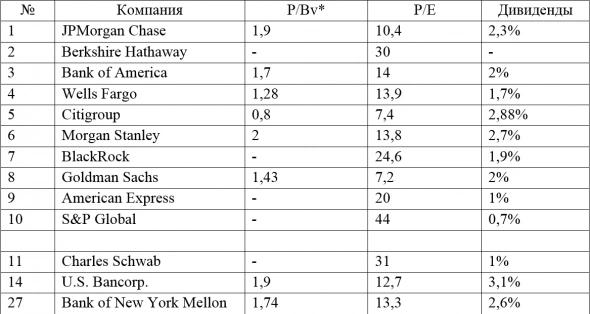

* Капитал 1 уровня

Повторим наши основные тезисы, которые мы писали в обзорах отчётности за 2Q21.

1) Из банковских акций можно покупать Citigroup, держать Wells Fargo и Goldman Sachs**. У этих компаний, на наш взгляд, сохраняется достаточный upside. Остальные финансовые корпорации можно держать в портфеле с пониманием, что 20%+ годовых от текущих уровней на них вряд ли можно заработать.

2) В связи с грядущим ростом ставки ФРС ритейл банки могут улучшить свои показатели по классическому кредитному бизнесу. Низкие или нулевые ставки этот бизнес убивают, т.к. не оставляют разницы между фондированием и ставками по кредитам. С другой стороны, на этот бизнес давит бурное развитие BNPL (сервисов с беспроцентной рассрочкой платежей).

( Читать дальше )

Bank of America понизил прогнозы роста экономики Китая

- 21 сентября 2021, 12:56

- |

👉 По мнению экономистов Bank of America Corp, экономика Китая теперь будет расти более медленными темпами, чем ожидалось, в период до 2023 года из-за отсрочки смягчения политики

👉 👉 Экономисты понизили свои прогнозы роста ВВП на 2021 и 2022 годы в годовом исчислении до 8,0% и 5,3%, по сравнению с 8,3% и 6,2% ранее

👉 В 2023 году банк ожидает роста на 5,8% по сравнению с ранее ожидавшимися 6,0%. Он также прогнозирует более умеренную инфляцию в течение трехлетнего периода

👉 Согласно исследованию, недавнее замедление темпов роста в Китае было обусловлено широким ослаблением внутреннего спроса.

Основные причины замедления являются:

👉 Вспышки дельта-варианта Covid

👉 Политика по снижению выбросов углерода привела к сокращению производства сырьевых товаров

👉 Отсутствие серьезных политических мер до сих пор означает, что замедление роста будет более выраженным, чем прогнозировалось, хотя, по данным Bank of America, государственная поддержка, вероятно, будет оказана в последнем квартале этого года

( Читать дальше )

Банковский сектор США продолжает быстро восстанавливать прибыльность - Финам

- 15 сентября 2021, 19:16

- |

В 2021 году банковский сектор пользуется достаточно высокой популярностью у американских инвесторов. С начала года индекс KBW Bank Index вырос на 29%, ощутимо опередив индекс широкого рынка S&P 500. Главная причина — увеличение аллокации средств инвесторов в циклические акции, которые должны больше других выиграть от восстановления экономики в США и во всем мире. Кроме того, поддержку акциям банков оказало возобновление ведущими кредиторами программ обратного выкупа акций (в прошлом году Федрезерв сильно ограничил выплаты акционерам банков в связи с необходимостью сбережения ими капитала), а также существенное улучшение финансовых показателей сектора.

Банковский сектор в США, как и в других странах, оказался одним из самых пострадавших в результате пандемии COVID-19. Спровоцированный коронавирусными ограничениями экономический шок привел не только к сокращению доходов по основным направлениям деятельности банков, но и вынудил их резко нарастить резервы на возможные потери по кредитам, что привело к существенному падению прибылей. Однако американские банки в этот раз оказались неплохо подготовлены к кризису. Благодаря хорошей работе в прошлые годы финансовые компании создали значительный запас прочности в части доступных объемов ликвидности и достаточности капитала, поэтому вызванные пандемией экономические потрясения не привели к потере устойчивости сектора.

( Читать дальше )

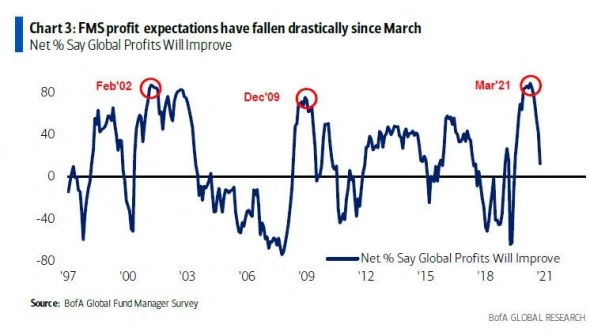

Темп роста экономики замедляется, инфляция растет - опрос Global FMS

- 15 сентября 2021, 15:14

- |

Вышел ежемесячный опрос управляющих фондов (Global FMS), который собирают Bank of America. Почему за этими данными стоит следить? Потому что общий пул активов под управлением у этих фондов ~$750 млрд. — не большая по меркам мирового рынка, но и не маленькая величина. За их «мнением» смотрят все профессиональные участники рынка.

Главный итог опроса (особенно это видно в динамике из месяца в месяц):мировая экономика / прибыли компаний замедляют свой восстановительный темп, а инфляция растёт. По большому счету это сценарий стагфляции, котором мы писали неоднократно. Кроме того, 84% респондентов считают, что об ужесточении монетарной политики ФРС объявит до конца года.

При этом аппетиты к риску не падают. Доля кэша не растёт, а портфели не хеджируют (в хедже было меньше только в январе 2018). Синдром упущенной выгодны («FOMO») в действии — лучше купить S&P500, показать доходность по итогам года, получить свои бонусы и заплатить ипотеку, чем держать активы в кэше или делить аллокацию на рынки развивающихся стран (интерес к ним по прежнему минимален и продолжает падать).

Больше информации, обзоров и новостей на нашем Telegram-канале @investorylife.

Bank of America предсказал нефть по $100 ближайшей зимой

- 15 сентября 2021, 09:58

- |

👉 Мировой рынок нефти уже в начале 2022 года может увидеть трехзначные котировки, с которыми, казалось, навсегда попрощался в 2014 году

👉 Рынок черного золота уже находится в дефиците с добычей ниже потребления из-за сделки ОПЕК+ и восстановления спроса в пиковый летний сезон

👉 Новый толчок нефтяным котировкам может дать спрос на мазут, перейти на который, возможно, придется странам Европы, столнувшимся с шоковым взлетом цен на газ

👉 Против нефти продолжают играть так и не побежденная пандемия, ужесточение политики ФРС, долговой кризис в Китае и перспектива возвращения иранских баррелей — все это может свдинуть цены вниз

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал