Bank of America

BofA: 63% управляющих глобальными фондами не ожидают, что ФРС подаст сигнал о сокращении ранее августа или сентября

- 15 июня 2021, 22:28

- |

Вт, 15 июня 2021 г., 22:16

Федеральная резервная система надеялась на серию сильных отчетов о занятости, показывающих темпы прироста рабочих мест на 1 миллион в месяц.

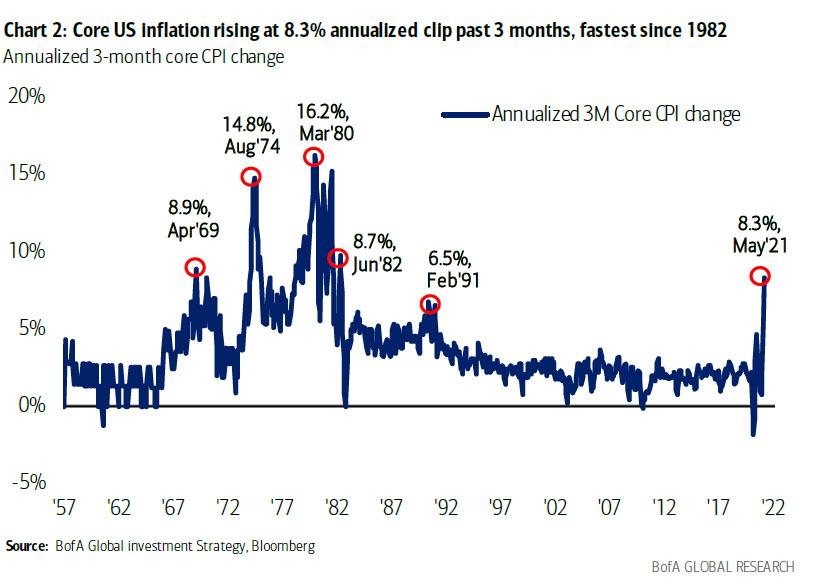

Вместо этого ФРС получила более высокие, чем ожидалось, данные по инфляции.

Для центрального банка, который подтвердил более высокую планку сдерживания денежно-кредитного стимулирования, недавние данные могут проверить решимость политиков в отношении его программы количественного смягчения.

После последнего заседания ФРС по определению политики в мае несколько должностных лиц ФРС выразили заинтересованность в том, чтобы сделать первый шаг к замедлению темпов

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Биткоин - все же пузырь? Опрос Bank of America

- 15 июня 2021, 18:44

- |

Другие результаты опроса, который проводился с 4 по 10 июня:

- 72% инвесторов считают инфляцию преходящей.

- 63% ожидают, что Федеральная резервная система подаст сигнал об ужесточении ДКБ в августе-сентябре.

- Инфляция и продажи на рынке облигаций связаны с максимальным риском.

- Любая коррекция на фондовом рынке в ближайшие шесть месяцев, вероятно, составит менее 10%, по мнению 57% инвесторов.

- Менеджеры отдают предпочтение сочетанию акций стоимости и технологических акций как наиболее эффективных активов в следующие четыре года.

- Ассигнования в акции еврозоны увеличились до 41%, что является максимальным показателем с января 2018 года.

- Отчисления в акции США остались на уровне 6%, выше нормы.

Bank of America: все знают, что ФРС перестанет сокращать QE, как только S&P упадет на 10%

- 15 июня 2021, 12:22

- |

… и который мы обсуждали в пятницу в статье «Вот почему рушится» рефляционная «торговля», рынок уже угасает из-за текущего скачка цен в ожидании дефляции. Фактически, это вопрос на 64 триллиона долларов.

… и который мы обсуждали в пятницу в статье «Вот почему рушится» рефляционная «торговля», рынок уже угасает из-за текущего скачка цен в ожидании дефляции. Фактически, это вопрос на 64 триллиона долларов.Но что, если рынок на самом деле не заботится о времени пика инфляции и не экстраполирует, как долго текущая инфляционная волна может отклонять дефляционный континентальный дрейф, вызванный тройным увеличением долга, демографией и потрясениями за последнее десятилетие. Что, если рынок гораздо более прагматичен и просто учитывает тот факт, что любое предстоящее сокращение QE вынудит ФРС снова отступить. Это аргумент, выдвинутый ИТ-директором BofA Майклом Хартнеттом, который в своем последнем отчете «Flow Show» пишет, что «никто не знает, как торговать с инфляцией, все знают, как торговать „не сражайтесь с ФРС“. Что он имел в виду? Что ж, если посмотреть на устойчиво отрицательные реальные ставки, которые Джим Рид из DB обсуждал в пятницу, когда указал, что текущий разрыв между 10-летней доходностью в США (1,5%) и ИПЦ США (5,0%) составляет колоссальные 3,5%, самый высокий показатель с 1980 года. (Фактически, разрыв был более отрицательным только в течение 10 месяцев за последние 70 лет, все из которых были в 1974, 1975 или 1980 годах) ...

( Читать дальше )

Аналитики Bank of America рекомендуют увеличить долю энергетического сектора в портфелях

- 14 июня 2021, 11:38

- |

главный стратег BofA Securities Савита Субраманян:

Если энергетический сектор снова вырастет в 2 раза, а все другие сектора покажут среднюю доходность, то инвесторы без энергетических компаний пожертвовали бы 3 процентными пунктами коэффициента альфа

https://quote.rbc.ru/news/article/60c70eaa9a7947a60a2f1fff

Прогноз акций БАНКОВСКИХ КОМПАНИЙ. Рассмотрим АКЦИИ: СБЕР, ТИНЬКОФФ, ВТБ, MORGAN STANLY

- 12 марта 2021, 11:25

- |

Прогноз акций БАНКОВСКИХ КОМПАНИЙ. АКЦИИ: СБЕР, ТИНЬКОФФ, ВТБ, GOLDMAN SACHS, BANK OF AMERICA

- 08 марта 2021, 18:36

- |

Бумаги Bank of America справедливо оценены рынком - Фридом Финанс

- 20 января 2021, 19:32

- |

Стоимость риска за 2020 год составила 1,25%, что ниже показателя пика рецессии 2008 года, который равнялся 5,40%. Увеличение просроченной задолженности наблюдается во всех сегментах банка:

+48,6% г/г и +1,55% кв/кв по кредитам юридическим лицам ($2,23 млрд),

+32,7% г/г и +15,6% кв/кв по потребительским кредитам и ипотеке ($2,72 млрд)

Рост просрочки по потребкредитам и ипотеке в поквартальном сопоставлении оказался выше ввиду окончания действия федеральных программ по модификации кредитов.

( Читать дальше )

Западные площадки не нашли причин для роста

- 18 января 2021, 09:34

- |

В пятницу Европейский фондовый рынок в пятницу снизился, серия четырёх недель роста подряд прекратилась. По итогам недели общеевропейский фондовый индекс STOXX 600 снизился на 0,8%. Европейские индексы продемонстрировали отрицательную динамику за неделю: британский FTSE 100 -2,1%, немецкий DAX -1,8%, CAC -1,8%.

Опасения усилились после появления информации, что некоторые европейские страны получат меньше доз вакцины, чем ожидалось, так как американская фармацевтическая компания Pfizer замедлила поставки вакцины, разработанной вместе с германской BioNTech. Канцлер Германии Меркель призвала к «очень быстрым действиям» для борьбы с распространением коронавируса, так как в стране наблюдается рекордное число смертей от COVID. Франция сообщила, что она усилит контроль на границе с понедельника.

В пятницу инвесторы США взвешивали план по восстановлению экономики США избранного президента Джо Байдена, квартальные результаты крупных американских банков и неоднозначные макроэкономические данные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал