экспорт Китая

Китайский экспорт в июле вырос на 7,2% г/г, достигнув $321,8 млрд, что превысило прогноз в 5,4%. Поставщики, вероятно, стремились нарастить отгрузки в ожидании американских пошлин на реэкспорт — Ъ

- 08 августа 2025, 09:53

- |

Китайский экспорт в июле 2025 года вырос на 7,2% в годовом выражении, достигнув $321,8 млрд, что превысило прогноз аналитиков в 5,4%. Такой рост объясняется стремлением поставщиков увеличить отгрузки в ожидании возможных американских пошлин на реэкспорт.

Особенно заметно расширение поставок в страны АСЕАН — экспорт туда вырос сразу на 16,6%, до $54,6 млрд. Это связано с ожидаемым введением США тарифов до 40% на товары, поставляемые в Штаты через Вьетнам без существенной переработки. Такой шаг Вашингтона направлен на борьбу с обходом пошлин.

При этом в целом сальдо внешней торговли Китая осталось положительным и составило $98,3 млрд, что ниже показателя июня ($114,8 млрд) из-за роста импорта. Ввоз товаров в страну вырос на максимальные за год 4,1%, до $223,5 млрд. Однако аналитики не торопятся делать выводы о восстановлении внутреннего спроса, предполагая, что часть закупок связана с накоплением запасов перед окончанием торгового «перемирия» между США и КНР.

Торговля между Китаем и США демонстрирует сжатие: американский импорт из Китая снизился до $35,8 млрд в июле (с $45,7 млрд годом ранее), а поставки из США в Китай — до $12,08 млрд. Это объясняется продолжающимися тарифами и ограничениями, в частности на импорт чипов.

( Читать дальше )

- комментировать

- 232

- Комментарии ( 0 )

Китайский экспорт в июне вырос на 5,8% г/г, но торговля с Россией продолжает снижаться. Причины — перенасыщение российского рынка, замедление экономики РФ и снижение логистической активности

- 15 июля 2025, 07:23

- |

По итогам июня 2025 года экспорт Китая вырос на 5,8% в годовом выражении и достиг $325,2 млрд, превзойдя ожидания рынка. За первое полугодие поставки увеличились на 5,9% до $1,81 трлн, свидетельствуют данные Главного таможенного управления КНР. Особенно резко вырос экспорт редкоземельных металлов (РЗМ) — на 60% в физическом выражении, что отражает реализацию сделки с США по выдаче лицензий на экспорт стратегического сырья.

Однако средняя стоимость экспортируемых РЗМ упала втрое, что говорит о смещении в сторону менее ценных металлов. Аналитики связывают это с ограничениями на вывоз наиболее дефицитных компонентов — Китай сохраняет контроль в чувствительных для США направлениях.

Наиболее сильный рост китайского экспорта зафиксирован в страны АСЕАН — на 13%, в том числе из-за схем реэкспорта в США через Вьетнам и другие государства. Однако новые пошлины США с 1 августа (до 40% для ряда стран) могут перекрыть это окно. В то же время прямой экспорт из КНР в США в июне снизился на 10,9%, хотя темпы падения замедлились по сравнению с маем (–34%).

( Читать дальше )

Экспорт Китая в июне вырос на 5,8% г/г, несмотря на падение поставок в США на 16,1% — спасли поставки в Юго-Восточную Азию и ЕС, которые выросли на 16,8% и 7,6% соответственно — CNBC

- 14 июля 2025, 08:04

- |

Экспорт Китая в июне 2025 года вырос на 5,8% в долларовом выражении по сравнению с прошлым годом, превысив прогнозы аналитиков. Импорт тоже показал рост на 1,1%, что стало первым положительным показателем за год и признаком разворота тренда на фоне слабого внутреннего спроса.

Главный драйвер экспорта — поставки в Юго-Восточную Азию и Евросоюз, которые выросли на 16,8% и 7,6% соответственно. В то же время экспорт в США сократился на 16,1%, несмотря на временное тарифное перемирие. Это уже третий месяц подряд снижения американского направления. Импорт из США упал на 15,5%.

Всего за первую половину 2025 года экспорт Китая вырос на 5,9%, а импорт снизился на 3,9%, при этом профицит торгового баланса составил $585,96 млрд, что на 35% больше, чем год назад.

Экспортный рост в апреле и мае (на 8,1% и 4,8% соответственно) показал устойчивость китайской торговли, несмотря на жёсткие тарифы США, временно отменённые в середине мая. Пекин ответил на пошлины Трампа собственными ограничениями, но после переговоров в Лондоне стороны согласовали смягчение экспортных ограничений. Китай возобновил поставки редкоземельных металлов, США — сняли часть барьеров на технологии.

( Читать дальше )

📉 Китайский экспорт в США в мае сократился на 34,5% г/г — самое резкое падение с февраля 2020 г. Импорт из США сократился более чем на 18% г/г — CNBC

- 09 июня 2025, 07:48

- |

Рост экспорта Китая в мае не оправдал ожиданий из-за резкого сокращения поставок в США, несмотря на временное торговое перемирие, в рамках которого большинство тарифов было отменено на 90 дней.

По данным Wind Information, китайский экспорт в США в мае сократился на 34,5% по сравнению с прошлым годом, что стало самым резким падением с февраля 2020 года. Импорт из США сократился более чем на 18%, а положительное сальдо торгового баланса страны с США сократилось на 41,55% в годовом исчислении до 18 миллиардов долларов.

Общий объем экспорта в прошлом месяце вырос на 4,8% в долларовом выражении по сравнению с предыдущим годом, показали данные таможни в понедельник, что меньше, чем прогнозировало агентство Reuters, которое ожидало рост на 5%.

В мае импорт сократился на 3,4% по сравнению с прошлым годом, что является резким падением по сравнению с ожиданиями экономистов, которые прогнозировали снижение на 0,9%. В этом году импорт сокращался в основном из-за вялого внутреннего спроса.

( Читать дальше )

Китай перенаправляет экспорт на внутренний рынок: этот шаг рискует усугубить дефляцию в экономике, которая и без того страдает от низкого уровня потребления и избыточных мощностей – CNBC

- 06 мая 2025, 07:39

- |

На фоне резкого роста американских пошлин до 145% китайские экспортёры теряют доступ к крупнейшему внешнему рынку. В ответ власти КНР направляют продукцию, предназначенную для США, на внутренний рынок. JD.com, Tencent и Douyin начали активно продвигать такие товары с большими скидками — до 55%. Однако переориентация усиливает внутреннюю конкуренцию и обостряет дефляционные процессы: в феврале и марте потребительские цены снизились, а индекс цен производителей падает уже 29 месяцев подряд.

Согласно Barclays и Morgan Stanley, ценовая война и приток дешёвых товаров обострят снижение прибыли, усилят увольнения и снизят потребительский спрос. Goldman Sachs прогнозирует, что в 2025 году потребительская инфляция упадёт до нуля, а рост ВВП замедлится до 4% против целевых 5%.

Экспортный сектор обеспечивает около 16 миллионов рабочих мест, и уже фиксируются массовые задержки платежей, банкротства и сокращения. Особенно пострадали регионы, зависимые от внешней торговли. Отмена американской схемы de minimis, позволявшей Shein и Temu отгружать недорогие посылки без пошлин, ударила по малому бизнесу.

( Читать дальше )

Экспорт Китая в марте вырос на 12,4% г/г из-за опасений тарифов США. При этом импорт сократился на 4,3%, что отражает слабый внутренний спрос – CNBC

- 14 апреля 2025, 07:16

- |

В марте экспорт Китая неожиданно вырос на 12,4% в годовом выражении — это самый резкий рост с октября 2023 года. Компании ускорили поставки товаров за рубеж, стремясь избежать действия новых пошлин, введённых США. При этом импорт сократился на 4,3%, что отражает слабый внутренний спрос.

Экономисты ожидали гораздо более скромного увеличения экспорта — всего на 4,4%. Однако в январе-феврале экспорт Китая вырос лишь на 2,3%, а импорт сократился на 8,4% — это было худшее значение с середины 2023 года.

С момента вступления Дональда Трампа в должность президента США были введены пошлины на весь китайский импорт в размере до 145%. В ответ Пекин повысил тарифы на американские товары и предупредил о новых мерах. В то же время США временно отменили пошлины на электронику, включая смартфоны и полупроводники.

Экономисты предупреждают, что всплеск экспорта в марте может быть временным, а тарифные войны вызовут перебои в поставках и рост инфляции. Goldman Sachs снизил прогноз роста ВВП Китая в 2025 году с 4,5% до 4%.

( Читать дальше )

По итогам 2024 года профицит внешней торговли Китая составил рекордные $992 млрд, что на 21% больше г/г – Ъ

- 14 января 2025, 09:30

- |

По итогам 2024 года профицит внешней торговли Китая составил рекордные $992 млрд, что на 21% больше, чем в 2023 году. Основной причиной стал рост экспорта, который увеличился на 5,9% и достиг $3,57 трлн. Наибольшее увеличение экспорта наблюдалось с середины года, когда Китай активно увеличивал поставки, ожидая новых торговых ограничений от США. В частности, в сентябре пошлины на китайские товары, включая электромобили и солнечные батареи, были увеличены, что способствовало дальнейшему росту отгрузок.

Импорт в Китай в 2024 году показал скромный рост в 1,1%, составив $2,58 трлн, что объясняется слабым внутренним спросом. В то же время, в декабре импорт значительно увеличился, составив $230,79 млрд — максимальный показатель за более чем два года.

Торговля Китая с Россией в 2024 году выросла на 1,9%, при этом экспорт в РФ увеличился на 4,1%, а импорт — всего на 1%. Эти данные могут свидетельствовать о сбоях в расчетах между странами.

В 2025 году Китай может столкнуться с новыми вызовами, связанными с внутренними проблемами и внешними торговыми ограничениями. Власти уже рассматривают новые меры поддержки экономики.

( Читать дальше )

Дальнейшие сбои в работе судов в Красном море усилят давление на испытывающую трудности китайскую экономику — Reuters

- 19 января 2024, 14:49

- |

Хан, который экспортирует автомобили китайского производства в Африку и импортирует внедорожники из Европы, сообщил Reuters, что стоимость доставки контейнера в Европу выросла примерно до 7000 долларов с 3000 долларов в декабре, когда йеменское движение хуситов, связанное с Ираном, усилило нападения на судоходство.

"Сбои лишили нас и без того небольшой прибыли", — сказал Хан, добавив, что более высокие страховые взносы за судоходство также сказываются на Fuzhou Han Changming International Trade Co Ltd, компании, которую он основал в 2016 году.

Разрыв одного из самых загруженных судоходных маршрутов в мире выявил уязвимость экономики Китая, зависящей от экспорта, к перебоям в поставках и потрясениям внешнего спроса.

Некоторые компании, такие как базирующаяся в США BDI Furniture, заявили, что они больше полагаются на фабрики в таких странах, как Турция и Вьетнам, чтобы смягчить последствия сбоев, что усугубляет недавние шаги западных стран по снижению зависимости от Китая на фоне геополитической напряженности.

( Читать дальше )

А, китайцы-то молодцы...

- 11 сентября 2023, 18:46

- |

( Читать дальше )

ЧинРаша

- 22 августа 2023, 20:25

- |

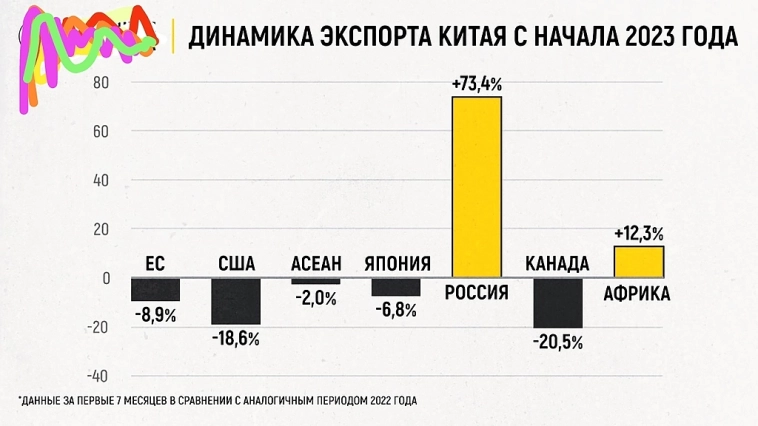

ЧинРаша вместо ЧинАмерика — зависимость Китая от России выросла

Наша страна — единственная из крупных экономик, куда увеличился экспорт КНР. За первые семь месяцев этого года объем китайских товаров, идущих в Россию, показал существенный рост. В то же время США, первый торговый партнер Поднебесной, начали покупать у КНР заметно меньше.

За счет чего произошла такая перемена? Во-первых, Штаты и Китай сейчас находятся в состоянии экономической войны. Они взаимно ограничивают продажу некоторых видов товаров. Особенно сильна конкуренция в области высоких технологий. Во-вторых, из-за санкций Запада Россия в большей степени стала зависима от Поднебесной.

Взять в пример тот же автопром — сейчас дилерские центры заполнены китайскими брендами. То же самое касается различной техники и компонентов, в которых наша страна очень нуждается. Взамен мы подставляем в Поднебесную энергоресурсы — именно КНР является одним из главных покупателей наших нефти и газа.

Вот и получается, что Запад сам подтолкнул Китай и Россию навстречу друг другу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал