экономика США

Объем промышленного производства США сокращается второй месяц подряд

- 20 декабря 2023, 06:54

- |

Объем промышленного производства в США в ноябре сократился на 0.4% г/г, что стало вторым подряд сокращением в годовом выражении (-0.9% г/г в октябре). Месяц к месяцу рост на 0.2%, согласно данным ФРС.

Уровень промышленного производства впервые в этом году зашел в отрицательную зону в феврале (до этого сокращение было только в феврале 2021). С этого момента объем промпроизводства показывает околонулевую динамику в обе стороны.

Статистика по отраслям промышленности (полная декомпозиция в таблице):

Автомобили и запчасти — плюс 2.6% г/г, +6.7% к ноябрю 2021, но минус 2% к февралю 2020 года.

Изделия из древесины — минус 2.3% г/г, -4/4% к ноябрю 2021 и -3.6% к февралю 2020 года.

Неметаллические минеральные продукты — минус 2.9% г/г, но плюс 3.2% к ноябрю 2021 и +3.9% к февралю 2020 года.

Первичные металлы — плюс 3.3% г/г, но минус 2.9% к ноябрю 2021 и -1.2% к февралю 2020 года.

Компьютерная и электронная продукция — плюс 5.3% г/г, +4.7% к ноябрю 2021 и + 7.9% к февралю 2020 года.

( Читать дальше )

- комментировать

- 224

- Комментарии ( 0 )

США, Китай и глобальная рецессия

- 19 декабря 2023, 22:28

- |

Экономический рост в Китае сейчас находится на низких однозначных отметках (около 4% в год). Сравните это с двузначным ростом периода 1994–2008 гг.

В Китае уже было два неудачных «повторных открытия» (одно после коронавируса в 2022 году, и одно в результате «стимула» в 2023 году) и похоже, что их ждет третья серия. Китай получает небольшой импульс от мягкой бюджетной и денежно-кредитной политики, который быстро выветривается, потому что реальный стимул невозможен, когда страна настолько погрязла в долгах.

У США свои экономические проблемы. Федеральная резервная система повысила процентные ставки до 5.50% с нуля за 20 месяцев и сократила свой баланс на более $1 трлн за тот же период, а это еще более жесткая денежно-кредитная политика, чем в эпоху Пола Волкера (Paul Volcker) в 1979–1981 гг.

Бюджетная политика также ужесточается по сравнению с периодом ковидной раздачи денег, и послабления в сфере студенческого кредитования также закончились. Бюджетная политика станет теперь еще более жесткой, так как республиканские фискальные ястребы оказались на коне в Палате представителей.

( Читать дальше )

Экономика США не почувствует высоких ставок?

- 18 декабря 2023, 13:51

- |

Предварительные данные PMI США за декабрь сигнализирует о небольшом ускорении роста деловой активности, замкнутом на секторе услуг, в то время как производство продолжило сокращаться более сильными темпами.

• Сводный индекс деловой активности: 51 (ноябрь: 50.7) — максимальное значение за 5 месяца.

• Индекс деловой активности в сфере услуг: 51.3 (ноябрь: 50.8) — максимальное значение за 5 месяца.

• Индекс деловой активности в производственном секторе: 48.2 (ноябрь: 49.4) — минимальное значение за 5 месяца.

Рост полностью обусловлен сектором услуг, который находится в фазе расширения с февраля 2023. С того момента, индекс не опускался ниже 50 пунктов. Сводный индекс показывают такую же динамику и находится выше 50 пунктов 11 месяц подряд.

Сектор услуг в декабре зафиксировал самый быстрый рост новых заказов за шесть месяцев. Объем экспортных заказов почти не изменился.

Занятость умеренно увеличилась, при чем главную роль здесь сыграл сектор услуг, где зафиксирован самый быстрый рост рабочих мест с июня.

( Читать дальше )

Федеральный комитет по открытым рынкам США дал вам свои прогнозы

- 14 декабря 2023, 01:02

- |

Краткое изложение экономических прогнозов

В связи с заседанием Федерального комитета по открытым рынкам (FOMC), состоявшимся в 12-13 декабря 2023 года участники совещания представили свои прогнозы наиболее вероятных результатов роста реального валового внутреннего продукта (ВВП), уровня безработицы и инфляции на каждый год с 2023 по 2026 год и в более долгосрочной перспективе. Прогнозы каждого участника были основаны на информации, доступной на момент проведения встречи, вместе с ее или его оценкой соответствующей денежно—кредитной политики, включая направление что касается ставки по федеральным фондам и ее долгосрочного значения, а также предположений о других факторах, которые могут повлиять на экономические результаты. Долгосрочные прогнозы представляют собой оценку каждым участником значения, к которому, как ожидается, со временем приблизится каждая переменная при соответствующей денежно-кредитной политике и в отсутствие дальнейших потрясений для экономики.

( Читать дальше )

ФРС - Экономические прогнозы США на 2024 - 2026 гг (сравнение с сентябрьским прогнозом)

- 14 декабря 2023, 00:03

- |

Таблица 2. Оценки участниками ФРС надлежащей денежно-кредитной политики: Средняя точка целевого диапазона или целевого уровня ставки по федеральным фондам

( Читать дальше )

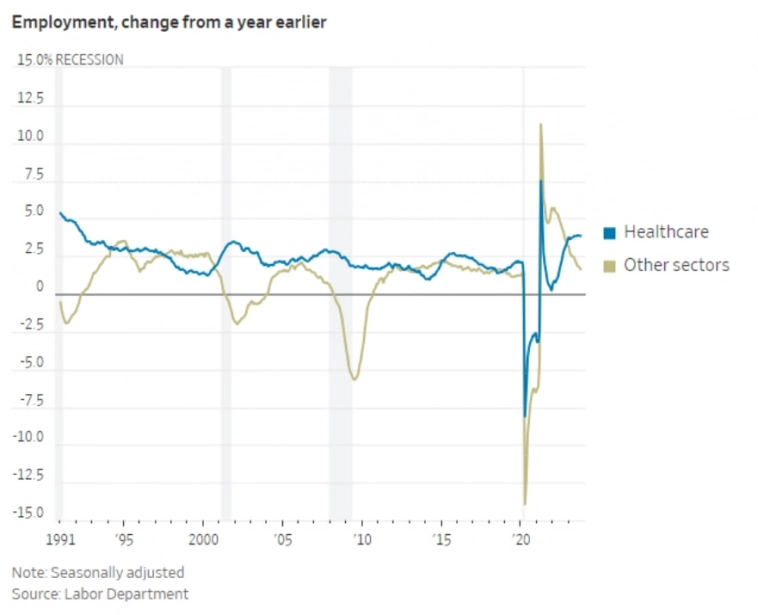

Рынок труда США - индикатор рецессии.

- 12 декабря 2023, 21:49

- |

https://t.me/Bank_RUB

📊Инфляция в США в рамках ожиданий, но есть проблемы. Разбираемся в деталях отчета по ИПЦ в США за ноябрь 2023 года. Фундаментальный и технический анализ EURUSD.

- 12 декабря 2023, 18:06

- |

👉Базовый ИПЦ (без учета цен на продукты питания и энергию) полностью совпал с ожиданиями и составил +0,3% в динамике м/м и +4% в годовом выражении.

👉Таким образом средний прирост ИПЦ за последние 3 месяца составил +0,166%, что при сохранении текущих темпов указывает на годовую динамику в 2% — то что нужно ФРС. Если взглянуть на динамику 11 месяцев 2023 года, то среднее значение составляет +0,27%, что указывает на годовые темпы в 3,27%.

👉Если взглянуть на показатели в разрезе, то можно увидеть что очередные позитивные показатели ИПЦ достигнуты вновь за счет энергии, цены на которую снизились на -2,3% м/м до -5,4% в годовом выражении. Сильнее всего снизились цены на бензин — сразу на -6%, что стало самым сильным месячным снижением в 2023 году.

( Читать дальше )

Рынок труда в США никак не хочет остывать

- 08 декабря 2023, 21:18

- |

Уровень безработицы в США за ноябрь снизился до 3.7% после 3.9% в октябре, согласно данным Бюро статистики труда США. Число рабочих мест в несельскохозяйственном секторе увеличилось на 199 тысяч человек (за октябрь: +150 тыс.)

В среднем, с 2010 по 2019 занятость росла на 190 тыс. в месяц, поэтому ноябрьские показатели идут в соответствии с историческим трендом, но ниже нормы за последние 12 месяцев (+240 тыс.)

Занятость увеличивается в:

Сфере здравоохранения, которая добавила 77 тыс. рабочих мест. Средний прирост за 12 месяцев — 54 тыс.

Правительстве — плюс 49 тыс. человек, что чуть ниже среднемесячного прироста в 55 тыс. за 12 мес.

Обрабатывающей промышленности на 28 тыс. человек, где весь рост сформировала автомобильная промышленность — плюс 30 тыс., поскольку рабочие вернулись с забастовок. Средний прирост за 12 месяцев — 30 тыс.

Сфере отдыха и гостеприимства, которая добавила 40 тыс. рабочих мест. Среднее значение за 12 месяцев — плюс 51 тыс.

Сфере социальной помощи, где фиксируется рост рабочих мест на 16 тыс. Средний прирост за 12 месяцев — 23 тыс.

( Читать дальше )

Экономика США остается устойчивой, но проблемы начинают появляться

- 07 декабря 2023, 13:04

- |

Окончательные данные PMI США за ноябрь сигнализирует о незначительном росте деловой активности, замкнутом на секторе услуг, в то время как сводный индекс деловой активности в стагнации, а производство вошло в фазу сокращения.

• Сводный индекс деловой активности: 50.7 (октябрь: 50.7).

• Индекс деловой активности в сфере услуг: 50.8 (октябрь: 50.6) — максимальное значение за 4 месяца.

• Индекс деловой активности в производственном секторе: 49.4 (октябрь: 50) — минимальное значение за 3 месяца.

Сектор услуг продолжает удерживать на плаву экономику США, однако тенденция здесь явно затухающая. Спрос остается ограниченным с тенденцией на ухудшение (особенно внутренний).

Рост обусловлен увеличением экспортных заказов в Северную Америку и Европу. В Канаде дела печально (ВВП за 3кв: -0.3% кв/кв), Европа тоже катится в рецессию, останется только Мексика, которая не сможет обеспечить достаточный объем экспорта для стабилизации ситуации, поэтому внешний спрос будет ухудшаться.

( Читать дальше )

Комментарий по ситуации в золоте и стратегии GoldRunner

- 05 декабря 2023, 12:29

- |

📊Экономика США

На прошлой неделе вышли данные по потребительским расходам в США, которые замедляются, а также был опубликован главный индикатор инфляции для ФРС — ценовой индекс расходов на личное потребление (PCE price index) который за месяц остался неизменным, а за год снизился к минимальным значениям более чем за 2 года. Кроме инфляции рынок обращает внимание на данные с рынка труда, где так же отмечается постепенное ухудшение.

👮♂️Политика ФРСВ пятницу Пауэлл из ФРС давал комментарии. Как обычно речь была о том, что их работа по борьбе с инфляцией еще не закончена и, если надо будет, повысят ставку еще раз. Однако, между строк рынок прочитал, что денежно-кредитная политика уже более чем ограничительная. В это же время медленно ухудшающаяся экономика создает вероятность не только окончания цикла повышения ставок, но и даже снижения. Фьючерсы на процентную ставку ФРС на бирже CME в Чикаго начали учитывать возможное снижение ставки уже в январе с вероятностью в 15% или в марте с вероятностью в 50% впервые за долгое время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал