экономика США

Во вторник США достигнут потолка госдолга, что запустит обратный отсчет Конгресса

- 18 января 2025, 15:21

- |

https://edition.cnn.com/2025/01/17/business/debt-ceiling-limit-congress/index.html

Страна достигнет своего лимита долга в размере около 36 триллионов долларов во вторник, когда Министерство финансов начнет принимать чрезвычайные меры, чтобы позволить правительству оплачивать свои счета, заявила уходящая министр финансов Джанет Йеллен в письме лидерам Конгресса в пятницу. Уведомление поступило всего за три дня до вступления в должность избранного президента Дональда Трампа.

Достижение предела усиливает давление на конгрессменов-республиканцев, но у законодателей есть немного времени, прежде чем им придется действовать, чтобы избежать первого в истории дефолта, который, вероятно, вызовет глобальные экономические потрясения. Чрезвычайные меры, которые в основном являются закулисными бухгалтерскими маневрами, продолжатся до 14 марта, написала Йеллен.

Хотя республиканцы контролируют Капитолийский холм, они по-прежнему разделены по вопросу о том, как решать проблему <a href=«www.

( Читать дальше )

- комментировать

- 605

- Комментарии ( 3 )

Трамп про инфляцию и нефть. Понижу процентные ставки и стоимость энергоносителей. Мы будем бурить, детка, бурить… Цены начнут снижаться.

- 18 января 2025, 15:08

- |

США: чрезвычайные меры для недопущения дефолта с 21 января — на второй день второго президентского срока Дональда Трампа.

- 18 января 2025, 02:28

- |

Об этом министр Джанет Йеллен сообщила в письме лидерам Конгресса. Она предупредила, что период действия таких мер сложно спрогнозировать в силу неопределенности с поступлением платежей, и призвала действовать оперативно для защиты доверия к США.

Госдолг США по состоянию на 18 января составляет примерно $36,19 трлн. Конгресс должен позволить снова приостановить действие лимита госдолга, чтобы избежать чрезвычайных мер Минфина.

t.me/rbc_news/110716

Добавьте пожалуйста посту до 15 плюсов, если он достоин первой страницы. Если сообщение прочитали и поняли, что не стоило, напишите в комментариях слово «минус».

На этот блог лучше подписаться.

Кандидат на пост министра финансов США о возможном кризисе

- 16 января 2025, 23:50

- |

Скотт Кеннет Гомер Бессент ( / ˈ b ɛ s ən t / BESS -ənt ; родился в августе 1962 года) — американский инвестор и управляющий хедж-фондом . Он был партнёром в Soros Fund Management и основателем Key Square Group, глобальной макроинвестиционной фирмы .

| Скотт Бессент |

|---|

( Читать дальше )

Как чуствует себя экономика США и Европы...

- 16 января 2025, 12:36

- |

В Европе наблюдаются проблемы, особенно в ее ведущей экономике — в экономике Германии.

Это приводит к слабости евро относительно доллара...

Глава Goldman Sachs назвал ситуацию в экономике США нестабильной — FT

- 15 января 2025, 11:10

- |

Он считает «важным все это сбалансировать». Глава банка заявил об «исключительно оптимистичном» настрое в отношении дальнейшего экономического развития, выразив уверенность в том, что широкомасштабное дерегулирование рынка, обещанное избранным президентом Дональдом Трампом, станет катализатором бизнес-инвестиций. «Стимулирующим фактором» финансист назвал обещанное Трампом возобновление налоговых льгот.

В то же время Соломон предупредил о потенциальных последствиях планов новой администрации по ужесточению иммиграции, включая депортацию миллионов людей, которые живут в США нелегально, а также — ввести новые тарифы для торговых партнеров. «Необходимо получить результаты реализации» данных предложений, сказал он.

«Я настроен весьма оптимистично, но мы оказались в более нестабильном положении», — отметил Соломон. По его словам, правила, введенные администрацией во главе с Джо Байденом, заставили генеральных директоров отложить инвестиции. Новая же администрация «направила четкий сигнал о том, что хочет отступить от этого». Он расценил данный шаг как «очень конструктивный для роста и инвестиций».

( Читать дальше )

Тарифная дилемма Трампа: шоковая терапия или мягкий подход?

- 14 января 2025, 10:28

- |

Насколько я понимаю экономическая команда Трампа явно не в восторге от идеи тарифной шоковой терапии, которую очень хочет запустить сам Трамп.

Тут пошла информационная волна от агентства Блумберг по теме торговых пошлин, дескать экономическая команда новой Администрации рассматривает такие варианты введения пошлин, которые не должны вызвать резкий рост инфляции и не нарушат финансовую стабильность.

Во-первых, предлагается прочно узаконить введение пошлин на мировой экспорт в Америку за счет активации президентского Закона о международных чрезвычайных экономических полномочиях, чтобы избежать потенциальных судебных исков.

Во-вторых, одна из идей включает в себя график постепенного повышения тарифов примерно на 2-5% в месяц, а далее будут проходить переговоры с иностранными торговыми партнерами на предмет каких-то значительных уступок в торговле с США, а если итоги переговоров не устроят, то пошлины могут быть уже удвоены на следующий месяц. И так далее.

Кстати говоря, идея постепенного ввода торговых пошлин вполне себе рабочая, поскольку действительно поможет избежать шока для рынков.

( Читать дальше )

Задолженности, невыплаты и задержки платежей

- 13 января 2025, 18:10

- |

Многие потребители настолько истощены, что вынуждены полагаться на кредитные карты для покрытия повседневных расходов, но теперь сталкиваются с трудностями при возврате задолженности. Их сбережения исчерпаны. Узнайте, какие прогнозы по уровню просрочек ожидаются в ближайшие недели.

Двойной удар для экономики: уровень дефолтов по кредитным картам в США достиг максимума с 2010 года, на фоне истощения личных сбережений. Прогнозы на ближайшие месяцы остаются мрачными, как это отражено в нашем ноябрьском финансовом прогнозе Elliott Wave.

Согласно последнему опросу потребительских кредитов Федерального резервного банка Нью-Йорка, ожидания потребителей по уровню просрочек достигли 14,22% в сентябре. Как видно на графике ниже, за последние семь лет более высокие показатели наблюдались только в марте и апреле 2020 года, в разгар последней рецессии в США.

( Читать дальше )

Мы ожидаем, что курс доллара вырастет более чем на 5% в течение следующего года на фоне введения новых тарифов и дальнейшего роста экономики США - Goldman Sachs

- 13 января 2025, 16:08

- |

«Мы ожидаем, что курс доллара вырастет примерно на 5% в течение следующего года на фоне введения новых тарифов и дальнейшего роста экономики США», — заявили стратеги, включая Камакшью Триведи. Однако они также отметили, что существуют риски дальнейшего укрепления доллара.

Goldman Sachs уже второй раз за два месяца повысил прогноз по курсу доллара из-за сильного роста экономики США и тарифов Дональда Трампа, которые могут увеличить инфляцию и затруднить смягчение денежно-кредитной политики ФРС. Оптимизм по доллару возрос после отчёта о росте занятости, который подтвердил стабильность рынка труда и улучшил его перспективы по сравнению с евро и австралийским долларом.

Goldman Sachs ожидает, что курс евро упадёт до 0,97 доллара в течение шести месяцев, что ниже предыдущего прогноза в 1,05. Прогноз по фунту снижен до 1,22 с 1,32, а курс австралийского доллара — до 0,62 с 0,66.

( Читать дальше )

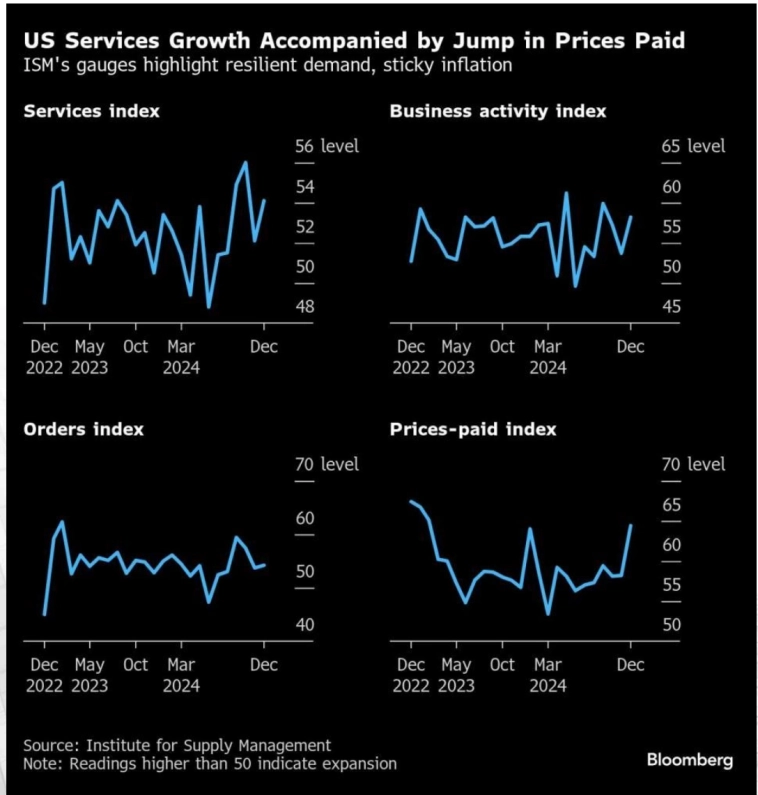

Развитие сферы услуг в США в декабре продемонстрировало ускорение

- 13 января 2025, 14:26

- |

Согласно опубликованным данным, рассчитываемый Институтом управления поставками США (ISM) индекс экономических условий в непроизводственной сфере в стране в прошлом месяце вырос на 2% до 54,1%. Значения больше 50% свидетельствуют о процессах развития. Индекс цен по проведенным оплатам поставщикам за сырье, материалы и оказанные услуги подскочил более чем на 6 пунктов до 64,4 пункта.

Ускорение роста цен на входные ресурсы связано с тем, что руководители Федеральной резервной системы сейчас придерживаются более осторожного подхода к снижению процентных ставок на фоне неопределенности относительно того, какие таможенные импортные тарифы может ввести приходящая администрация Трампа. Устойчивый спрос, о котором свидетельствуют рост деловой активности и увеличение объема заказов, усиливают опасения по поводу того, что повышенная инфляция сохранится дольше, чем ранее предполагалось.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал