экономика России

Несколько слов о наших перспективах по экономике

- 13 сентября 2025, 11:20

- |

После решения ЦБ и комментария по процентной ставке очевидно, что власть в растерянности.

ЦБ в пятницу четко обозначил что решений/ответственности по поводу вывода рыночной части экономики из рецессии принимать не будет. Формально экономика не в рецессии только по причине что у нас есть две особо не связанных части экономики

-экономика господряда т.е. экономика, финансируемая государством и которую не рыночные ставки по кредитам, ни сами кредиты, ни проблемы сбыта, ни курс рубля, ни уровень налогов и зарплат/денежного довольствия вообще никак не волнует, тем более они получают все больше и больше денег из госисточников

— рыночная экономика та часть экономики, для которой важна возможность получения кредитов (займов), ставки по ним, проблемы сбыта, курс рубля

Первая часть экономики очевидно перегрета и ха счет этого вносит основной вклад в инфляцию, а вот вторая в очевидной стагнации.

ЦБ занял позиции что их вопрос, это только инфляция которой они рулят посредством установления КС и абстрагируясь от ситуации в экономике рассказывает красивые сказки что вот будет инфляция 4% вот тогда заживет. Но вопрос, а доживет ли до такого светлого будущего 2-я, рыночная часть экономики?

( Читать дальше )

- комментировать

- 527 | ★2

- Комментарии ( 12 )

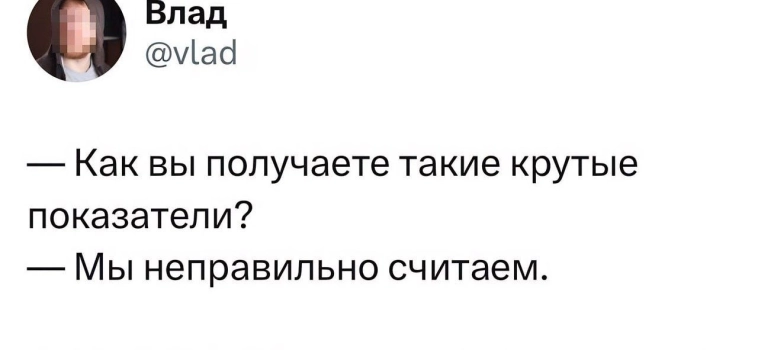

😂 Росстат подтвердил оценку роста ВВП России во 2 квартале на уровне 1,1%. Как они такое считают?

- 12 сентября 2025, 20:04

- |

Что в реальности стоит за решением по ставке?

- 12 сентября 2025, 19:28

- |

Во-первых, да, я ошибся. Я рассчитывал на 2 п.п. как минимум. Ошибся и мой инсайдер. Ну, я не думаю, что он специально обманул — не того калибра человек. Но ладно. Давайте сразу к «во-вторых». Обсудим риторику ЦБ — как Наби объясняет такой шаг по снижению ставки и что будет дальше.

На первый взгляд, основные причины такого осторожного шага следующие (в пресс-релизе они выделены в самом начале):

✔️устойчивые показатели текущего роста цен значимо не изменились и в основном остаются выше 4% в пересчете на год — а у ЦБ стойка на 4%

✔️экономика продолжает возвращаться к траектории сбалансированного роста — хотя всё ещё, как указано в пресс-релизе ЦБ РФ, она ещё выше этой траектории, т.е. нагнули экономику пока не так сильно, как хотели бы

✔️в последние месяцы активизировался рост кредитования - это факт, но это от безысходности: и население, и бизнес адаптировались к высоким ставкам, и этот рост кредитования в долгосроке не несёт ничего хорошего, т.к. отразится в росте цен (производители заложат проценты по кредитам в свои расходы) и создаст навес объёма плохих долгов

( Читать дальше )

Росстат: объем ВВП РФ за II квартал 2025 г составил ₽49 трлн 516,8 млрд, рост физического объема к соответствующему периоду 2024 г составил 1,1%, индекс-дефлятор вырос на 3,6%

- 12 сентября 2025, 19:16

- |

◾ Объём ВВП России в апреле — июне 2025 года составил в текущих ценах 49 трлн 516,8 млрд рублей, следует из первой оценки Росстата.

◾ Рост физического объёма к соответствующему периоду 2024 года составил 1,1%, индекс-дефлятор вырос на 3,6%.

◾ В Росстате отметили, что на рост ВВП оказало влияние увеличение физического объёма валовой добавленной стоимости в сфере гостиниц и ресторанов (+9,2%), обрабатывающих производств (+3,8%), строительства (+2,7%).

◾ Кроме того, на динамику ВВП во втором квартале 2025 года повлияли отрасли финансов и страхования (+11%), информации и связи (+3,5%) и деятельности в области культуры и спорта (+1,6%).

◾ В то же время часть отраслей показали снижение индекса физического объёма добавленной стоимости: водоснабжение, водоотведение, утилизация отходов (-3,9%); оптовая и розничная торговля (-2%); добыча полезных ископаемых (-1,2%).

◾ Первая оценка ВВП за второй квартал 2025 года выполнена на основе производственного метода.

rosstat.gov.ru/storage/mediabank/140_12-09-2025.html

( Читать дальше )

Заседание ЦБ РФ: регулятор тормозит и ждет бюджет

- 12 сентября 2025, 18:09

- |

В пятницу Банк России принял решение снизить ключевую ставку на 100 бп — до 17% годовых, сократив таким образом шаг снижения по сравнению с июльским заседанием, когда ставка потеряла 200 бп. Сегодняшнее снижение ЦБ, как и в июле, сопроводил нейтральным сигналом о том, что «дальнейшие решения будут приниматься в зависимости от устойчивости замедления инфляции и динамики инфляционных ожиданий». Также регулятор сохранил формулировку о необходимости продолжительного периода проведения жесткой ДКП.

Примечательно, что на пресс-конференции по итогам заседания глава ЦБ Э. Набиуллина сообщила, что на заседании рассматривалось лишь два варианта — сохранение ставки и ее снижение на 100 бп. То есть вариант повторного снижения КС на 200 бп, ожидаемый заметным количеством участников рынка, даже не рассматривался регулятором. На наш взгляд, это могло оказать основное давление на рынок облигаций по итогам сегодняшнего заседания.

В целом пресс-релиз и комментарии ЦБ, на наш взгляд, отражали некоторое усиление осторожности в позиции регулятора. Все основные предпосылки для дальнейшего смягчения ДКП сохраняются, однако в этих условиях важно избежать укрепления факторов проинфляционного риска.

( Читать дальше )

Собрал все тезисы Набиуллиной в одном месте

- 12 сентября 2025, 16:49

- |

- Набиуллина: Можно снижать жесткость нашей политики, чтобы она не была избыточной

- Ипотека растет, большинство застройщиков остаётся прибыльными

- Граждане ведут себя рационально — не увеличивают покупки валюты, а держат свои деньги на депозитах в рублях

- Рассматривалось 2 варианта: снижение на 100 б.п. и сохранение ставки (на вопрос ТАСС, однако, потом ответили, что вариант сохранения ставки не рассматривался и предметно обсуждали снижение на 100 или 200 б.п.)

- Уровень нераспроданности жилье остается на стабильном уровне. Рыночная ипотека будет постепенно расширяться

- Чем сильнее был перегрев, тем заметнее будет замедление экономики

- Для роста фондового рынка необходима низкая инфляция

- В отраслях, которые ориентированы на внешний спрос, сокращение темпов роста больше

- По нашим оценкам, во 2кв 2025г сезонно сглаженный ВВП был выше 1кв, утверждение о технической рецессии как минимум дискуссионно, есть охлаждение

( Читать дальше )

При таких % ставках растет и развевается только монополия

- 12 сентября 2025, 15:01

- |

А кто же так шустро развевается на ветру. Автодор, железка, ЖКХ и стройкорпорации, типа Пик, Самолет итд.

Да для них какой бы высоким % кредитования не был, всё сойдет. Ведь половина, как с куста, будет проиндексирована за счет бюджетных средств государством.

А малому и среднему бизнесу при таких ставках не выжить. Всё, пиши пропало. Вчера открылся, сегодня закрылся.

Но все же находятся смешные люди, которым нравятся снижения ставки на смешные %. Что им с того обломится, одному Богу известно.

Раньше были трейдеры на форуме, потом они превратились в инвесторов до 2024, а теперь и вовсе переобулись в акционеров. Нет, ну на дэмо можно кем хочешь быть. Вот только ради чего?

О решении по ставке: Долгосрочная стабильность лучше популизма.

- 12 сентября 2025, 14:32

- |

Хорошо, что у ЦБ есть политический ресурс действовать аккуратно. Несмотря на давление регулятор действует аккуратно.

В заявлении отмечает:

— Устойчивые показатели текущего роста цен значимо не изменились.

— В последние месяцы активизировался рост кредитования (Сбер и Т уже отмечал, повторятся не буду)

— Высокими остаются инфляционные ожидания (и осенью они могут подрасти)

— Внутренний спрос поддерживается ростом доходов населения и бюджетными расходами (бюджет тратит бодро)

— Рост потребительской активности даже несколько ускорился.

В заявлении ещё про курс ничего особо нет. Почему? Потому что курс рванул вверх только в сентябре. А это сильно проинфляционный фактор.

В любом случае все факторы отмечали и мы с вами заранее. Так что решение сюрпризом для нас не стало.

На что хотел бы обратить внимание.

ЦБ пишет:

«Изменение параметров бюджетной политики может потребовать корректировки проводимой денежно-кредитной политики».

( Читать дальше )

Курс рубля — это сериал с непредсказуемым сюжетом

- 12 сентября 2025, 12:36

- |

Друзья, иногда складывается ощущение, что курс рубля — это сериал с непредсказуемым сюжетом: только все приготовились к худшему, а сценаристы вдруг меняют линию истории. Именно так сейчас и вышло. Аналитики, которых опросил Центробанк в конце августа — начале сентября, внезапно стали смотреть на перспективы рубля чуть более оптимистично.

Средний курс доллара на 2025 год, по их свежим расчётам, составит около ₽85,5, что на ₽1,8 ниже, чем ожидали в июне. В оставшиеся месяцы этого года прогноз держится на уровне ₽86,4 за доллар. Казалось бы, цифры небольшие, но для инвестора такие корректировки важны: они показывают настроение рынка и то, в каком коридоре рубль будет чувствовать себя увереннее.

Дальше картина складывается так по средним показателям за год:

🔹 в 2026 году прогноз — ₽96 за доллар,

🔹 в 2027-м — ₽102,6,

🔹 а к 2028-му — ₽105,5.

То есть в ближайшие пару лет рубль выглядит крепче, чем предполагали раньше, но уже потом эксперты закладывают постепенное ослабление.

( Читать дальше )

СЕГОДНЯ СТАВКУ УРОНЯТ. Но рынку это скорее всего не поможет

- 12 сентября 2025, 12:13

- |

Мне тут источники в Банке России переслали эксклюзивные кадры Эльвиры👩, которая репетирует свою речь для пресс-конференции ЦБ.

Инсайдерское видео можно посмотреть здесь 🤣

Тем временем, до оглашения новой ставки остаётся менее 1,5 часов. Разброс экспертных оценок довольно широк — от 14% до 17%. Почти все сходятся во мнении, что ставку точно снизят, вопрос — насколько.

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

Так, глава Сбера Греф вообще считает, что экономике РФ нужна ставка на уровне 12% для оживления.

К концу года Греф прогнозирует КС на уровне 14%. Он отметил, что охлаждение экономики продолжается, а показатели 2 кв. 2025 дают картину «технической стагнации».

По словам Грефа, важно вовремя выйти из «периода управляемого охлаждения российской экономики». Он также надеется, что ЦБ РФ сделает всё возможное, чтобы не допустить перехода в рецессию.

Сам Сбербанк более консервативен в своём видении:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал