черкизово

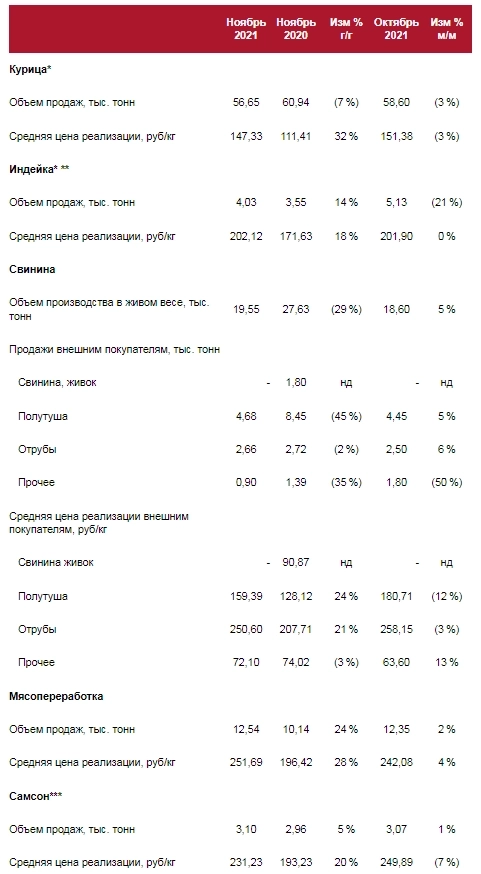

В ноябре у Черкизово снизились продажи курицы и индейки, свинины и мясопереработка — выросли

- 10 декабря 2021, 18:27

- |

- комментировать

- 197

- Комментарии ( 0 )

Черкизово купит у испанской Grupo Fuertes 50 % в компании Тамбовская индейка, оплатит новыми акциями

- 10 декабря 2021, 14:43

- |

Группа «Черкизово» договорилась с Grupo Fuertes о приобретении у нее 50 % в уставном капитале СП ООО «Тамбовская индейка».

Для оплаты этой доли будут использованы новые акции ПАО «Группа «Черкизово» из зарегистрированного 15 марта 2021 года дополнительного выпуска на 10 261 753 штук.

Сделка предполагает, что в рамках открытой подписки ООО «АПК «Михайловский»» (входит в структуру Группы «Черкизово») приобретет часть акций дополнительного выпуска, которые будут впоследствии переданы Grupo Fuertes в обмен на ее долю в ООО «Тамбовской индейке».

Совет директоров Группы «Черкизово» 15 декабря определит цену размещения акций.

По окончании всех процедур Grupo Fuertes увеличит свою долю в ПАО «Группа Черкизово». Сейчас доля испанской компании в уставном капитале ПАО составляет 8,58 %.

Группа «Черкизово» намерена консолидировать 100% «Тамбовской индейки (cherkizovo.com)

Размещение допвыпуска Черкизово будет осуществляться во внебиржевом порядке

- 09 декабря 2021, 20:41

- |

Содержание принятого решения:

«Определить следующий порядок размещения дополнительных обыкновенных акций ПАО «Группа Черкизово», зарегистрированного Банком России 15 марта 2021 года, государственный регистрационный номер дополнительного выпуска 1-02-10797-А (далее – Акции), размещаемых путем открытой подписки на основании решения об увеличении уставного капитала Общества, принятого Советом директоров Общества 14 января 2021 года (протокол заседания Совета директоров № 14/121д от 15 января 2021 года): размещение Акций во внебиржевом порядке.

Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

📰"Группа Черкизово" Проведение заседания совета директоров и его повестка дня

- 09 декабря 2021, 19:00

- |

1. Общие сведения

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «Группа Черкизово»

1.2. Адрес эмитента, указанный в едином государственном реестре юридических лиц 142931, Московская область, город Кашира, деревня Топканово, улица Черкизовская (Мясопереработка тер....

( Читать дальше )

Группа Черкизово подвела итоги уборочной кампании, общий сбор урожая −24%

- 08 декабря 2021, 18:40

- |

Общая площадь сбора сельскохозяйственных культур у Группы Черкизово в этом году составила 205,7 тысяч га.

По итогам уборочной кампании было собрано 343 тысячи тонн пшеницы в зачетном весе. Это на 37 % ниже аналогичного показателя 2020 года. Значительно вырос урожай сои: в этом году он составил 114 тысяч тонн, что на 63 % больше прошлогоднего результата.

Сбор кукурузы составил 122 тысяч тонн (рост на 11 % к прошлому году), подсолнечника — 57 тысяч тонн (на 20 % меньше).

С учетом остальных культур общий сбор урожая Группы «Черкизово» составил 643 тысяч тонн в зачетном весе, что на 24 % меньше прошлогоднего объема.

Увеличение цен на основные зерновые культуры позволило Группе «Черкизово» добиться роста доналоговой прибыли в сегменте Растениеводство на 16 % до 6,3 млрд рублей (данные за 9 месяцев 2021 года).

Группа «Черкизово» завершила уборочную кампанию (cherkizovo.com)

💹 Сильные стороны Черкизово и позитивные факторы:

- 06 декабря 2021, 23:52

- |

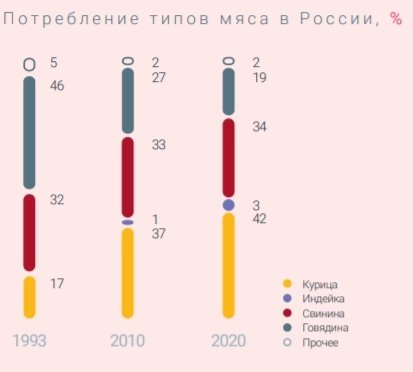

🦃 Индейка.

Черкизово развивает интересное мясное направление, которое нетипично для российского потребления. Индейка — качественное мясо, выигрывающее у курицы по вкусу, а у свинины по качеству. Мы почти уверены, что этот интересный рынок будет расти большими темпами за счет пока малой базы.

С другой стороны, индейка — дорогое мясо, поэтому могут быть определенные трудности с ростом. Однако, если рассматривать ее как альтернативу красному мясу, а не курице, то цены вполне сопоставимы.

Здесь также интересно звучат слова Ъ о том, что Черкизово может купить "Краснобор". Это компания, производящая индейку. С учетом значительного удорожания капекса сделки M&A в моменте выглядят привлекательней.

🏷 Высокая доля брендированной продукции в продажах.

( Читать дальше )

🐥 Черкизово v.s. 🐷 Русагро — у кого лучше показатели?

- 06 декабря 2021, 17:37

- |

Теперь сравним финансовую составляющую компаний: какая из них эффективнее работает.

📌Текущая ликвидность

🐥 Черкизово: 0,97

🐷 Русагро: 1,21

Русагро более ликвидна, однако ликвидность Черкизово находится на нормальном уровне, хоть и немного ниже.

📌Net debt/EBITDA

🐥 Черкизово: 2,19

🐷 Русагро: 2,21

Отношение чистого долга к EBITDA у обеих компаний находится на одинаковом уровне х2,2. Считаем, это приемлемым значением и относим компании к финансово устойчивым.

📌Маржинальность по EBITDA

🐥 Черкизово: 21%

🐷 Русагро: 29%

По итогам 9 месяцев 2021 маржинальность у Русагро оказалась лучше чем у Черкизово на 8 процентных пунктов, что говорит о более эффективной деятельности со стороны Русагро.

📌ROA

🐥 Черкизово: 13%

🐷 Русагро: 15%

Рентабельность активов у Русагро больше на 2 процентных пункта чем у Черкизово, что незначительно. Обе компании эффективно используют активы.

( Читать дальше )

📛 Проблемы, риски и негативные факторы Черкизово:

- 06 декабря 2021, 00:10

- |

Вэтом посте рассматриваем риски Черкизово. Мы не очерняем компанию, просто плюсы будут описаны в другом посте

🔥 Пожар на «Алтайском бройлере».

3 июля 2021 года на курином цехе Черкизово на Алтае произошел пожар, из-за которого пострадала значительная часть производства. К концу октября компаниязакончила восстановительные работы. Они заняли чуть более 3 месяцев и позволили вернуться на мощность 4 тыс. голов курицы в час.

Компания прогнозировала, что за 2-3 месяца (до конца января 2022г) цех вернется на свою базовую мощность — 6 тыс. голов. В ближайшие же 2 года компания хочет выйти на уровень 10,5 тыс. голов.

Проблема пожара в том, что это привело а) к падению производства; б) потребовало серьезных инвестиций на ремонт (1 млрд. руб.); в) утраченное оборудование замещалось оборудованием, которое должно было пойти на новые инвест проекты, что замедлило реализацию инвестиционной стратегии.

( Читать дальше )

🐂 В 93 году в России ели больше говядины, чем сейчас

- 05 декабря 2021, 23:22

- |

🐥 Черкизово v.s. 🐷 Русагро — во что инвестировать?

- 05 декабря 2021, 14:44

- |

Часть 2

1. Какие растения выращиваются в сельскохозяйственном сегменте?

🐥 Черкизово — как мы говорили, у Черкизово подразделение более слабое, чем у Русагро. Черкизово выращивает зерновые и масличные культуры. Зерновые: пшеница (511 тыс. тонн), кукуруза (111 тыс. тонн). Масличные: подсолнечник (71 тыс. тонн) и соя (59 т.т.). Добавим, что Черкизово наконец выходит на рынок масла, поэтому строит завод и увеличивает посевы сои, из которой будут делать масло.

Итого: зерновые (622 т.т.), масличные (130 т.т.), всего — 752 т.т. (грубо, но позволим себе такой подсчет).

🐷 Русагро — производит зерновые, масличные культуры и сахарную свеклу. Зерновые: пшеница (1005 т.т.), ячмень (81 т.т.), кукуруза (108 т.т.). Масличные: соя (282 т.т.), подсолнечник (67 т.т.). Сахарная свекла: 2900 т.т. Важно отметить, что кривая урожайности очень хаотична, поэтому год от года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал