цб

ослабление рубля

- 10 ноября 2017, 17:40

- |

одна из возможных причин ослабления рубля на растущей нефти:

«Традиционно существенные объемы выплат по данным макростатистики приходятся на декабрь (15 млрд долл. США)...»

«Кроме того, сопоставимый объем выплат (в размере 16 млрд долл. США) приходится на январь 2018 год...» сайт ЦБ

итого более 30 млрд.$ предстоит отдать в следующие 2 месяца.

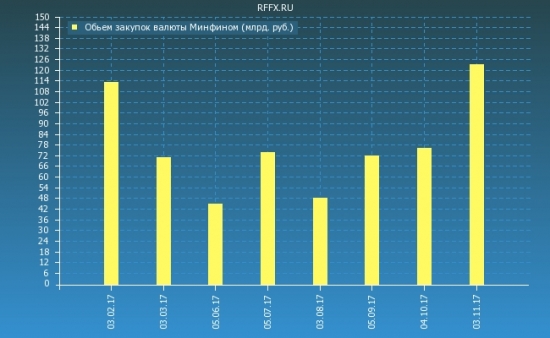

другая возможная причина- закупка валюты минфином (источник)

рекордная закупка ноябрь-декабрь — более 122 млрд. руб:

кросспост rffx.ru

- комментировать

- ★1

- Комментарии ( 9 )

Немного отвлеченно на тему роста Сбера.

- 10 ноября 2017, 14:32

- |

Вчера разговорился с продавщицей в одной из продуктовых сетей фермерских продуктов. Сюда я хожу почти каждый день, поздно вечером никого не было, и я решился спросить про выборы в частности и ситуацию вообще. Ничего, кроме шутки, услышать не ожидал, поэтому ее слова застали меня держащегося за ручку двери на выход. Но женщина вполне серьезно, без улыбки ( хотя мы там все всегда друг другу улыбаемся), сказала, что хорошо видно, как снизился уровень достатка покупателей. А надо заметить, что эти магазины для твердого среднего класса. И продолжила дальше, что ожидает скорейшего разрешения ситуации, голосовать будет за кого угодно, только не за Путина ( при этом легко намекнув на рвотный рефлекс), что скорее всего за Собчак, что так дальше жить невозможно (в ее определениях), что скоро рванет. Вот так, совершенно откровенно.

( Читать дальше )

просрочка

- 08 ноября 2017, 18:43

- |

просрочка по ипотеке (по данным ЦБ):

( Читать дальше )

Инсайдер из Минэкономразвития еще три недели назад предсказал скачок нефти

- 07 ноября 2017, 11:37

- |

Все мировые рынки на одной инфограмме. Что имеет наибольшую стоимость в нашем мире?

- 04 ноября 2017, 20:16

- |

Когда мы рассуждаем о капитализации Apple, активах Уоррена Баффета или объемах государственных долгов во всем мире — каждое из этих понятий могло бы быть охарактеризовано словом огромное. Тем не менее, действительная стоимость этих активов значительно различается. Поэтому визуальное представление всех этих величин дает возможность осознать их такими, какими они являются на самом деле.

Большие черные квадратики на представленной инфографике отражают меру стоимости в $100 млрд. Сейчас очень много шума вокруг биткоина и того пузыря, который якобы надулся на этом рынке. Попробуйте найти его на изображении ниже и сравнить с тем, что вы увидите в самом его конце. Возможно, истинный пузырь скрывается совсем на других рынках и монетарная политика ведущих ЦБ за последнее десятилетие сделала немало для того, чтобы он достиг своих текущих размеров. Заодно можно представить что будет с золотом и битком если часть стоимости этих рынков перетечет в эти два актива…

( Читать дальше )

Санации, регуляции и ... просто прачечные

- 30 октября 2017, 20:57

- |

Вот санируемый, под крылом у ЦБ, предлагает %% повыше и это «в условиях непрерывно снижающейся инфляции»

ЦБ объяснил почему спас ФК Открытие и БИНБАНК, а Югру лишил лицензии

- 30 октября 2017, 03:59

- |

«Югра»: возможности исчерпаны

«Югра» не была системно значимым банком и ее активы в 355 млрд руб. – всего 0,4% активов банковского сектора, пишет Тулин. Банк почти не привлекал средства компаний, не связанных с конечным бенефициаром, продолжает он, не имел межбанковских кредитов – рыночные контрагенты закрыли на него лимиты за несколько месяцев до введения временной администрации, не держал средств бюджета и НПФ; бизнес-модель держалась на вкладах населения и кредитах проектам бенефициаров, а сколько-нибудь значимого кредитования населения и рыночных компаний не было. К 8 сентября у 125 из 140 заемщиков-юрлиц возникла просроченная задолженность – совокупно это 232 млрд руб., или 87% кредитов, сетует Тулин.

ЦБ пытался повысить качество активов «Югры» и ее финансовую устойчивость и после проверки 2016 г. ЦБ пошел навстречу акционерам – вкладов населения очень много, собственники выразили готовность повышать устойчивость банка – и взялся за разработку мер финансового оздоровления, говорится в письме. Но финансовое положение «Югры» не улучшалось. Трижды ЦБ ограничивал привлечение средств населения, в 2017 г. «Югра» получила четыре предписания доформировать резервы на 62 млрд руб., пишет Тулин, но банк продолжал агрессивно привлекать вклады, в том числе через схемы, чтобы обойти запреты ЦБ, и не прекращал выдавать кредиты компаниям, реальный бизнес которых не соответствовал размерам кредитов.

( Читать дальше )

Ждем двух снижений ставки от ЦБ до конца года

- 26 октября 2017, 16:35

- |

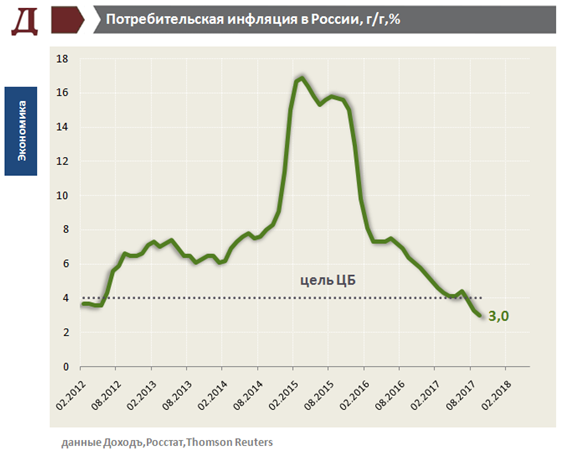

- Инфляция продолжает показывать исторические минимумы, достигнув 3% в сентябре

- Статистика позволяет ЦБ снизить ключевую ставку до 8,25% по итогам заседания в октябре. На конец года ставка составит 8%

- Инфляция ниже 4% осенью 2017 года — результат укрепления рубля и прочих временных факторов. Без их поддержки рост цен может ускориться в следующем году

- Мы ждем инфляцию по итогам 2017 года на уровне около 4%. Во второй половине следующего года показатель может ускориться до 6%, что заставит ЦБ сделать перерыв в смягчении денежной политики

- На конец следующего года ключевая ставка составит 7.25%

Инфляция на новом минимуме

Годовая инфляция в России, согласно оценкам Росстата, замедлилась до нового рекордно низкого уровня, составив всего 3% по итогам сентября. Ранее мы отмечали, что на подобную динамику показателя значительный эффект оказывает укрепление российской валюты. Кроме того, как показывает

( Читать дальше )

Нужен ли нам отдельный закон о рынке деривативов?

- 25 октября 2017, 16:21

- |

Мировой финансовый кризис 2008-2009 годов показал, что существуют серьезные проблемы с регулированием внебиржевого рынка производных финансовых инструментов. Власти США и Евросоюза отреагировали на это принятием целого пакета законодательных актов. В России же тут до сих пор существует некий законодательный пробел. Многострадальный закон «О производных финансовых инструментах» так и не добрался до Госдумы. Однако, директор Банковского института НИУ ВШЭ Василий Солодков, выступая на «круглом столе» в МИА «Россия сегодня» заявил, что, по его мнению, отдельный закон о рынке ПФИ не нужен, и он объяснил почему. На российском рынке регулярно появляются все новые и новые производные финансовые инструменты, и взять и прописать в одном законе, какие могут быть деривативы и как их можно использовать в конкретных ситуациях просто невозможно. Он считает, что просто надо исполнять те условия, которые прописаны в заключаемых контрактах, и тогда не будет никаких проблем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал