хедж-фонд

Банковское бычье ралли в США продолжает стремительно развиваться благодаря хедж-фондам затаренными их акциями

- 28 декабря 2024, 19:16

- |

Bloomberg — December 28, 2024 at 8:00AM EST

Это был рекордный год для акций американских банков практически по всем показателям. Для многих из наиболее уважаемых наблюдателей сектора лучшее еще впереди.

Аналитик Wells Fargo & Co. Майк Майо говорит, что чистый процентный доход может вырасти до рекордного уровня в 2025 году. Джейсон Голдберг из Barclays Plc говорит, что рост прибыли на акцию будет расти почти двузначными темпами в течение следующих двух лет. И они далеко не единственные, кто настроен оптимистично.

Хедж-фонды вложились в акции финансовых фирм в третьем квартале, увеличив свои позиции до более чем $340 млрд, что на 50% больше, чем всего тремя месяцами ранее, согласно данным 13F, собранным Bloomberg. Между тем, наблюдатели рынка ожидают, что многое из того, что способствовало более чем 33-процентному росту акций банков в этом году, обогнав как S&P 500, так и высокотехнологичный Nasdaq 100, будет оставаться попутным ветром в ближайшие месяцы. Это включает в себя оживление активности на рынках капитала и рост кредитования.

( Читать дальше )

- комментировать

- 440

- Комментарии ( 4 )

На протяжении полутора лет я разрабатывал стратегию для криптовалютного рынка.

- 28 ноября 2024, 19:01

- |

Изначально пытался адаптировать нашу систему, хорошо зарекомендовавшую себя на рынке Форекс, но без успеха.

В итоге пришел к выводу: стратегия для торговли на Форекс не подходит для крипты.

Встала задача найти совершенно другой работающий подход для данного рынка. Однако, когда речь идет о вложении собственных средств и стремлении превратить это в готовый продукт/стратегию для клиентов, появляется необходимость многократно проверять и дорабатывать различные аспекты. Это достаточно трудоемкий процесс, но, рассматривая полученные результаты бэк-теста, нельзя не порадоваться.

По итогам бэк-теста за последние пять лет, начиная с 2020 года, стратегия продемонстрировала впечатляющую доходность в 2 132,69 %, учитывая эффект сложного процента, применяемого в данной стратегии.

Результаты по годам следующие:

•2020 год +89,72%

•2021 год +144,14%

•2022 год -22,78%

•2023 год +86,36%

•2024 год +234,96%

🔼Стратегия показывает свою эффективность в условиях растущего рынка, это связанно с особенностью стратегии. В ней не предусмотрены короткие продажи, так как результаты других тестов показали, что игра на понижение приносит больше убытков, чем выгод. В связи с этим она была полностью исключена из стратегии.

( Читать дальше )

❗️Банк ВТБ и Сбербанк сильно заработают на девальвации рубля

- 22 ноября 2024, 18:36

- |

Банк ВТБ сильно заработает на текущей девальвации рубля, по отчётам ЦБ в октябре основными покупателями валюты были системно значимые банки (ВТБ второй по размеру), а сейчас доллар и юань на максимуме с марта 2022 года

Жду рекордной прибыли 550 млрд за этот год у ВТБ и рекордных дивидендов по итогам этого года

При текущей цене ВТБ выгодно самому выкупать свои акци пока она на минимуме как это делает Сбербанк судя по отчётности

❗️Если хотите заработать на девальвации рубля $CRZ4 $SiZ4 $CNYRUB то лучший вариант это покупка ВТБ сейчас пока он дешево стоит, уже во время международного инвестиционного форума ВТБ через неделю ВТБ будет сильно дороже текущей цены! Фьючерсы на акции ВТБ (vtbr 12.24 и vtbr 3.25)

Основные системно значимые банки ВТБ $VTBR Сбер $SBER ТБанк $TCSG $SVCB Совкомбанк, Альфабанк

Инвестиционные идеи, аналитика, новости t.me/hedge_fund_online/21819

Мой прогноз о девальвации рубля smart-lab.ru/blog/1055314.php

👆Я жду рекордных дивидендов по акциям ВТБ, в ВТБ рекордная прибыль в этом году

( Читать дальше )

У ВТБ будет рекордная прибыль в этом году и дивиденды

- 21 ноября 2024, 15:55

- |

❗️👆Увеличиваю ещё лонг ВТБ,

( фьючерсы VTB 12.24)

Акции ВТБ вблизи многолетнего минимума

У ВТБ будет рекордная прибыль за этот год 550 млрд рублей и я жду дивидендов ВТБ

У ВТБ большой потенциал роста, ВТБ может вырасти на 100-300% с текущей цены

Минимальная цель роста ВТБ 120 это более чем 50% дороже текущей цены

Основная цель роста ВТБ 300 руб за акцию

❗️Через неделю международный форум ВТБ во время него будет много позитивных новостей и могут объявить о дивидендах и ВТБ будет сильно дороже чем сейчас

Сегодня финал падения из за месячной экспирации опционов, нерыночные движения, повышенная волатильность и манипулчции

Уже на следующей неделе акции ВТБ будут дороже чем сейчас

Банки ВТБ и Сбер сильно заработают на текущей девальвации рубля, по отчётам ЦБ в октябре обснобными приобретаиелями валюты были системно значимые банки, а сейчас доллар и Юань на максимума более чем за год

Инвестиционные идеи, аналитика и новости t.me/hedge_fund_online/21791

( Читать дальше )

❗️Акции ВТБ на рекордной прибыли и дивидендах могут сильно вырасти до 300 рублей

- 20 ноября 2024, 23:39

- |

❗️В Минфине ждут роста дивидендов госкомпаний в 2025 году

- 22 октября 2024, 11:56

- |

мминистра финансов Моисеев

Я, конечно, ожидаю, что в 2025 году мы увидим значительно более хороший перформанс здесь. Мы увидим, что многие компании [с госучастием], которые некоторое время не платили дивиденды, вернутся к выплате дивидендов. Я думаю, что мы этот дивидендный поток сможем обеспечить на более высоком уровне, хотя многие компании продолжают выплачивать хорошие дивиденды и сейчас — Моисеев

👆Я жду рекордных дивидендов по акциям ВТБ, в ВТБ рекордная прибыль в этом году

Всем хорошего настроения и удачных инвестиций 👍

Если Вам интересно моё мнение подписывайтесь и ставьте лайк 👍

❗️👆Доход по моей стратегии автоследования Хедж-Фонд (Hedge Fund online) выше 150%, она в лидерах среди всех стратегий автоследования у брокера Финам www.comon.ru/strategies/119204/

Любой желающий может к ней подключиться и зарабатывать вместе со мной.

В конкурсе «Лучший частный инвестор 2022 года» я занял 8 место среди трейдеров-капиталистов (у кого на брокерском счету более 3 млн. руб.) заработав почти 1,9 млн. руб. за 3 месяца (доход почти 34% за 3 месяца это около 136% годовых) investor.moex.com/trader2022?user=312595В конкурсе «Лучший частный инвестор 2023 года» заработал почти 1,3 млн. руб. за 3 месяца (доход почти 41% за 3 месяца это около 164% годовых)

( Читать дальше )

Доход 37% в долларах за месяц у стратегии автоследования Хедж-Фонд (Hedge Fund online) за последний месяц почти 45% в рублях

- 16 октября 2024, 00:52

- |

Люблю большие...

- 08 октября 2024, 15:27

- |

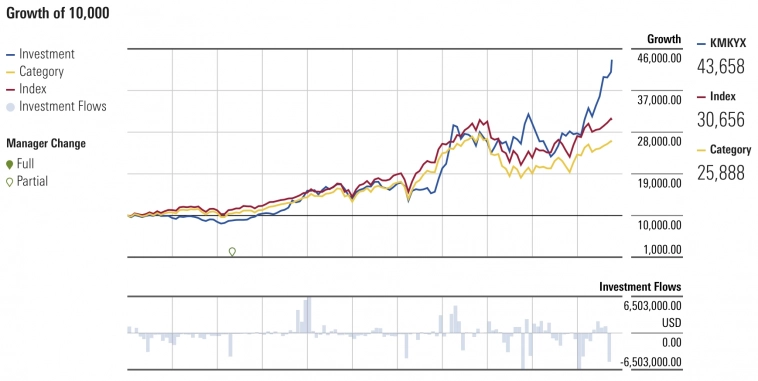

🏦 Делюсь фондами с активным управление, которые обгоняют индекс S&P 500 на 30% 🔥

🔎 Смотрим состав супер-фондов:

1️⃣ KMKYX: На 51% загружен нефтянкой TPL, Финансами AС, PVF.UN, ICE

2️⃣ KSCYX: Тоже на 51% загружен нефтянкой #TPL, Финтехом #CACI #AC круйзами #CCL и парфюмерией #IPAR

( Читать дальше )

❗️Заработал более 150% на девальвации рубля, росте нефти и нашего рынка покупая на панике в начале сентября

- 03 октября 2024, 23:34

- |

❗️👆Доход по моей стратегии автоследования Хедж-Фонд (Hedge Fund online) больше 150%, она 1 месте среди всех стратегий автоследования у брокера Финам www.comon.ru/strategies/119204/

Любой желающий может к ней подключиться и зарабатывать вместе со мной.

По этой ссылке Вы можите дистанционно открыть брокерский счет у брокера Финам и дистанционно переводом его пополнить и подключить счет к моей стратегии автоследования Хедж-Фонд (Hedge Fund online)

www.finam.ru/open/order/russia?AgencyBackOfficeID=34&agent=dabc8649-1d43-48ca-8e5c-fef4400aeda1

В конкурсе «Лучший частный инвестор 2022 года» я занял 8 место среди трейдеров-капиталистов (у кого на брокерском счету более 3 млн. руб.) заработав почти 1,9 млн. руб. за 3 месяца (доход почти 34% за 3 месяца это около 136% годовых) investor.moex.com/trader2022?user=312595

В конкурсе «Лучший частный инвестор 2023 года» заработал почти 1,3 млн. руб. за 3 месяца (доход почти 41% за 3 месяца это около 164% годовых)

( Читать дальше )

Доверие и честность в инвестициях, часть 2: чем закончилось обсуждение результатов фонда Movchan's GEIST

- 25 сентября 2024, 08:18

- |

[Фото: Семен Кац/Inc.]

Краткая предыстория

В конце августа я написал небольшую заметку с публичными вопросами в адрес представителей инвестиционной компании Movchan's. Они касались размещенной на сайте Movchan's информации об исторических результатах фонда акций GEIST. На мой взгляд, потенциальные инвесторы и посетители сайта могли быть введены в заблуждение в отношении двух вещей:

- Результаты GEIST были показаны не с момента запуска фонда, а с 01.01.2022 – то есть ровно с той точки, когда фонд начал обгонять бенчмарк-индекс S&P500 (после долгого периода отставания от него). При этом, какого-либо обоснования для выбора такой точки отсчета приведено не было.

- Соседство фраз «4 года истории» и «Волатильность сильно ниже, чем у S&P500, при сравнимой доходности» могло создать у инвесторов ложное впечатление, что фонд GEIST продемонстрировал сходную с индексом доходность на протяжении всей своей жизни (тогда как по факту фонд показал отставание примерно на 13% годовых).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал