SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

хеджирование рисков

ХЕДЖИРОВАНИЕ ВАЛЮТНЫХ РИСКОВ!

- 18 июля 2013, 14:24

- |

Всем доброго дня! Уже около полугода я читаю smart-lab и делаю первые шаги в торговле, нахожу это занятие весьма интересным и перспективным, если не терять голову. По причине небогатого опыта спекуляций на срочном рынке, хочу спросить совета у уважаемого трейдерского сообщества. Я работаю в довольно большой торговой фирме, как всегда ничего особенного — покупаем товар за границей продаем здесь. Есть розничная сеть и пара оптовых подразделений. Естественно, занимаясь импортом, мы существенно зависим от курса доллара, особенно это отражается на опте. В связи с этим возник вопрос — как грамотно застраховать наши риски при существенном падении рубля? Первое, что приходит в голову купить фьючерс Si и спокойно перекладываться раз в квартал, Но не дает покоя разница, причину которой я не до конца осознаю, между ценой фьюча и ценой бакса на споте. Вроде получается при каждой перекладке моя совокупная позиция будет все дальше отдаляться от реальной цены на споте, если я все правильно понял и сформулировал. Учитывая вероятный размер суммы, которую придется выделить на эти манипуляции, хотелось бы все же больше ясности. Есть еще опционы, к сожалению для меня это совсем темный лес, единственно что понимаю — вроде надо купить оцион колл с каким-то там страйком, дальним или близким. Вобщем, не судите строго за мое невежество и буду благодарен за Ваши профессиональные советы.

- комментировать

- 65 | ★4

- Комментарии ( 9 )

Продажа опционов. Построение арбитражной стратегии.

- 15 июня 2013, 17:56

- |

В моем понимании арбитражная сделка это не безрисковая сделка, а сделка с переоцененным или недооцененным активом с последующим хеджированием и расчетом на то, что дисбаланс в скором времени будет устранен рынком.

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

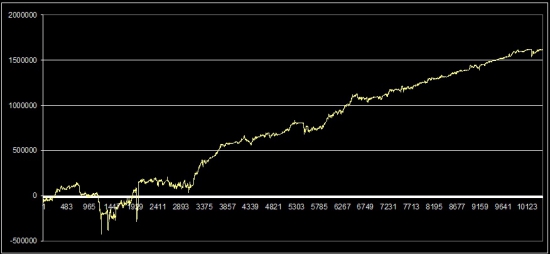

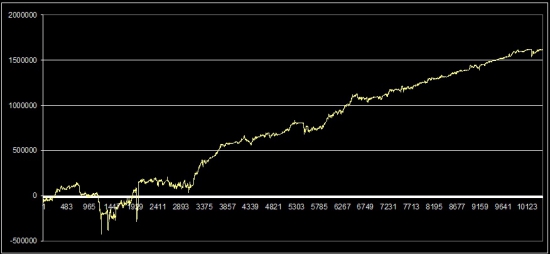

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

Хеджирование опционами

- 29 мая 2013, 17:50

- |

На срочном рынке участники используют срочные контракты в целях хеджирования.С помощью хеджирования возможна передача рисков другим торговцам, которые занимают противоположную позицию, а также снижения риска недополучения прибыли из-за нежелательного изменения цены.

Например производитель своей продукции заблаговременно заключает срочный контракт на продажу своей продукции по выгодной для него цене.

Или как еще говорят на срочном рынке производитель хеджирует цену будущей продажи.Вообще хеджирование с помощью опционов и несколькими инструментами имеет свои приемущества, но требует от трейдера определенной осведомленности о состоянии рынка и профессионализма на срочном рынке.Например вы продали один фьючерсный конракт на индекс РТС по цене 150000 пунктов и заплатили гарантийное обеспечение 10000 рублей в надежде на падении котировок, в тот же момент мы хеджируем свою позицию покупая 150 опцион колл за который мы отдаем премию участнику рынка (продавцу) опциона.Кстати сама премия продавцу опциона намного меньше чем стоимость контракта базового актива.

( Читать дальше )

Например производитель своей продукции заблаговременно заключает срочный контракт на продажу своей продукции по выгодной для него цене.

Или как еще говорят на срочном рынке производитель хеджирует цену будущей продажи.Вообще хеджирование с помощью опционов и несколькими инструментами имеет свои приемущества, но требует от трейдера определенной осведомленности о состоянии рынка и профессионализма на срочном рынке.Например вы продали один фьючерсный конракт на индекс РТС по цене 150000 пунктов и заплатили гарантийное обеспечение 10000 рублей в надежде на падении котировок, в тот же момент мы хеджируем свою позицию покупая 150 опцион колл за который мы отдаем премию участнику рынка (продавцу) опциона.Кстати сама премия продавцу опциона намного меньше чем стоимость контракта базового актива.

( Читать дальше )

Особенности торговли фьючерсами. Хеджирование рисков.

- 14 ноября 2012, 16:45

- |

Основным спекулятивным инструментом для инвестора на сегодняшний день являются акции, простые и понятные в обращении. Лишь немногие рискуют, диверсифицируя и перекладывая средства в другие инструменты, например во фьючерсы. Большинство трейдеров используют данный инструмент как вектор, задающий направление рынку или ориентир в каком-либо секторе экономики.

Так, фьючерс на S&P500 отражает динамику американского рынка, фьючерс на индекс РТС — динамику российского. Особенно интересны сырьевые фьючерсы. Операции с разными контрактами имеют свои особенности, которые, на первый взгляд, кажутся сложными. Инвесткафе и Брокерский Дом Открытие развеют этот миф на очередном вебинаре.

В рамках вебинара мы рассмотрим такие темы, как:

• виды фьючерсов;

• особенности торговли фьючерсами на российской бирже;

• особенности торговли сырьевыми фьючерсами;

• особенности риск-менеджмента при торговле фьючерсами.

Другие вебинары: investcafe.ru/webinars

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал