фонда

Инорезы уходят из облиг. но Фонда растет... Инфляция, сэр!

- 31 мая 2021, 19:05

- |

Иностранные инвесторы продолжают выходить из российских государственных облигаций на фоне роста геополитической напряженности и ожиданий, что ЦБ РФ сохранит курс на повышение ключевой ставки.

За пять месяцев с рынка российского госдолга ушло 332 трлн рублей иностранного капитала, или 4,5 млрд долларов, причем темпы сброса бумаг ускорялись: 13 млрд рублей за декабрь-январь, 60 млрд — в феврале, 121 млрд — в марте.

По итогам апреля нерезиденты сбросили облигации федерального займа еще на 138 млрд рублей, или 1,9 млрд долларов, следует из данных центробанка.

На этом фоне с декабря индекс РТС вырос на 20%, но не достиг доковидного пика января 2020го

а индекс ММВБ как раз к декабрю сравнялся с пиком января 2020го и отрос на 15% с того момента

Очень кртуо выглядит индекс финсктора ММВБ — рост 60% к пику января 2020го

Отраслевые индексы ММВБ выглядят так по отношению к пику января 2020 / декабрь 2020:

( Читать дальше )

- комментировать

- 2.3К | ★1

- Комментарии ( 15 )

S&P и иже с ними - начало коррекции.

- 10 февраля 2021, 09:57

- |

Бессмысленный и беспощадный рост мировых индексов заканчивается...

Банк Японии не выдержал первый)))Nikkey упал на 150 пунктов и в моменте уходил в минус.

10/02/2021 09:22

Банк Японии, Накамура: Покупка активов Банком Японии не направлена на поддержание курсов акций.Член правления по денежно-кредитной политике Банка Японии Сейджи Накамура снова дал некоторые комментарии по программе покупки активов центрального банка:

— Не думайте, что покупка активов Банком Японии направлена на поддержание курсов акций.

Обзор по фонде, $/P, нефть. Только график. Похоже разворачиваемся.

- 29 ноября 2020, 23:31

- |

Тайминг: 00:00 snp500 04:27 Нефть 13:52 Рубль/Доллар 19:30 сишка 19:53 Газпром 26:24 Аэрофлот 40:00 ФСК 45:45 Детский Мир 53:00 Лукойл

Сначала похоронят криптоманов, после - массу на фонде.

- 26 ноября 2020, 11:54

- |

Я так понимаю, весь мир понес деньги на разные биржи, т.к. работы у многих нет, а тут такой рост.

Вангую фонду -30-40% к маю 2021.

Рост доллара или рост фонды? Ожидаю оба сценария на оставшиеся две недели августа

- 15 августа 2020, 21:07

- |

Вероятно нам хотят сказать:«Ребята, худшее позади и впереди большие перспективы». Что ж притворимся что мы поверили… пока что, а там посмотрим.

Тем более после «отсплитованых» цен по известным бумагам, было бы несправедливо сразу отправлять рынок вниз)

Итак, если предполагается risk-on, почему же доллар вверх?) ну а как вы хотели?) большой спрос на американские бумаги… скажут нам потом)

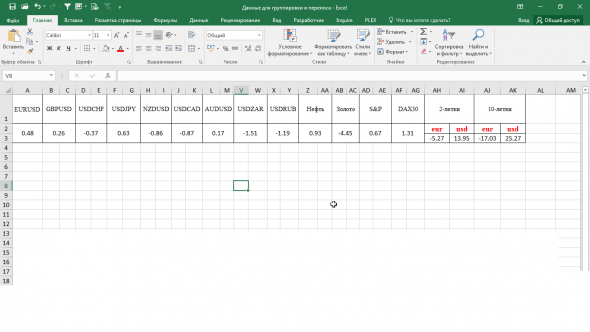

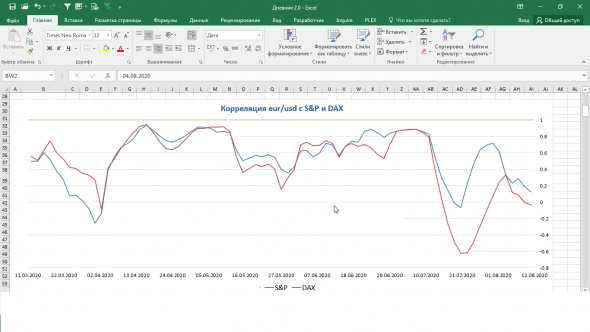

Периодически просматриваю полуторанедельную корреляцию между eur/usd и S&P. Думаю продолжит спуск к -0,5. Посмотрим

( Читать дальше )

О нашей барахолке

- 05 июля 2020, 14:47

- |

Обзор долларовой ликвидности и Velocity M2

- 12 июня 2020, 11:18

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

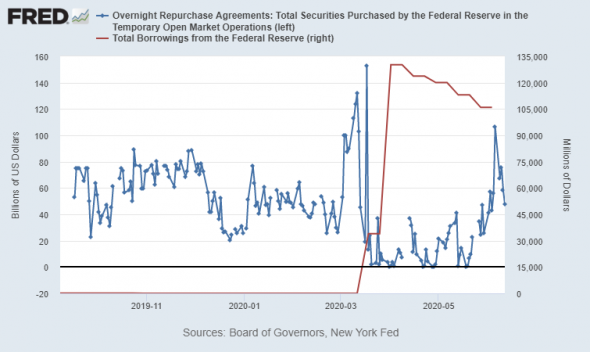

Начнем сводку с обзора дневных сделок РЕПО и прямого кредитования ФРС

Синяя линия – это объемы дневных РЕПО, и мы видим, что на прошлой неделе объемы доходили до 100 млрд долларов, что говорит о дыре на рынке ликвидности, но ФРС, как указал на последнем заседании, готов вливать столько, сколько нужно. На текущей неделе объемы затухают.

Красная линия – это объемы прямого кредитования в недельном выражении (недельные объемы). Как видим, объемы прямого кредитования от неделе к неделе замедляются, но все-равно показатель очень высоко.

Можно предположить, что вышерассмотренные показатели сигнализируют о локальном дефиците долларовой ликвидности, но окончательный вывод будет после разбора ставок.

( Читать дальше )

Почему растет фондовый рынок и укрепляется гривна

- 08 июня 2020, 09:28

- |

Начинается новый сезон на фондовых рынках. Акции технологических компаний обновили максимумы в пятницу и индекс NASDAQ100 полностью восстановился. Но сам рост постепенно замедляется. Я не говорю, что рынки сейчас должны упасть. Нет, рост – замедлился. А замедлился потому, что есть интерес у инвесторов к компаниям из реального сектора, которые все это время были недооценёнными из-за рисков второй волны коронавируса. Сюда относятся компании авиасектора, нефтяные компании, туристические (отели, круизы, туроператоры), а также банковский сектор.

Именно поэтому индекс широкого рынка S&P500 начнет свое восстановление и обновление максимумов уже к середине лета.

🇺🇸 США. Данные по нонфармам и безработице вышли значительно лучше, чем ожидал рынок. Это и послужило драйвером роста фондовых рынков в пятницу. В то же время, растут доходности по государственным облигациям, ведь такой всплеск ликвидности на рынке и рост потребительской уверенности приведет к росту инфляции, что может стать причиной остановки цикла снижения процентных ставок и монетарного стимулирования экономики. Это как раз и есть главный риск, который мы можем увидеть ближе к 4 кварталу 2020, как раз во время активной президентской гонки.

( Читать дальше )

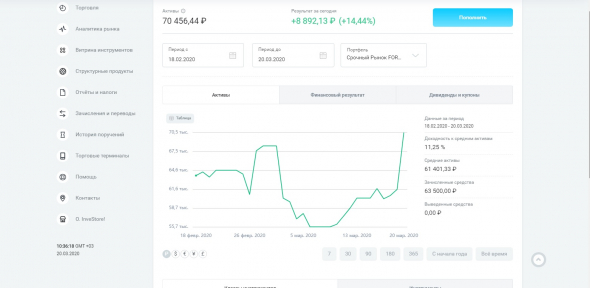

Второй

- 20 марта 2020, 11:06

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал