фнб

Объём ФНБ в апреле увеличился, благодаря ценам на акции/золото и сокращению инвестиций. Фонд в ожидание дивидендов от Сбера - 376 млрд руб

- 08 мая 2024, 09:06

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за апрель 2024 г. По состоянию на 1 мая 2024 г. объём ФНБ составил 12,75₽ трлн или 7,1% ВВП (в марте — 12,53₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 5,17₽ трлн или 2,9% ВВП (в марте — 5,08₽ трлн). В этом месяце регулятор свернул свою инвестиционную деятельность и направил скромные 5,7₽ млрд (в марте весомые — 152₽ млрд), помимо этого, на финансирование дефицита ФБ отправилась малая часть из ликвидных активов, с учётом роста акций/золота значительно увеличилась неликвидная/ликвидная часть, последняя намного важнее, потому что именно из неё идут средства на инвестиции и финансирование бюджета, но об этом ниже.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 659,6₽ млрд (в марте — 657,8₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов – 1,392₽ трлн (в марте —1,384₽ трлн) и $1,87 млрд;

( Читать дальше )

- комментировать

- Комментарии ( 2 )

По состоянию на 1 мая 2024г объем ФНБ составил Р12,75 трлн (+1,7% м/м или +Р216 млрд)

- 06 мая 2024, 17:48

- |

О результатах размещения средств Фонда национального благосостояния

По состоянию на 1 мая 2024 г. объем ФНБ составил 12 750 839,4 млн рублей или 7,1% ВВП, прогнозируемого на 2024 год, что эквивалентно 138 929,7 млн долл. США.

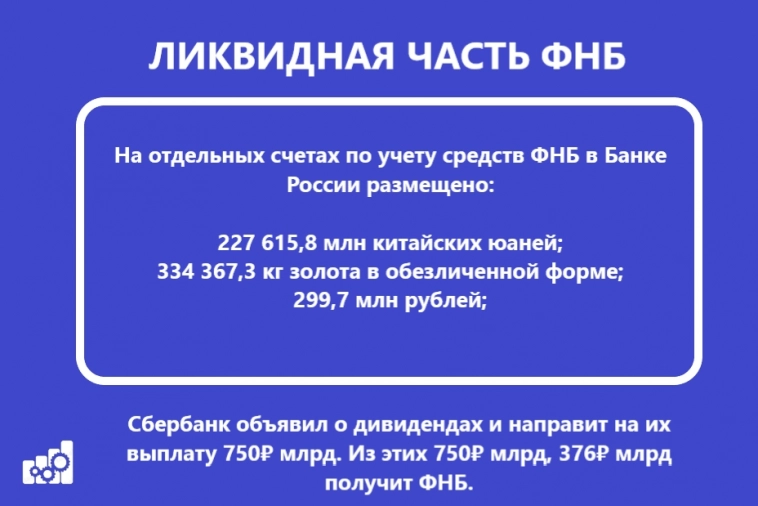

На отдельных счетах по учету средств ФНБ в Банке России размещено:

— 227 615,8 млн китайских юаней;

— 334 367,3 кг золота в обезличенной форме;

— 299,7 млн рублей.

По состоянию на 1 апреля 2024 г. объем ФНБ составил 12 534 406,3 млн рублей или 7,0% ВВП, что эквивалентно 135 703,7 млн долл. США

minfin.gov.ru/ru/press-center/?id_4=38994-o_rezultatakh_razmeshcheniya_sredstv_fonda_natsionalnogo_blagosostoyaniya

smart-lab.ru/blog/news/1003921.php

Дивиденды Сбербанка за 2023 г. могут оказаться рекордными для него за всю историю, но есть ещё 2 интересных факта о данной выплате

- 25 апреля 2024, 14:05

- |

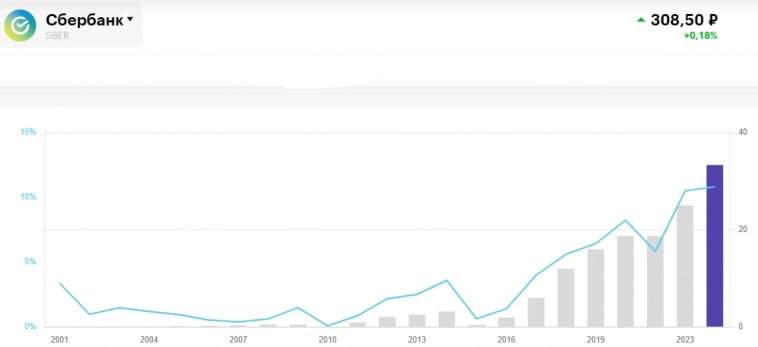

🏦 Наблюдательный совет Сбербанка рекомендовал дивиденды за 2023 г. в размере — 33,3₽ на каждый тип акций (див. доходность составит порядка ~10,8% на каждый тип акций, если опираться на текущие цены). Дата закрытия реестра — 11 июля 2024 г. Чтобы получить дивидендную выплату, то последний день для покупки акций — 10 июля. Что интересного можно почерпнуть из данной выплаты?

🗣 Банк 2 месяца будет «удерживать» дивидендную выплату. Конечно, это выгодно банку, ибо 750₽ млрд дадут неплохой профит, да и ROE можно будет поддерживать на нужном уровне.

🗣 Из этих 750₽ млрд, 376₽ млрд получит государство, а именно ФНБ. Государство как никто другой заинтересован в выплате дивидендов от Сбербанка, ибо облагать сверх налогами они банковский сектор не желают, а значит получить кэш можно, только через дивиденды (можно ещё через продажи акций, но такая «корова» нужна самим). Например, доходы бюджета РФ от размещения средств ФНБ в финансовые активы в 2023 г. составили — 358,3₽ млрд, из них 282,3₽ млрд — это дивиденды Сбербанка.

( Читать дальше )

Доходы от размещения средств ФНБ в финансовые активы в 2023г составили 358,3 млрд руб — Минфин

- 19 апреля 2024, 16:36

- |

I. О доходах от размещения средств Фонда национального благосостояния

Поступившие в федеральный бюджет в 2023 году доходы от размещения средств ФНБ в разрешенные финансовые активы составили 358 347,14 млн рублей (в том числе проценты по валютным счетам в Банке России – 2 683,98 млн рублей, доходы от вложений в иные финансовые активы – 355 663,16 млн рублей, в том числе дивиденды по обыкновенным акциям ПАО Сбербанк в сумме 282 336,85 млн рублей).

II. О доходности размещения средств Фонда национального благосостояния

За 2023 год доходность размещения средств ФНБ в разрешенные финансовые активы составила:

1) Совокупная доходность размещения средств ФНБ на счетах в Банке России:

— доходность, выраженная в корзине разрешенных иностранных валют и золота в обезличенной форме – 0,14% годовых (1,04% годовых с момента создания фонда);

— доходность, выраженная в российских рублях – 8,44% годовых (13,39% годовых с момента создания фонда).

( Читать дальше )

Объём ФНБ в марте увеличился, благодаря фондовому рынку, а точнее, ценам на акции и золото. Отмечаем возросшие траты на инвестиции фонда

- 09 апреля 2024, 10:14

- |

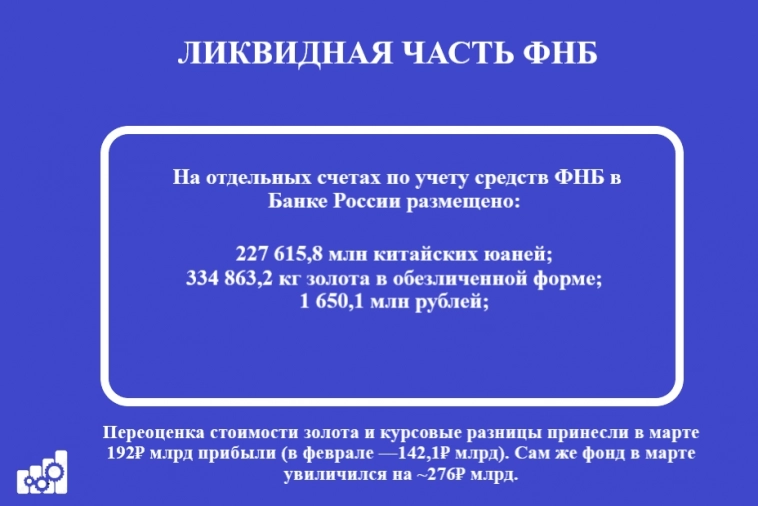

Минфин РФ опубликовал результаты размещения средств ФНБ за март 2024 г. В этом месяце регулятор продолжил инвестиционную деятельность, да и с каким размахом! Проинвестировано — 152₽ млрд (в феврале, только — 6₽ млрд), но средства в фонде не уменьшились, а наоборот увеличились на ~276₽ млрд. По состоянию на 1 апреля 2024 г. объём ФНБ составил — 12,53₽ трлн или 7% ВВП (в феврале — 12,25₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил — 5,08₽ трлн или 2,8% ВВП (в феврале — 5,04₽ трлн). Даже с учётом финансирования дефицита ФБ объём ФНБ увеличивается, при этом рост показывают неликвидная/ликвидная часть, последняя намного важнее, потому что именно из неё идут средства на инвестиции и финансирование бюджета, но об этом ниже.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657,8₽ млрд (в феврале — 658,5₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

Минтранс запросил еще 295 млрд руб. из ФНБ на иностранные воздушные суда

- 11 марта 2024, 13:46

- |

Подробнее — в материале «Ъ»

Минтранс предложил правительству выделить еще 295 млрд руб. из ФНБ на переоформление иностранных самолетов в российскую собственность - Ъ

- 11 марта 2024, 07:21

- |

Предложение Минтранса о выделении дополнительных 295 млрд рублей из Фонда национального благосостояния (ФНБ) на переоформление иностранных самолетов в российскую собственность обсуждается с правительством. Эти средства, по данным «Ъ», в основном предназначаются для «Аэрофлота», который планирует приобрести около 90 самолетов. В 2023 году уже выделено около 300 млрд рублей из ФНБ на приобретение 162 самолетов для «Аэрофлота», S7, «Уральских авиалиний» и «Авроры».

Инициатива рассматривается в контексте сокращения рисков при международных полетах и уменьшения валютной нагрузки авиаперевозчиков. Эксперты считают, что продление государственного финансирования имеет смысл.

Средства из ФНБ в прошлом году использовались для страхового урегулирования по 162 самолетам, перешедшим в собственность «НЛК-Финанса». «Аэрофлот» уже переоформил 93 самолета с помощью ФНБ. Кроме того, частные авиакомпании также воспользовались этой программой.

Всего российские авиаперевозчики переоформили более 170 самолетов из примерно 400, принадлежавших иностранным лизингодателям. По мнению экспертов, имеет смысл легализовать оставшийся парк, чтобы минимизировать риски и сохранить международные маршруты. Софинансирование сделок также помогает сократить долю валютных обязательств и уменьшить финансовые риски для авиакомпаний.

( Читать дальше )

Объём ФНБ в феврале увеличился за счёт роста фондового рынка, даже с учётом инвестиций и финансирования дефицита Федерального бюджета

- 08 марта 2024, 11:45

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за февраль 2024 г. В этом месяце регулятор наконец-то начал инвестиционную деятельность, но скромно — 6₽ млрд, напомню, что в прошлом году было потрачено чуть более 1₽ трлн на эту статью. По состоянию на 1 марта 2024 г. объём ФНБ составил — 12,25₽ трлн или 6,8% ВВП (в январе — 11,92₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 5,04₽ трлн или 2,8% ВВП (в январе — 4,9₽ трлн). Даже с учётом финансирования дефицита ФБ объём ФНБ увеличивается, при этом рост показывают неликвидная/ликвидная часть, последняя намного важнее, потому что именно из неё идут средства на инвестиции и финансирование бюджета, но об этом ниже.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 658,3₽ млрд (в январе — 658,5₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов – 1,234₽ трлн (в январе —1,229₽ трлн) и $1,87 млрд;

( Читать дальше )

ФНБ на 1-е марта 2024г составил 12,25 трлн руб (6,8% ВВП) (+336 млрд руб м/м)

- 07 марта 2024, 12:20

- |

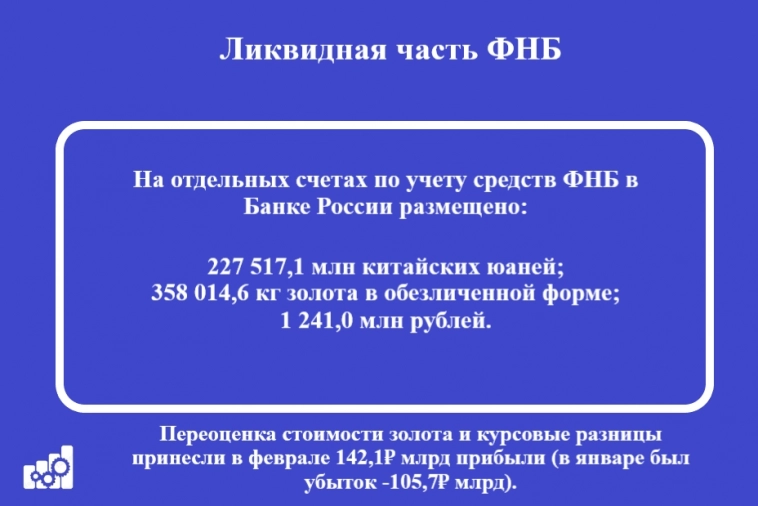

О результатах размещения средств Фонда национального благосостояния

По состоянию на 1 марта 2024 г. объем ФНБ составил 12 258 661,2 млн рублей или 6,8% ВВП, что эквивалентно 133 436,0 млн долл. США.

На отдельных счетах по учету средств ФНБ в Банке России размещено:

— 227 517,1 млн китайских юаней;

— 358 014,6 кг золота в обезличенной форме;

— 1 241,0 млн рублей.

По состоянию на 1 февраля 2024 г. объем ФНБ составил 11 922 371,2 млн рублей или 6,6% ВВП, что эквивалентно 133 526,1 млн долл. США.

minfin.gov.ru/ru/press-center/?id_4=38893-o_rezultatakh_razmeshcheniya_sredstv_fonda_natsionalnogo_blagosostoyaniya

smart-lab.ru/blog/news/984675.php

ФНБ выделит 212 млрд рублей на программу льготного лизинга водных судов до 2035 года - ТАСС

- 04 марта 2024, 08:56

- |

Около 212 млрд рублей из Фонда национального благосостояния (ФНБ) потребуется на финансирование программы льготного лизинга водных судов до 2035 года. Об этом рассказал журналистам статс-секретарь — заместитель министра промышленности и торговли РФ Виктор Евтухов.

«У нас уже более 300 заявок, если быть точным — 337 (на лизинг судов — прим. ТАСС). Пока идет первый этап, мы смотрим, анализируем те заявки, что подтверждены, а это более 170 судов», — рассказал Евтухов. «В настоящее время ведутся расчеты. Думаю, что из средств ФНБ потребуется порядка 212 млрд рублей на период до 2035 года», — ответил он на вопрос об объемах финансирования, которые понадобятся.

Замминистра подчеркнул, что финансирование лизинговой программы должно практически на 100% состоять из средств ФНБ, а средства должны выделяться под 1,5%.

«Иными словами, лизинговый процент должен быть очень низким, чтобы, с одной стороны, удовлетворить запрос потребителя, и в то же время — покрыть финансовые издержки компаний, предоставляющих эти услуги. Чтобы, в конечном итоге, стоимость судов в процессе реализации программы не выросла сильно по сравнению с той стоимостью, которая изначально прописана в контракте», — пояснил Евтухов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал