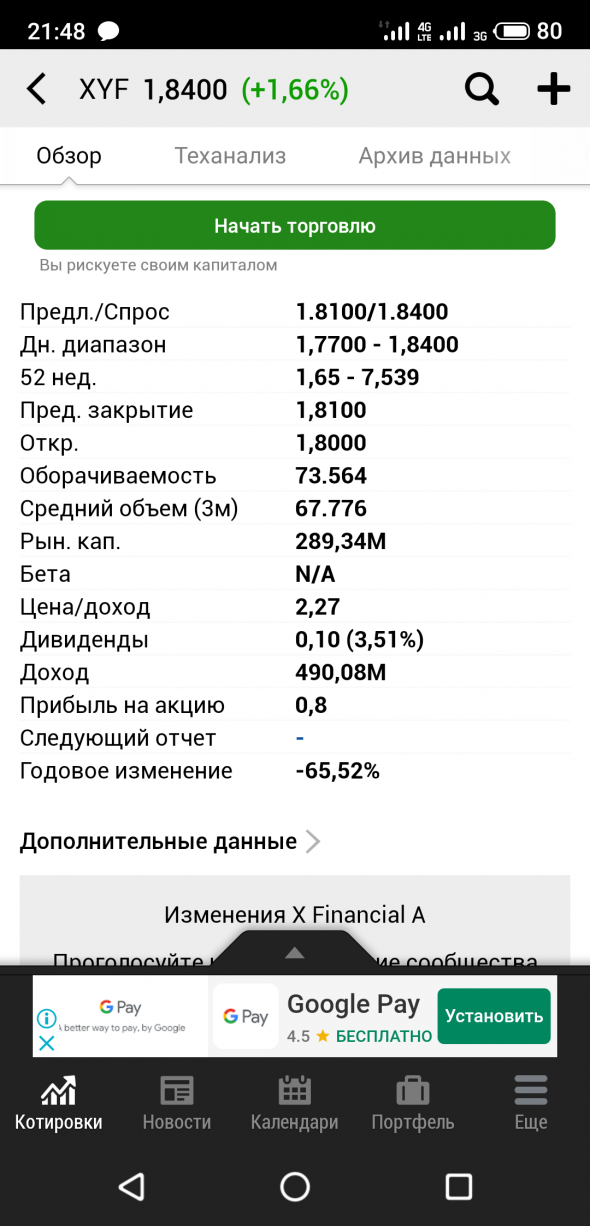

убыток

Один плохой трейд.

- 26 декабря 2019, 22:00

- |

Отчёты неплохие. С балансом все в порядке. П.е низкий.

Но компания совсем крошечная.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 31 )

Экономически оправданный убыток

- 19 декабря 2019, 18:20

- |

Например у меня есть $1000, сколько из них пустить в оборот, чтоб в случае обвала рубля не слишком пострадать ( в смысле рубль-товар-доллар).

Я имею ввиду, что рубли из долларов пущу в оборот, но вдруг рубль обваливается, и товар уже по справедливому у.е. не продать в течении какого-то срока

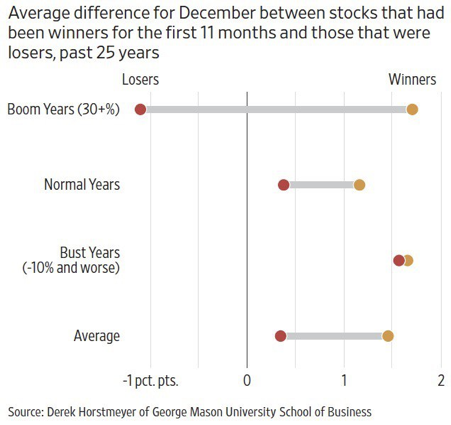

Tax-Loss Harvesting: влияние на рынок

- 05 ноября 2019, 16:36

- |

Tax-Loss Harvesting это продажа ценных бумаг с убытком для компенсации налоговых обязательств на прирост капитала. Краткосрочный прирост капитала облагается налогом по более высокой ставке федерального подоходного налога, чем долгосрочный прирост капитала. Обычно эта стратегия реализуется ближе к концу календарного года, но может произойти в любое время в налоговом году.

( Читать дальше )

★Магия соотношения прибыль/риск. Право на ошибку. Беллетристика...

- 03 ноября 2019, 12:05

- |

Если трейдер следует правилам управления капиталом и рисками, и отношение прибыль риск превышает два к одному, он может позволить себе ошибаться чаще, чем быть правым.

Если же отношение прибыль/риск равно или ниже, чем 1:1, трейдер принимает на себя обязательство торговать чаще прибыльно, чем убыточно. При торговле с отношением прибыль/риск 1:1, после получения убыточной сделки необходимо совершить две прибыльные, чтобы вывести торговый счет в плюс. При отношении 3:1 достаточно всего одной прибыльной сделки, чтобы вывести капитал в плюс, даже если до этого были закрыты две убыточные сделки.

Чем больше соотношение прибыль/риск, тем больше трейдер может ошибиться без уничтожения результатов своих предыдущих сделок.

Это аксиома риск-менеджмента крайне проста, но трейдеры, как правило, инвестируют массу времени и капитала в процесс торговли с низкими отношениями прибыль/риск прежде, чем принимают ее. Простота этого правила на порах изучения трейдинга может отталкивать, в этот период трейдеры склонны усложнять — искать запутанные торговые системы, наносить на график десятки индикаторов. Это специфика данного периода.

( Читать дальше )

Важно !!! ЛЧИ 2020

- 30 октября 2019, 15:42

- |

Ищу Гуру для участия в ЛЧИ 2020.

Депозит с меня--прибыль пополам, убыток с Гуру.

Пост по поиску ТС ( smart-lab.ru/blog/570818.php ) дал мне понять, что без Гуру не обойтись, да и ТС пока толковой нет.

О себе — ответственный, исполнительный, толковый. Депозит имею.

★Скучный Мани-менеджмент. Ооочень скучный...

- 20 октября 2019, 11:48

- |

У опытных трейдеров не вызывает сомнений утверждение, что правильный выбор размера позиции способен значительно повлиять на прибыльность торговли, а открытие слишком больших позиций может стать причиной существенной просадки депозита. Многие же начинающие не осознают важности контроля рисков.

Что будем понимать под риском? Риском в трейдинге называется выраженная либо в абсолютном, либо в процентном к размеру депозита отношении величина максимального убытка, который трейдер может получить в случае неблагоприятного развития событий. Следует отличать риск по позиции и риск по бумаге. Риск по бумаге обычно определяется по графику и представляет собой расстояние от уровня открытия позиции до уровня стоп-заявки. Риск по позиции относит эту величину к размеру депозита трейдера и показывает, какая часть депозита будет потеряна в случае, если позиция закроется с убытком.

А теперь поговорим о том, откуда трейдер знает, какой размер риска на одну позицию нужно закладывать в расчет. Есть такая скучная наука – мани-менеджмент. Скучная, потому что она базируется на статистической обработке большого количества данных. Например, книгу Ральфа Винса «Математика управления капитала» удается осилить далеко не каждому. Но это и не является обязательным. Главное – понять идею. А идея состоит в следующем: если мы будем открывать позиции очень маленьким объемом, то в результате у нас будет довольно скромная прибыль, но зато просадки депозита будут очень незначительные. Пока все логично и возражений не вызывает. Если мы будем увеличивать размер открываемой позиции, то до некоторого времени прибыльность будет увеличиваться – тоже логично. Но большинство торгующих не знают, что при превышении размером позиции некоторой критической величины, прибыль начинает уменьшаться, и даже может превратиться в убыток.

Серьезная наука мани-менеджмент как раз и изучает способы определения оптимального размера открываемой позиции, дающего максимальную прибыль, так называемого оптимального f. Оптимальный размер открываемой позиции будет различным для разных торговых систем и торгуемых инструментов. Вычислить его можно только путем статистической обработки результатов своей торговли, и десяти сделок, как в примере выше, будет точно недостаточно. В статистике достоверной считается выборка, состоящая минимум из 30-ти результатов, и чем больше выборка, тем достовернее результат. Поэтому большинство опытных трейдеров перед началом торговли по новой торговой системе или до внесения поправок в существующую торговую систему всегда проводят так называемое «бумажное тестирование», скрупулезно изучая работу системы на прошлых данных. Некоторые ограничиваются интуитивным определением размера позиции, постепенно увеличивая размер позиции, пока не почувствуют ухудшения результатов. В любом случае трейдер, желающий получать стабильные результаты на рынке, в обязательном порядке ведет журнал своих сделок и анализирует их после накопления достаточного количества записей, внося по необходимости изменения в размер открываемой позиции и в систему принятия решений.

Биржевое клиринговое свинство

- 13 августа 2019, 17:03

- |

( Читать дальше )

Как я вчера поймал убыток

- 08 августа 2019, 11:36

- |

Упущенную прибыль я решил добрать в шорте ФРТС, не посмотрев, что падает он только из-за падения рубля, тогда как МБ уже начал расти. В результате меня как последнего хомяка высадили из шорта на максимумах, после чего хорошенько сходили вниз. Я на всякий случай даже несколько раз проверял, действительно ли я закрылся на хаях, или может быть хотя бы часть позы осталась. Но нет, лось был зарезан и он был больше, чем прибыль от шорта нефти. Потом я пытался снова заходить в шорт нефти, но понял, что эмоциональное состояние пошатнулось и закрылся.

В общем, как это и бывает в 90% случаев, ключевую роль сыграла жадность. Я расслабился, почувствовал силу, и мне тут же прилетело по затылку. Потеря составила около 1,5% от депо. Контролируйте эмоции и не гонитесь за каждой упущенной копейкой под властью жадности

( Читать дальше )

Возьми с полки пирожок!

- 04 августа 2019, 05:26

- |

В стародавние времена, когда в моей жизни ещё не было молодого смартлабовца, любил я сиживать в пивном ресторане «Бирштрассе». Обычно, с двумя корешами, один занимался букмекерством и ставками, другой увлекался эмоциями и надуванием щёк. И вот, после третьей кружки пива, стала им вдруг интересной тема «прибыль-убытки», а точнее, как я реагирую на эти два полярных состояния организма. Что я испытываю, теряя мильён за один день? Про прибыль они, понятно, дипломатично умалчивали. В общем, стали меня пытать. Они знали, что я на бирже ворочаю охулиардами, поэтому их интерес был вполне объясним :-)

Признаюсь, своими ответами я обоих огорошил. Вернее, удивил букмекера, а вот эмоционального криэйтора просто сразу пригвоздил к полу. После третьей кружки я обычно бываю в ударе, поэтому мой спич продлился долго, аж до пятой кружки. Но если уложить в один трезвый абзац, то суть проста.

— Есть прибыль и прибыль – это разные вещи. Прибыль – она и в Африке прибыль, скажете вы, но нет. Биржа – странная штука, здесь всё не так, как в реальной жизни. В биржевой торговле, прежде всего, нужно следовать своей торговой системе. Если я заработаю сверхприбыль вопреки своей ТС, совершив интуитивную сделку (а у меня таковых было вагон с тележкой), то я буду изрядно огорчён. Ибо я нарушил свои правила торговли.

— Да ты реально сдвинулся, ты точно – бо-бо! – тут я вынужден сделать маленькое отступление, ибо эмоциональный криэйтор стал энергично крутить своим указательным пальцем левой руки у своего же левого виска. – Тебе нечего делать на бирже с таким подходом! Это же — прибыль, дубина! Как можно этого не понимать!

А я понял, что мы живём в разных мирах. После того случая с пивом, я ещё несколько раз экспериментировал подобным образом, результат всегда был один – люди тебя не понимают, и считают тебя дураком. Ну, и ладно, пусть так и будет, мы ведь трейдеры и готовы принять любое решение :-)

— Ты упомянул про прибыль, но какова твоя реакция на убыток? – деловито поинтересовался букмекер. Вот кто не потерял самообладания и не поддался эмоциям. Только прищуренные глаза выдавали недюжинный интерес.

— Убытку я буду радоваться, если он получен согласно правилам моей торговой системы.

После этой моей фразы криэйтор не выдержал, уронил бокал и ушёл в туалет надолго. Букмекер тоже был в некотором ах… замешательстве, но я разъяснил ему.

— Главное в биржевой торговле – это следовать своим правилам. Как и в любой сфере человеческой деятельности, эти правила написаны кровью. Никак нельзя от них отклоняться! Как ни странно это прозвучит, но им нужно тупо следовать. Тупо, и в этом ключ! Многие в трейдинге переходят к написанию торговых роботов, поскольку у них не получается быть тупыми. Согласен, это очень трудно, превратиться в тупого болвана. Но у меня это получилось. Это было нелегко, но я научился быть тупым…

После этих моих слов, я заметил, что с букмекером тоже стала происходить некоторая перемена. По-крайней мере, он изменился в лице…

— На бирже нужно быть тупым? – внезапно охрип букмекер. – И это самый высококонкурентный бизнес, где сражаются лучшие умы человечества? Где Сорос атакует Баффета, а тот атакует всех остальных? А ты вдруг рад тому, что научился тупить?

— Да не тупить, а тупо исполнять сигналы своей торговой системы, вот что главное, — ответил я без эмоций, ибо трейдинг приучил меня к этому. – Короче, пока ты не увидишь перед собой стакан, и не испытаешь тех эмоций, что испытал я, тебе будет трудно понять…

— Да вижу я стакан! – букмекер взметнул перед собой бокал с пивом. – И с эмоциями у меня полный порядок!

— Вижу, что видишь, — миролюбиво согласился я. – Всё-таки пятая кружка… На этом, думаю, разговор о трейдинге можно приостановить… В смысле, отложить до следующего раза.

( Читать дальше )

Почему вашу профессию не ценят? Разбор на примере HR-ов, учителей, журналистов и тренеров.

- 03 августа 2019, 16:06

- |

= = = = =

Рекомендуемое чтение:

Взрослые тупее детей. Деградация и инфантильность как стратегия успеха.

Скам как основная стратегия в маркетинге, консалтинге и вообще в бизнесе

Почему спортсменам НЕ помогут финансовая грамотность и образование.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал