сырье

🔴 Антиэмбарго ЕС, или "тарим" энергоресурсы РФ пока можем

- 23 мая 2022, 18:41

- |

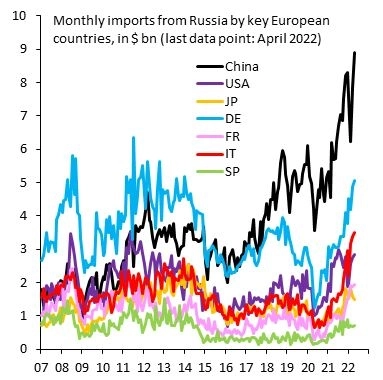

Подоспела статистика по импорту российских товаров (в основном — сырья) по странам:

▪️ Китай стал главным покупателем российских товаров — почти на $9 млрд за апрель.

▪️ Германия грозится отказаться от российской нефти уже в этом году и… покупает российские нефть и газ в рекордных с 2014 года объемах!

▪️ Франция и Италия — то же самое, активно закупаются.

▪️ США отказались от российской нефти, но продолжают закупать ресурсы на приличные $3 млрд в месяц.

🧐 Статистика импорта в денежном выражении искажена высокими ценами на сырьё, но факт очевиден: на фоне нефтяного эмбарго мы видим, что отдельные страны ЕС хотят «затовариться» российским сырьём как в последний раз.

☠️ Будет ли эмбарго разрушительным для экономики РФ — мы недавно писали здесь .

В InveStory Private скоро выложим свежий обзор по российскому нефтегазу: посмотрим динамику добычи, кто сколько заработал в первом квартале и чего ждать от отрасли в будущем.

- комментировать

- 356

- Комментарии ( 2 )

Торговое партнёрство России и Германии.20 летняя история

- 06 мая 2022, 16:44

- |

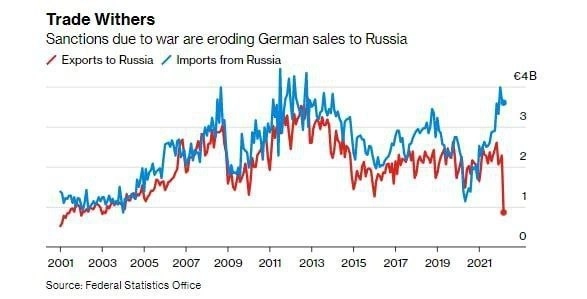

Интересная графика торгового партнёрства России и Германии

На протяжении 15 лет страны соблюдали торговый баланс, Россия покупала у Германии примерно столько-же, сколько немцы покупали у России.

Из РФ в основном шли нефть, нефтепродукты, газ и уголь. Немцы продавали машины, станки и оборудование.

Видно, как с начала 2000-х товарооборот постепенно рос, отношения стабильно развивались до Крымских событий в 2014г.

После которых, на фоне санкционных ограничений, Россия всё меньше стала покупать немецких товаров. Германия же, достаточно быстро стала наращивать объемы сырья из России до Ковидного закрытия границ и остановки всего мира.

После бурного восстановления экономик, немцы удвоенными темпами наращивали импорт из России до Украинских событий

Текущая ситуация, экспорт из Германии в Россию упал до уровня 20 летней давности, импорт из России недалеко от максимумов.

Как итог, рекордный дефицит торговли у ФРГ к РФ, который наравне с инфляцией и ценами на сырье, вдвойне бьёт по Немецкой экономики

Всемирный банк рассказал, сколько будет стоить нефть в 2023 и 2024 году

- 02 мая 2022, 16:59

- |

Нефть Brent прогнозируется на уровне $100 в 2022 (+42%г/г) и снизится до $92 в 2023г и $80 в 2024.

Неэнергетические цены вырастут на 20%.

Цены на пшеницу вырастут на 40% до новых исторических максимумов.

Пик цен будет достигнут в 2022 году, но цены останутся существенно выше исторических средних.

Есть риск, что цены сырья останутся высокими надолго.

В текущем кризисе нефть является наиболее дешевым топливом с точки зрения цены единицы энергии, в то время как в прошлые ценовые кризисы уголь и газ были существенно дешевле.

Увеличение цен одних сырьевых товаров приводит к росту цен на другие, например 📈газ->📈удобрения->📈продукты питания

Аналогично, рост цен на энергоносители приводит к удорожанию: 📈переработки руды 📈алюминий 📈железная руда 📈сталь

Рост цен на металлы приводит к росту себестоимости производства возобновляемой энергии📈.

( Читать дальше )

В эту рецессию сырьевые акции могут стать защитными - почему?

- 02 мая 2022, 14:31

- |

На прошлой неделе США впервые после пандемии отчитались о падении квартального ВВП. Ещё один квартал с отрицательным или нулевым ростом ВВП — и происходящее в американской экономике можно будет официально назвать рецессией.

В связи с этим уже сейчас нужно озаботиться о том, чтобы подобрать варианты для защиты своего портфеля. Одной из необычных опций могут послужить акции компаний, завязанных на сырьевые ресурсы. Акции сырьевиков обычно считаются проциклическими, то есть инвестировать в них стоит в самый разгар экономического цикла. Тем не менее, структурный дефицит большинства сырьевых ресурсов означает, что в ближайшие годы вне зависимости от фазы экономического цикла спрос на сырьё будет превышать предложение. Это фактически наделяет сырьевые акции «защитными» свойствами.

Запасов на всех не хватит

( Читать дальше )

Григорий Бегларян: Парадоксы рынка золота: почему нет биржи и что делать со слитками😎

- 29 апреля 2022, 21:58

- |

#мнение

💪Золото стоически выдержало и повышение ставок, и рост доллара, и доходностей. Но с другой стороны, происходит это из-за дохода с рынка капитала. Он сейчас на уровне нуля: падают и акции и облигации. И вот когда доход с рынка капитала меньше 4%, то приходит время золота.

( Читать дальше )

Григорий Бегларян. Soft commodities: кризис продовольствия случится, но не сегодня🥨

- 29 апреля 2022, 21:57

- |

#мнение

😱Многие эксперты ждут глобального мирового кризиса продовольствия, особенно если многие рынки окажутся без российской, украинской пшеницы. Но как показывает практика, когда все чего — то ждут, то происходит с точностью до наоборот. Во-первых, еще ждем урожая в США и Канаде.

( Читать дальше )

Григорий Бегларян: Сырьевой шок или когда страшно станет по-настоящему😱

- 29 апреля 2022, 21:40

- |

🧨Сырьевой рынок может стать триггером глобальной катастрофы. По нефти цели еще не достигнуты, а были и $200 и $260 за баррель. Вопрос только, когда и через что. Это может случиться только из-за заварушки на Ближнем Востоке. А потом уже будет другая история. Естественно, если будет бардак, сырьевой шок, продовольственный шок., то все понимаем, что последствия этого будут в виде мировой депрессии.

( Читать дальше )

Что происходит с нефтью? Разбираемся по Волнам Эллиотта

- 27 апреля 2022, 21:20

- |

#Brent

Таймфрейм: 1D, 1H

Месяц назад я показывал вам глобальную картину, в которой формируется волна [3] диагонали: https://vk.com/wall-124328009_24040. Третье волны в диагоналях из зигзагов бывают только одинарными или двойными зигзагами. Определить какой из них формируется наверняка сейчас нельзя, но можно спрогнозировать глобальное движение и фазу каждой из гипотез.

Во-первых, обновление исторических максимумов нефтью неизбежно — это минимальная цель для волны [3]. Во-вторых, если формируется DZZ, то движение не должно выходить за трендовую линию, которую я обозначил на графике синим цветом. В-третьих, структура нисходящего движения от начала марта похожа сама на череду зигзагов — это, вероятнее всего, треугольник в «B» of (Y) или «X» of (B).

Я остаюсь в легком шорте по нефти, буду добавляться по зеленому уровню или переобуваться в случае подтверждения выхода из вышеупомянутого треугольника вверх.

( Читать дальше )

Алексей Голубович: названа истинная причина провала цен на газ

- 20 апреля 2022, 21:49

- |

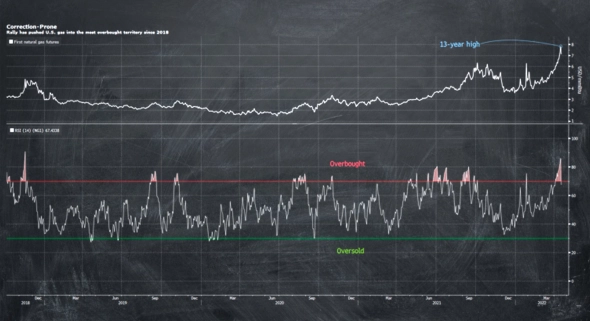

💬Провал цен на газ не имеет никакого отношения к поставкам российского газа в Европу. Пиковое значение было достигнуто, когда совпал эффект плохой погоды в Персидском заливе, в зоне добычи, и относительно холодной погоды в регионах основного потребления.

✅ В принципе и $6-7 долларов зашкаливала цена и была очень высокой, ее стали называть перекупленной еще вчера. Но с моей точки зрения, она и при $5 перекуплена. Экстремально причем. И не имеет никакого отношения вообще к ситуации со снабжением разных стран Европы Россией. Это только внутри американская ситуация со снабжением. Поэтому, когда ситуация с погодой немного улучшилась, вот 10% падение цен на газ мы увидели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал