стратегии

Готовы ли вы работать с трейдером при условиях его торговли:40-60% прибыли в месяц при просадках в 10-15%

- 14 июня 2016, 18:35

- |

Готовы ли вы работать с трейдером при условиях его торговли:40-60% прибыли в месяц при просадках в 10-15%

- комментировать

- Комментарии ( 20 )

Высокочастотные трейдеры не наживаются на британских инвесторах

- 10 июня 2016, 22:48

- |

Высокочастотные трейдеры не наживаются на британских инвесторах, как показывает исследование, проведенное Управлением по Финансовому Регулированию и Надзору Великобритании

Предлагаю вашему вниманию перевод статьи с сайта http://www.bloomberg.com/news/articles/2016-04-15/-flash-boys-don-t-prey-on-u-k-investors-fca-study-shows

Высокочастотные трейдеры получили вотум доверия от британских правительственных исследователей, которые не смогли найти доказательств того, что высокочастотные трейдеры используют свою высокую скорость для получения преимуществ над более медленными инвесторами.

Экономисты из Управления по Финансовому Регулированию и Надзору Великобритании (УФРН) заявили, что они не нашли никаких доказательств того, что высокочастотные трейдеры используют свои технологии, чтобы выиграть миллисекунды у конкурентов, что отражено в работе, опубликованной в пятницу. В документе делается вывод, что на рынке акций Великобритании не было замечено использования некоторых стратегий, описанных в книге Майкла Льюиса «Flash-boys: Высокочастотная революция». Льюис предположил, что проп-трейдеры используют сверхбыструю связь с площадками, чтобы обдирать инвесторов, таких как управляющие активами и пенсионные фонды.

( Читать дальше )

Размышления амебы

- 21 мая 2016, 13:17

- |

Посты делю на полезные и для обсуждений. Полезные помогают зарабатывать. Посты для обсуждений воруют время и силы.

Пример полезных постов – Лара Морозова. Еще на Старт-Лабе опубликовался Элвис Марламов. Кто еще не читал – срочно сюда

Инет помогает мгновенно распространять информацию, но каждый делает собственные выводы. Отсюда возникают перекосы (неэффективность) рынка с недооцененкой и пузырями.

Стал пересматривать собственные стратегии.

Начал инвестировать в мае 2014 года. Раньше думал, что достаточно в портфель набрать монополистов (желательно недооцененных) и регулярно докупать акции – это станет залогом успеха. Так я год просидел в Газпроме с его боковиком в 130-140 руб и дивами в 7,2 руб (около 5%). Еще пример – недооцененный СургутНГ ап с топтанием акций возле 40-44. Здесь хоть дивы радуют.

Предполагаю, что эта идея хороша для тех, у кого достаточно средств для покупки надежных компаний, и они планируют жить на дивиденды.

( Читать дальше )

Завоюет ли инвесткомпания Х доверие и деньги клиентов?

- 19 мая 2016, 14:28

- |

Завоюет ли инвесткомпания Х доверие и деньги клиентов?

Своим преимуществом считают систему риск-менеджмента: сложный алгоритм позволяет удержать потери с запасом 25% относительно обещанной клиенту максимальной просадки. Есть трейдер и аналитик, который регулярно дают комментарии на РБК и пока не опозорились. Штат, наверное, 10 человек.

Компания Х хочет выйти на широкий рынок, снизив порог инвестиций до нескольких сотен тысяч рублей.

Действия Компании Х:

- нанять PR-директора!

- открыть бизнес-странички в Facebook, LinkedIn, Вконтакте, Одноклассниках, Twitter и др., всего 8!

- переделать сайт! (ну это понятно, это как умыться))

- выпустить брошюрки по 500р/штука! (утрирую – просто дорогие материалы и дизайн)

- проводить регулярные вебинары начального уровня «Что такое фондовый рынок?»

- в трейдеры позвать звезду! (давайте скажем «звезду смартлаба», в общем, лицо, известное только широкой публике частных трейдеров)

- CEO пусть ведет публичный торговый счет!

- учредить Клуб для Трейдеров и Инвесторов!

- выступать в ключевых финансовых вузах страны!

- выступить «про опционы» на Народной опционной конференции!

ЧТО ИМ НАДО СДЕЛАТЬ, ЧТОБЫ ВЫ ЗАХОТЕЛИ ПРИНЕСТИ КРОВНЫЕ 500,000р.?

P.S. Это не заказное исследование! См. пункт 1. :-)

P.P.S. Мой вопрос «про маркетинг». «Про стратегию» мы в субботу 21 мая с 17:00 обсудим. Присоединяйтесь! Выступит Андрей Агапов с обобщением своего опционного и алгоритмического опыта за 9 лет, а Ромуэл Шаипов dmbes, Олег Анферов, Алексей Афанасьевский, Антон Медведев и др. подискутируют на тему "Как бы мы построили систему торговли сейчас при наличии набранного опыта и отсутствии работающей системы."

Регистрация и программа

Уверенность и неуверенность для трейдеров или как переиграть алго-трейдинг.

- 14 мая 2016, 10:32

- |

Многие трейдеры, торгующие руками, утверждают, что переиграть высокочастотный трейдинг можно. Главное иметь хорошую стратегию и следовать ей. Как говорится, «хорошая стратегия работает лучше всего, когда вы используете её». И чем больше вы её используете, тем более уверенным становитесь. Это рецепт успеха, особенно в торговле.

Хорошая стратегия также может помочь вам преодолеть самое большое препятствие - ваши эмоции и не дать скатиться в чрезмерную уверенность.

В торговле, чрезмерная самоуверенность может быть столь же разрушительна, как и неуверенность.

Чрезмерная уверенность

• Знаете ли вы, что средний инвестор думает, что он умнее, чем любой другой средний инвестор? Он склонен считать, что получил прибыль благодаря своему гению, в то же время приписывать свои потери невезению.

К сожалению, в действительности все наоборот :) Большинство их доходов можно приписать удаче, а их потери — результат плохого принятия решений.

Это так легко спутать мастерство с бычьим рынком. Когда все растет, в чем ваша заслуга? Даже плохие решения в это время приводят к прибыли, когда рынок идет прямо вверх. Но, когда прогулка на север останавливается, эти плохие решения могут разрушить ваш портфель.

Неуверенность

• Многие инвесторы, после того, как нашли правильные компании в правильное время, пытаться найти еще больше подтверждений для совершения сделки. Но пока они будут искать и ждать дополнительные причины, вход в сделку окажется слишком поздним. Так пропускается прибыль. Это расстраивает и в следующий раз трейдер решает не искать подтверждений, но как назло сразу после покупки цена разворачивается и снова неудача. Тогда он обещает себе в следующий быть более внимательным, и перевернуть каждый камень перед сделкой. Но, конечно же, он оказывается в таком же положении, как в первый раз, с информационной перегрузкой, и неуверенностью в себе, что в конечном итоге приводит к тому же плохому результату, как и раньше.

( Читать дальше )

Отчёт за год(новичок):)

- 28 апреля 2016, 18:18

- |

( Читать дальше )

Все гениальное просто, или халява для торговых роботов

- 17 апреля 2016, 08:14

- |

Прошу сразу относиться к статье как к нотке воскресного юмора на тему трейдинга и торговых роботов. Но как говорится, в каждой шутке есть сигнал для входа...

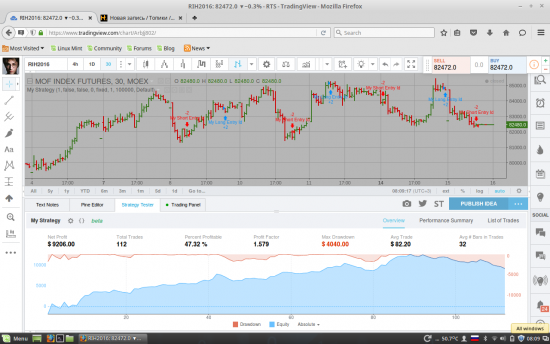

Итак, TradingView уже давно добавили возможность «торговать» из скриптов на которых раньше можно было писать только индикаторы. Теперь, можно писать стратегии и прям там бэктестить. Если вы в поиске новых идей для своих роботов для фьючерса РТС, то работники TradingView уже все сделали за вас.

— Заходите на сайт,

— Открываете символ RIH2016, получасовик

— Открываете вкладку Pain Editor -> New -> Blank Strategy Script

— Далее жмете кнопку Add to chart

и вуаля! у вас отличная страта с не плохой доходностью за мартовский фьючерс РТСа.

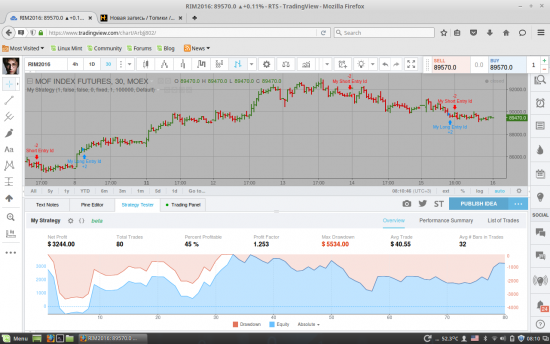

А вот тест за текуший контракт RIM6

Ну а дальше уже играйтесь сами )

Всем профитов!

Earnings seasons

- 08 апреля 2016, 12:52

- |

Предлагаю рассмотреть два варианта стратегий, они не новы и всем известны и возможно кто то уже использует их, было бы здорово услышать Ваше мнение. Итак:

1. Суть стратегии такова, за несколько дней до выхода отчета мы покупаем стрэдл/стрэнгл в расчете на рост IV. И продаем его перед выходом отчетности. Риск тут не слишком велик, но если даже цена никуда не двинется с места, есть большая вероятность что рост волатильности поможет нам заработать или в худшем случае выйти из позиции с малыми потерями.

2. Стратегия заключается в том что бы перед выходом отчетности купить календарный спрэд, а сразу после выхода отчета его продать. Обычно у ближнего опциона IV выше чем у дальнего, а сразу после выхода отчета волатильность падает. У ближнего она падает много сильнее чем у дальнего, а следовательно в моменте мы можем получить неплохую прибыль.

Какие плюсы/минусы видите в этих подходах?

Помогите новичку =)

- 08 апреля 2016, 12:07

- |

Привет всем!!! помогите со стратегией, я торгую наверно пол года пока в убытке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал