стейблкоин

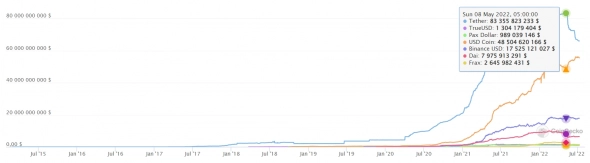

Рынок стабильных монет находится под контролем США

- 25 августа 2022, 11:23

- |

Вчера мы рассказывали, почему блокировка Tornado Cash (TC) подразделением OFAC Министерства финансов США является крайне неприятным прецедентом, наносящим удар как по децентрализации криптовалютного рынка, так и по праву на неприкосновенность частной жизни.

Если обозначить вкратце, то вместо расследования и блокировки подозрительных адресов под санкции попали все участники, кто хоть раз имел дело с сервисом по микшированию транзакций. Поскольку от перевода нельзя отказаться, скомпрометировать можно любого человека, просто отправив ему минимальную сумму через TC.

Чтобы продемонстрировать абсурдность решения американского регулятора, неизвестный разослал 440 криптоперсонам по 0,1 ETH. Так, среди пострадавших оказался Джастин Сан, чей аккаунт тут же был заблокирован на платформе Aave.

Источник изображения: twitter.com/justinsuntron

OFAC внес TC в черный список, что влечет санкции за использование микшера американскими компаниями и гражданами. Однако регулятор не предписывал компаниям блокировать счета пользователей – к такому выводу пришли в Tether, которая ежедневно обменивается оперативной информацией по инциденту с американскими регуляторами и правоохранительными органами.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

США объявили войну крипто-анонимности: как санкции на Tornado Cash меняют будущее блокчейна

- 25 августа 2022, 10:16

- |

Алексей Перцев (один из open-source разработчиков Tornado Cash) пока является основным пострадавшим этой саги

США внесли в свой самый жесткий санкционный список крупнейший крипто-миксер Tornado Cash; американские граждане, вероятно, безвозвратно потеряли несколько сотен миллионов долларов; держатели самых популярных стейблкоинов USDC & DAI подсели на измену и опасаются печальных последствий; будущее всего блокчейна Ethereum оказалось под вопросом из-за угрозы цензуры; а написание open-source кода, возможно, впервые приравняли к совершению преступления.

( Читать дальше )

Удар по децентрализации – USDC теряет позиции

- 24 августа 2022, 12:29

- |

Финансовые регуляторы усиливают давление на ключевое преимущество криптовалютного рынка – децентрализацию. В августе ярким прецедентом стала блокировка Tornado Cash, которая участниками рынка рассматривается как неконституциональное решение. При этом ряд криптопроектов, включая Circle (USDC), продемонстрировал лояльность министерству финансов США.

Децентрализация являет собой независимость от различных органов власти и финансовых институтов. Так, Bitcoin нельзя запретить фактически, поскольку нет единого центра, на который можно наложить санкции, а сами операции и средства пользователей – лишь запись в общем распределенном реестре.

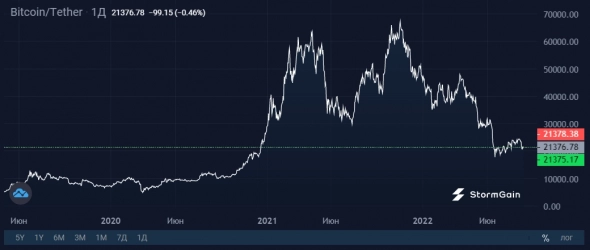

Источник изображения: криптовалютная биржа StormGain

Bitcoin и Ethereum являются публичными блокчейнами, где история открыта и можно проследить весь путь отчеканенной монеты. Поскольку публичность вступает в противоречие с правом на конфиденциальность и неприкосновенность частной жизни, некоторые пользователи предпочтение отдают анонимным монетам или используют микшеры.

( Читать дальше )

Aave готовится к выпуску стейблкоина

- 05 августа 2022, 11:43

- |

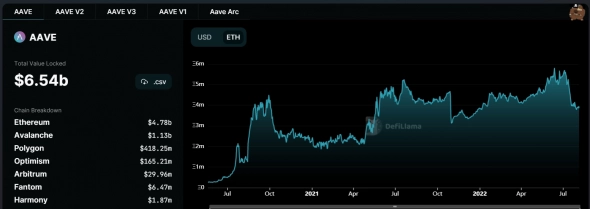

После краха UST всё новые проекты заявляют, что у них получится настоящий децентрализованный и надежный стейблкоин. В этот раз инициативу проявило сообщество Aave, чья платформа занимает третье место в секторе децентрализованных финансов (DeFi).

Источник изображения: defillama.com

Aave представляет собой децентрализованную финансовую платформу, на которой можно брать в долг и ссуживать под проценты. Благодаря смарт-контрактам все проходит автоматически и без посредников. Добавление стабильной монеты позволит платформе расширить спектр услуг и повысить ликвидность.

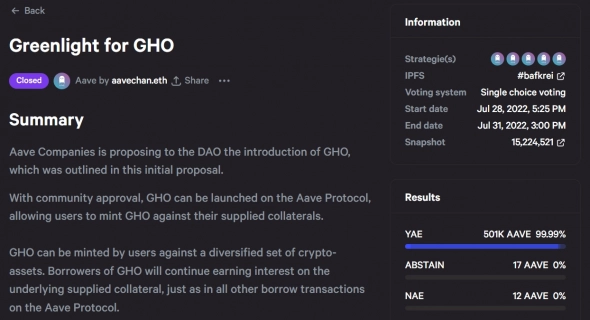

Стейблкоин GHO будет построен на базе Ethereum и привязан к американскому доллару. Так же как UST, он будет децентрализован, но при этом иметь чрезмерное обеспечение. 31 июля практически единогласно сообщество приняло решение в пользу появления GHO.

( Читать дальше )

ЦБ рассматривает цифровой рубль как предпочтительную альтернативу частным стейблкоинам

- 11 июля 2022, 17:03

- |

Единственным законным платежным средством в России является российский рубль. Банк России рассматривает цифровой рубль как предпочтительную альтернативу частным стейблкоинам, сочетающую все преимущества цифрового средства платежа и надежность полноценной валюты

Банк России обратил внимание на повышенный риск, присущий частным стейблкоинам.

Мы полагаем, что частные стейблкоины характеризуются повышенными рисками. Пул активов, лежащих в их основе, не принадлежит владельцу, погашение по номинальной цене активов в обеспечении не гарантировано. Фактически цена стейблкоина не является стабильной

ЦБ считает цифровой рубль предпочтительной альтернативой частным стейблкоинам — ТАСС (tass.ru)

Какой стейблкоин cамый надежный? Сравнительный анализ USDT, USDC и BUSD

- 11 июля 2022, 12:22

- |

Доллары на зарубежных счетах имеют меньшие риски. Но также есть риск блокировки по национальному признаку.

На текущий момент самый безопасный для россиян способ хранения валюты — это стейблкоины. Отдельно заблокировать их для россиян не получится. Специальные процедуры позволяют сделать криптовалюту полностью анонимной. Но надежность самих стейблкоинов вызывает большие вопросы.

Сейчас на рынке 3 крупных стейблкоина: USDT, USDC и BUSD. В статье я провел анализ каждого из них с точки зрения надежности. Вычислил самый надежный стейблкоин и токен, от которого лучше держаться подальше.

— USDT — крупнейший стейблкоин. Объем средств $66 млрд. Эмитент — Tether International Limited. Компания предоставила общественности только общую разбивку по классам активов в своих резервах.

( Читать дальше )

Битва за первое место на рынке стейблкоинов

- 08 июля 2022, 11:39

- |

Последствия краха третьей по величине стабильной монеты UST до сих пор оказывают влияние на криптовалютный рынок: Tether из-за непрозрачности резервов теряет капитализацию и в скором времени может уступить свое место USDC от Circle. В это же время разработчик Shiba Inu объявляет о скором появлении стабильной монеты SHI.

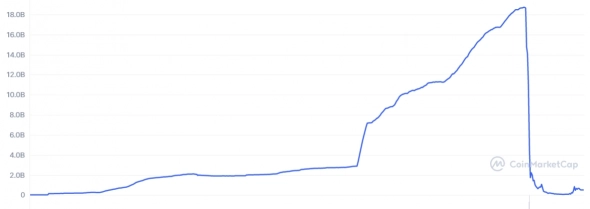

Капитализация UST, $млрд

Перед потерей привязки к американскому доллару UST находился на третьем месте рейтинга стейблкоинов после Tether и USDC с капитализацией в $19 млрд. Стремительный обвал крупного проекта поставил вопрос о степени надежности прочих стейблкоинов. Поскольку качество резервов Tether и политика выпуска монет нередко подвергались критике, капитализация USDT начала стремительное снижение. С $83 млрд в мае она опустилась до текущих $66 млрд.

( Читать дальше )

Почему риски обвала Tether/USDT ($66 млрд) растут: анализируем текущие события и возможные последствия

- 01 июля 2022, 07:46

- |

Паоло Ардоино (CTO Tether) здесь как бы размышляет: «Бомбанет уже прямо сейчас? Да вроде бы еще не должно...»

Эта колонка вышла вчера в The Bell, но редакция там почикала все смешные мемы – так что ниже предлагаю вам элитную авторскую версию с самыми отвязными шутками. =)

В марте мы с вами обсуждали, в какие стейблкоины не страшно вкладывать свои деньги – и вывод был такой, что от UST хорошо бы держаться подальше, потому что может рвануть. Менее чем через два месяца, в мае, UST и правда

( Читать дальше )

USDD (Tron): хорошая мина при плохой игре

- 23 июня 2022, 12:19

- |

Стабильные монеты являются связующим звеном между фиатом и криптовалютами. Криптобиржи используют стейблкоины в качестве базовой валюты, а пользователи зачастую их закладывают для получения дохода, защищенного от волатильности рынка. Например, 8% годовой доходности от стейкинга Ethereum теряют смысл при падении криптовалюты на 8% и более. При стейкинге же стабильной монеты инвестор не только сохраняет изначальный капитал, но и получает «дивиденды» даже в случае крупномасштабного падения крипторынка.

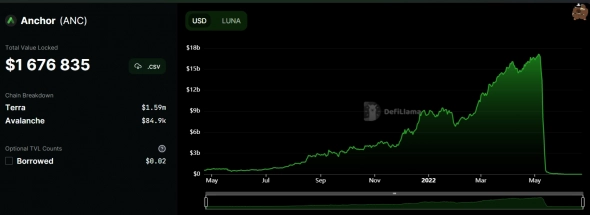

Этим объясняется повышенный инвестиционный интерес и взлет проекта Terra (LUNA), который обещал 20% доходность от стейкинга стабильной монеты UST. UST являлся алгоритмическим стейблкоином c обеспечением через внутреннюю монету LUNA и криптофондом на $3 млрд. Сумма заблокированных средств на платформе Anchor, предоставлявшей стейкинг UST, за год выросла в 23 раза до $17 млрд.

Источник изображения: defillama.com

( Читать дальше )

Дешевый доллар, скандальные комиссии от Тинькофф Банка, стремительный рост цен. Что делать с валютой в условиях санкций?

- 21 июня 2022, 17:55

- |

Инвестиции различного рода по-прежнему остаются прекрасным инструментом для сохранения свои средств. Риски юрисдикции, геополитический риск, риск посредника и тд. есть везде. О них и мы, и другие наши коллеги говорили много. Винить индустрию, которая пытается хоть как-то крутиться в этой ситуации нет смысла, поэтому следует переставать жаловаться, а начинать разбираться, как действовать дальше.

Скандальные комиссии на хранение долларов и SWIFT-переводы.

Недавно интернет разрывали гневные отзывы от пользователей Тинькофф банка в связи с новой комиссией 12% на хранение долларов от суммы свыше 1000$. На брокерском счете пока комиссию за хранение валюты не ввели, но обещают, что в ближайшем будущем и там будет комиссия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал