ставки

Золото. Третья попытка

- 25 ноября 2016, 17:54

- |

По мере того, как капиталы перетекали с трежерис на рынок акций, ожидания по повышению ставки росли, а доходности облигаций снова уверенно устремились вверх, инвесторы перестали видеть в золоте средство сбережения, роль тихой гавани и вообще какой-либо интерес.

И вот, еще недавно, точнее в июле этого года, стоивший 1375 долларов за унцию драгоценный металл, на сегодняшних торгах провалился ниже 1175.

Вспоминая 2013-ый год, могу сказать, что обвалы на золоте могут быть весьма существенными и стоять против тренда в этом инструменте самое неблагодарное дело, впрочем, как и любая попытка контртренда. И так, сильно ли свалился желтый металл, и на каких уровнях стоит «поджидать» вход в длинную и короткую позицию?

Стоит отметить, что как никогда, треды в ожиданиях будущих действий ФРС, сильно коррелируют (в обратной пропорции) с котировками золота. Прямая корреляция наблюдается с индексом доллара. 24 ноября был побит новый локальный максимум по индексу доллара,- пробив уровень 100, индекс достиг 102 (максимум за более чем 10 лет).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

О надвигающихся признаках роста процентных ставок и инфляции в США

- 23 ноября 2016, 11:11

- |

Если вы человек определенного возраста, то вы можете помнить две вещи… То, что динозавры ходили по земле, а также то, что процентные ставки когда-то были на безбожном уровне 20%.

Это было в 1980.

“Процентные ставки и инфляция – насколько высокими они будут”? Такие заголовки доминировали не только в прессе, но и в переживаниях людей.

Тридцать семь лет прошло с тех пор, посмотрим на 2016 год так же – действительно ли в этом году процентные ставки достигли дна?

В 1980 году вы могли бы получить в банке депозит под 12% годовых (Звучит здорово, но цены росли таким же темпом). Денежные, а не взаимные фонды, были популярны, а финансовой книгой № 3 в том же году был Complete Guide Money Market Уильяма Донохью. При этом, инфляция – была реальным жизненным фактом, мы прошли контроль цен и заработной платы при Никсоне, кнопку «WIN» (Снизим инфляцию сейчас) Джеральда Форда и «стагфляцию» при Джимми Картере. Казалось, что ничего не работает.

( Читать дальше )

Рынки на исторических максимумах. Что принесет неделя?

- 21 ноября 2016, 15:47

- |

Американские индексы плотно подкрались к своим историческим максимумам, игнорируя почти все, что можно было бы принять за негатив.

Начиная от неожиданной победы Трампа и заканчивая почти 100%-ой вероятностью повышения ставок на следующем заседании.

Впрочем, само повышение и тем более на таких низких уровнях не является негативом для фондового рынка, скорее предупреждение о том, что экономика может находиться на уровнях полной занятости.

Кстати, об этом, как раз заявляла госпожа Йеллен, выступившая на прошлой неделе. Итак, интриги хотя и нет, но рынки это не только ставка, и немалое количество статистических данных, выходящих на этой неделе, могут вывести рынки из состояния низкой волатильности и повышенного оптимизма. Помню, лет 9 назад, хорошим поводом для коррекции стали данные по Durable Goods, который, кстати, выйдет на этой неделе.

( Читать дальше )

Статистика по инфляции не удивила

- 17 ноября 2016, 17:39

- |

Несмотря на то, что вероятность декабрьского повышения ставки в США, приблизилась плотно к 100%, до даты заседания остается почти месяц и немало макростатистики должно выйти до 14 декабря.

Навряд ли, что то может серьезно помешать планам ФРС, да и рынки настроены весьма уверенно, все же, стоит присмотреться к основным событиям текущей недели. Скорее, даже, я бы сказал, что рынки будут сейчас рассматривать признаки будущих повышений ставки в каждой новости, которое повлияет на «ястребиные» или напротив «голубиные» настроения (ястребами называют членов Комиссии по операциям на открытом рынке (FOMC), которые склонны повышать ставку, а голубями, наоборот, тех, кто склонен к снижению или сохранению ставки).

Вышедший только что блок статистики по инфляции показал наличие слабой инфляции за прошлый месяц и данные аккурат соответствовали прогнозам аналитиков. CPI показал рост на 0.4%.

Правда, базовый инфляционный показатель, Core CPI оказался чуть ниже прогнозов и вырос всего на 0.1% Эти два индикатора, наряду с PPI и дефлятором, являются, самыми популярными инфляционными показателями: CPI — (Consumer Price Index) широкая инфляция и его базовая составляющая, так называемый Core CPI, который очищен от цен на энергоносители и продукты питания, для снижения волатильности.

Обычно, инфляция не сильно выходит за грани прогнозируемых показателей. В этот раз, аналитики ждали, как раз, слабого усиления инфляции и базового компонента с 0.3% до 0.4% и с 0.1% до 0.2%. Фактические цифры по сути не должны оказать сильное влияние на решение ФРС. Так что, пока нет сильных инфляционных угроз, и мы лишь пытаемся уловить первые звоночки. .

( Читать дальше )

2 противоположных тенденции по ставкам

- 14 ноября 2016, 11:14

- |

Москва. 14 ноября. ИНТЕРФАКС-АФИ - Сбербанк (MOEX: SBER) с 14 ноября запускает акцию по снижению ставок по потребкредитам на величину до 7 процентных пунктов (п.п.) по сравнению со ставками базовой линейки, сообщила журналистам директор департамента розничных нетранзакционных продуктов Сбербанка Наталья Алымова.

«Сегодня Сбербанк запускает сниженные ставки по потребительским кредитам в рамках акции. По самым востребованным продуктам потребительского кредитования (кредит с поручительством и без) мы устанавливаем всего две фиксированные ставки, причем в большинстве случаев ставка для зарплатных клиентов и новых клиентов Сбербанка одинакова. Дисконт по сравнению со ставками базовой линейки составляет до 7 п.п.», — сказала она.

Сбербанк снижает ставки по потребительским кредитам

( Читать дальше )

Народ засумневалси...

- 09 ноября 2016, 08:13

- |

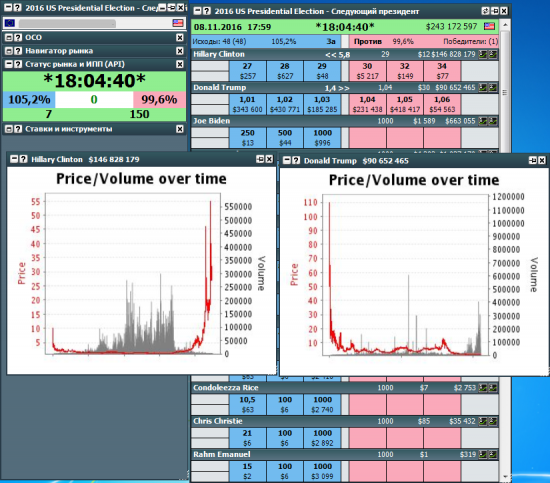

В продолжение предыдущего поста про ставки (на Betfair) на будущего перзидента пиндостана...

Текущие результаты:

Трамп вырывается вперёд.

Клинтон 29.0

Трамп 1.03

Чем значение коэффициента ближе к единице, тем выше народ оценивает вероятность что событие произойдёт.

На бирже ставок (Betfair) клинтонша уходит в отрыв

- 08 ноября 2016, 17:46

- |

Чем значение коэффициента ближе к единице, тем выше народ оценивает вероятность что событие произойдёт.

Клинтон 1.25

Трамп 5.0

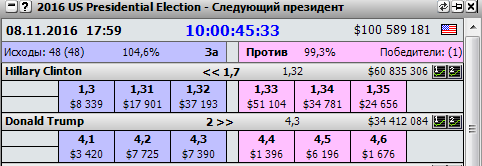

Кто будет следующим перзидентом сшп. Наглядная картинка настроения толпы

- 29 октября 2016, 13:38

- |

На бирже спортивных ставок (Betfair) можно например найти такие виды ставок как «Кто будет след президентом US»

И согласно текущим ставкам в победу Клинтон верят намного больше.

На картинке ниже чем ближе значение коэффициента к единице, тем больше вероятности что событие случится.

Клинтон 1,32

Трамп 4,3

А это народ свои деньги ставит и рискует, а не просто в голосовалке в интернете кликает.

Значит уверенности у основной массы народа в том что клинтонша пройдёт больше.

Евро может достигнуть паритета

- 25 октября 2016, 16:22

- |

Наконец-то, котировки единой европейской валюты, вышли из достаточно узкого диапазона, в котором находились весь прошлый квартал.

Уход ниже 1.09, говорит об усилении медвежьих настроений, которые вызваны, скорее всего, разницей в политиках центральных банков Европейского союза и Соединенных штатов, собственно ЕЦБ и ФРС.

Причем, самое интересное, что такая ситуация уже маячила на горизонте ровно года назад, когда рынки настроились на очередной виток количественного смягчения, точнее на высокие объемы со стороны Европейского ЦБ, а цифры Марио Драги оказались скромнее. Разочарованию трейдеров не было предела, и евро взметнулся на новые уровни.

Повторится ли такая же ситуация сейчас? Похоже, что аппетиты евромедведей сейчас куда скромнее, по оценкам Блумберг, примерно на 40%. То есть, реакция в этот раз будет куда более адекватной.

Вполне вероятно, что пара евро доллар уже в ближайшее время увидит отметку 1.06, а большая разницы в политике ЕЦБ и Федрезерва даст медведям шанс свалить единую европейскую валюту и до уровней паритета. Напомним, что уже сейчас, евро против доллара котируется ниже, чем того ожидали стратеги из разных мировых банков, то есть ниже 1.10 на конец октября.

Помимо решений главы ЕЦБ, Марио Драги, не менее важны шаги Федерального Резерва. Напомним, что и тут было немало разочарований.

К примеру, на начало года, рынки ждали аж 4 повышений ставки по федеральным фондам. Сейчас же, когда до конца года осталось всего два заседания, рынки уверены, что на ближайшем заседании не будет никакого повышения. Если верить Fed Watch Tools, уверенность превышает 90%. Второе же заседание, наоборот, по мнению рыночного большинства должно с 70% -ой вероятность завершиться повышением ставки.

(Читать дальше...)

Введение в фундаментальный анализ

- 25 октября 2016, 14:20

- |

Начнем сначала.

Фундаментальный анализ рынка Форекс — это изучение, что называется, фундаментальных индикаторов, таких как ВВП, торговый и финансовый балансы, показатели безработицы, конечно же инфляция и рука в руку с ней идущие процентные ставки и некоторых других с целью предсказания цен.

Внимательный читатель без труда догадается, что перечисленное выше — ни что иное, как макроэкономические показатели. В этом основная мысль фундаментального анализа, исповедник которого, скорее экономист, чем спекулянт по характеру мысли и трейдинга.

Основным положением фундаментального анализа является эмпирическое наблюдение о том, что время от времени, в следствии влияния тех или иных экономических факторов на рынок, активы, валюты в частности, могут оказаться переоценены или недооценены рынком. В этот момент создается торговая возможность, которую и необходимо эксплуатировать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал