ставки

Состояние денежного рынка США и долларовой ликвидности

- 16 апреля 2021, 13:37

- |

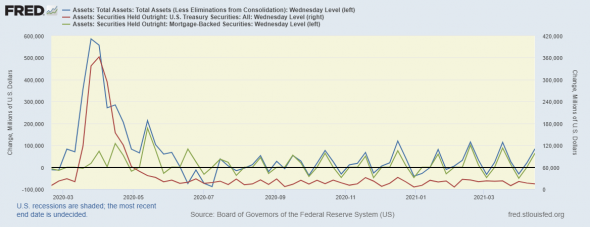

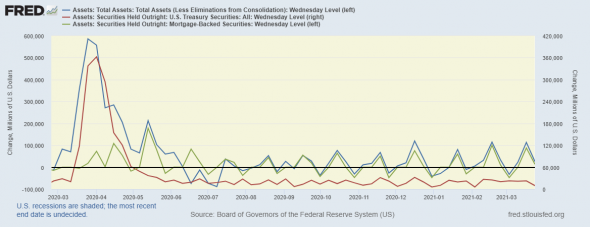

На неделе баланс ФРС вырос на 84 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса трежерис.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

ФРС покупал именно долги обеспечены ипотекой, в то время как трежерис продолжают продавать.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Состояние денежного рынка США и долларовой ликвидности

- 09 апреля 2021, 09:57

- |

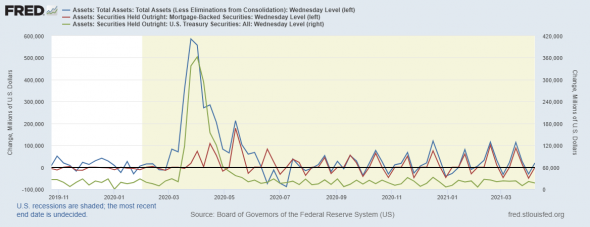

На неделе баланс ФРС вырос на 20 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса трежерис.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

ФРС покупал именно долги обеспечены ипотекой, в то время как трежерис продавал.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 02 апреля 2021, 12:00

- |

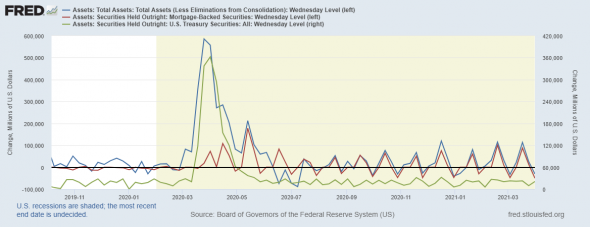

На неделе баланс ФРС сократился на 30 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса трежерис.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

ФРС продавал именно долги обеспечены ипотекой, в то время как трежерис покупал.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Прогноз по доллару

- 01 апреля 2021, 18:06

- |

В этом видео анализирую рынок доллара и базовые валюты через теории ценообразования валютных курсов: международная торговля, международное движение капиталов, монетарная политика ведущих ЦБ и спекулятивные оценки.

В данном выпуске затронул тему доходности длинных трежерис и ее влияния на финансовые рынки.

На мой взгляд, йена имеет неплохие шансы укрепится, после касания 112-113 – анализ в конце видео.

( Читать дальше )

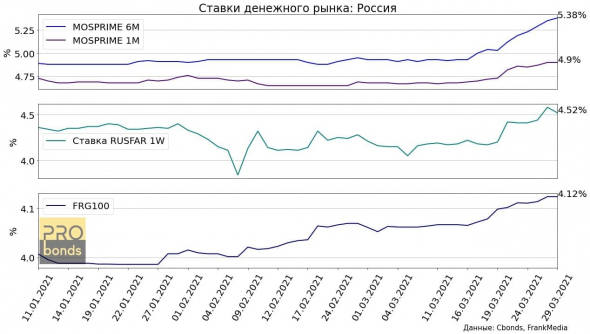

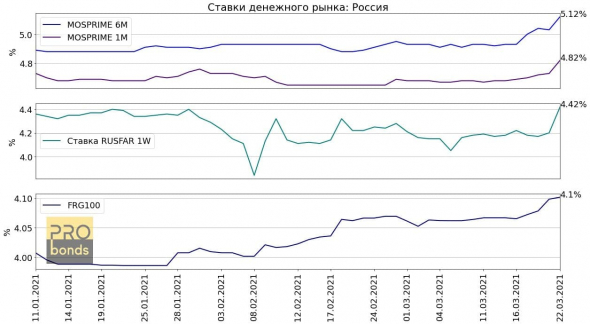

Ставки денежного и депозитного рынка продолжили расти

- 30 марта 2021, 07:19

- |

На прошедшей неделе ставки денежного рынка продолжили рост.

Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0,32 п.п., составив к концу недели 5.35%, 1 месячная MOSPRIME увеличилась на 0.17 п.п. до 4.90%. Средний спред между ставками продолжает расти, на прошедшей неделе спред между 1-им и 6-ти месяцами составил 0.363 п.п.

Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.38 п.п. до 4.58%.

Также выросли и ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банков увеличилась на 0.0254 п.п., к концу недели ставка составляла 4.1238%

Марк Савиченко

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Чем биржа отличается от казино, а ставки от сделок.

- 29 марта 2021, 23:12

- |

Разговоров нет, на деньги можно играть на бирже, в казино, делать ставки на тотализаторах, играть в преферанс на пляже в Сочи, или в наперстки на вокзальной площади.

Но на бирже не обязательно играть.

Вы можете просто купить вечные облигации, или акции татнефти, и оставить их внукам, у меня есть родственник, ему уже за 60, ему акции татнефти достались от его родителей, и он не собирается их продавать.

Вы можете закупать нефтепродукты на СПБ товарно-сырьевой бирже для собственных нужд, и там же продавать результаты своего труда.

Вы можете занять денег, разместив облигации, для своей компании.

Вы можете сделать IPO.

Да блин, перед поездкой в Монако вы можете купить евро на бирже, и потратить все в тамошнем казино, и это будет выгоднее, чем покупать с помощью пластиковой карты фишки за рубли по злому курсу.

И все это вы можете сделать, и потом забыть про все это.

Сможете ли вы забыть например про свою ставку на результат в ближайшем ЧМ по футболу?

Вряд ли, этим и отличается сделка от ставки.

Новая реальность – реальность низких доходов инвесторов?

- 27 марта 2021, 15:39

- |

Тема «новой реальности» и «новой нормальности» очень часто встречается после сильного движения рынков. Причем неважно, что это было, был ли это сильный рост или же падение. После обвала рынка в прошлом марте звучали апокалиптические сценарии новой реальности, последние месяцы мы видим наоборот, крайне позитивные сценарии с двузначными, а то и трехзначными ожидаемыми годовыми доходностями для инвесторов.

Но если отбросить эмоции, и посмотреть на стоимость рынков и на потенциал, который есть у цен с текущих уровней, то картинка вырисовывается не столь радужная, как нам бы хотелось. Давайте рассмотрим ключевые классы активов.

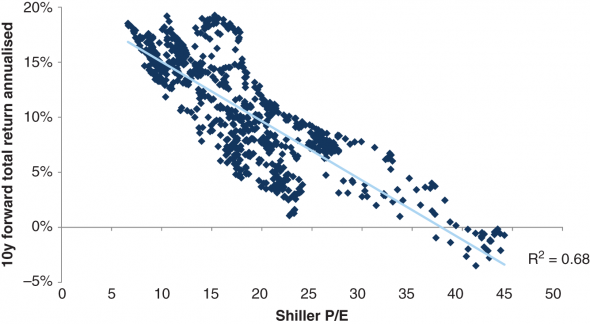

Акции

Будущая доходность, которую инвесторы получают, исторически зависит от оценок, по которым торгуется рынок. Одной из метрик, позволяющей оценить будущую доходность является мультипликатор Shiller P/E или же CAPE Ratio. Корреляция будущих доходностей с этим мультипликатором составляет 68%:

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 26 марта 2021, 11:39

- |

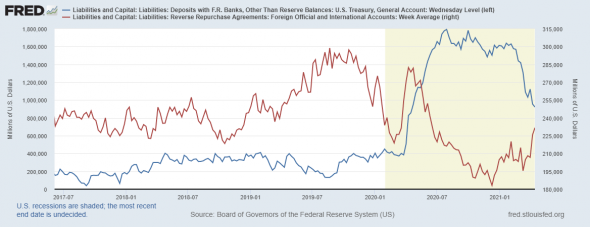

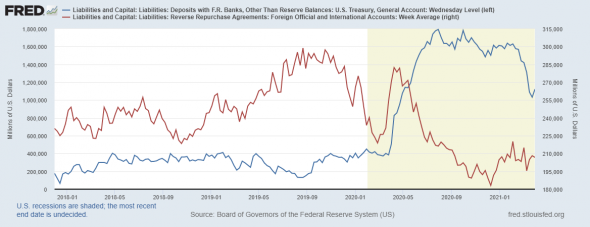

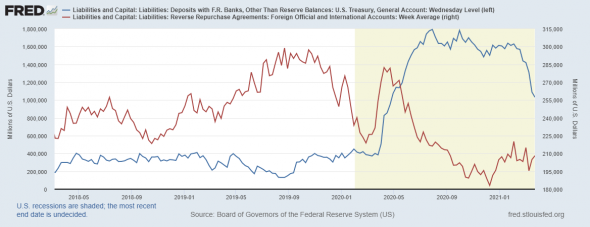

На неделе баланс ФРС вырос на 26 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса трежерис.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Продолжаются активные манипуляции с ипотечными бумагами, при этом с госдолгом FOMC работает меньше.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Почему вам ВРУТ про инфляцию и падение рынков? Как защитить свой капитал - Конкретные сектора

- 23 марта 2021, 19:26

- |

Ставки денежного рынка ушли вверх вслед за ключевой

- 23 марта 2021, 07:04

- |

Поднятие ключевой ставки до 4.5% стало основным фактором, влияющим на ставки российского денежного рынка на прошедшей неделе.

Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0,11 п.п., составив к концу недели 5.03%, 1 месячная MOSPRIME увеличилась на 0.05 п.п. до 4,73%. Средний спред между ставками на прошедшей неделе составлял 0.275 п.п. Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.2%.

В тоже время выросли ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банокв увеличилась на 0.0315 п.п., к концу недели ставка составляла 4.0984%.

Марк Савиченко

Данные по ставкам денежного рынка: Cbonds, данные по ставкам вкладов: Frank Media

@AndreyHohrin

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал