ставка

Инвесторы готовятся к повышению ставки ФРС

- 17 сентября 2016, 00:04

- |

Источник: The Wall Street Journal

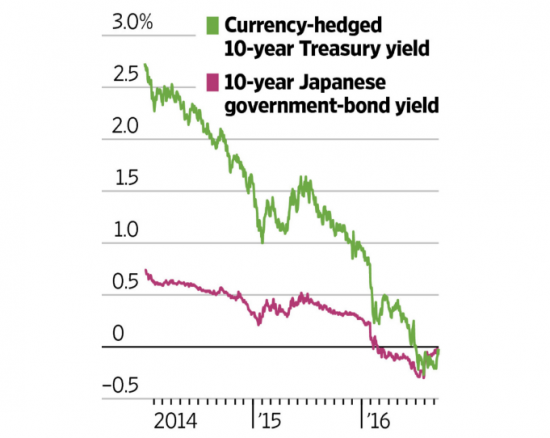

«Данная тенденция снижает привлекательность американских трежерис», — считает Доминик Констам из Deutsche Bank.

В сентябре японские инвесторы из чистых покупателей американских гособлигаций превратились в продавцов. За две недели первого месяца осени они избавились от долговых бумаг на 18,9 млрд. долларов, сообщает Стенли Сан из Nomura Securities International. До этого все те же инвесторы вкладывали в американские трежерис на протяжении 10 недель, потратив на это около 86 млрд. долларов.

«Иностранные покупатели испарились», — сказал Цивей Рен из Penn Mutual Asset Management Inc.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

ВШЭ - прогнозы 2016-2017 по ставке и инфляции

- 16 сентября 2016, 13:47

- |

Так или иначе, уже случившегося замедления роста потребительских цен достаточно для продолжения снижения ключевой ставки ЦБ – мы ожидаем, что к концу 2016 года ставка будет опущена с текущего уровня в 10,5% до 9,5%Школа дает прогноз по инфляции, которая составит 5,5% по итогам 2016 года «с перспективой снижения до 4,5% в 2017 году». Но есть "риск нереализации этого сценария даже при стабильных ценах на нефть".

(РИА Новости)

Банк России принял решение снизить ключевую ставку до 10,00% годовых

- 16 сентября 2016, 13:29

- |

Банк России принял решение снизить ключевую ставку до 10,00% годовых

Прямая трансляция пресс-конференции Председателя Банка России Эльвиры Набиуллиной по итогам заседания Совета директоров состоится 16 сентября 2016 года в 15:00 (московское время) на официальном сайте Банка России, а также на телеканале «Россиия 24»Реакция USDRUB:

полный текст сообщения Банка России:

( Читать дальше )

Снижение ставки ЦБ РФ. Рост РТС и ММВБ и укрепление руб.

- 16 сентября 2016, 12:21

- |

БЛУМБЕРГ ЦИТИРУЕТ ДМИТРИЯ ШАГАРДИНА. Банк России снизит завтра ставку на 50бп до 10%

- 15 сентября 2016, 13:05

- |

Опрос трейдеров показал, что 47 из 65 ожидают такое решение.

ДМИТРИЙ ШАГАРДИН, chief economist at Bank Saint-Petersburg PJSC

The conditions are now ideal to reduce the key rate. The moderately tough statements of the central bank’s head affect the likelihood of rate cuts in December and next year.Citi:

The central bank tried to send a signal that the market may be getting ahead of itself by expecting a series of cuts in the coming months. But the risk is that they do only two cuts by 50 basis points each.Credit Agricole CIB:

Should it refrain from doing so, then the market would not understand anymore what the central bank’s reaction function is, and the risk is that it could hit the central bank’s credibility and visibility.http://www.bloomberg.com/news/articles/2016-09-14/bank-of-russia-turning-heads-not-changing-minds-as-easing-seen

http://www.cbr.ru/dkp/?Prtid=cal_mp

Рынки и нефть. Китайский юань, пузырь только начинается?

- 11 сентября 2016, 13:56

- |

Основной вопрос, который стоило бы сейчас задать друг другу, после того, как китайский юань изменит баланс валют, что будут делать участники процесса?

Народный банк Китая последний раз девальвировал свою валюту, понизив ставку 23 октября 2015 года до 4,35% для стимулирования своего экспорта. Сделал это вовремя, потому, что уже через месяц 30 ноября 2015 года МВФ включил китайский юань в корзину резервных валют. Казалось бы этого было достаточно, но если бы после этого события ничего не произошло Народному банку Китаю пришлось бы максимально защищать свой экспорт снижая и снижая свою ставку, если бы помощь не пришла из США и вот тут уже 16 декабря 2015 года ФРС повышает ставку на 0,25%. После данных событий к практике изменения ставок в США и Китае никто не возвращался. Эффект от данных событий позволил девальвировать юань к доллару к минимуму и продолжать Китайское экономическое чудо — сохраняя спокойствие глобальных инвесторов во всем мире. Но, как известно — юань единственная резервная валюта с фиксированным курсом, вопрос заключается в том, сколько это будет продолжаться? Президент США Барак Обама на саммите G20 — 3 сентября на встрече с председателем КНР

( Читать дальше )

Рынки и нефть. Почему ФРС не повысит ставки в сентябре, но сделает это в декабре?

- 09 сентября 2016, 22:32

- |

Продолжение вчерашней темы > http://smart-lab.ru/blog/348953.php

Основной вопрос, который стоило бы сейчас задать друг другу — что растет сегодня лучше всего, когда все падает?

Лидеры рынка сегодня, как впрочем, и вчера – акции банковского сектора, также удалось филигранно вытащить немецкие облигации в плюсовую зону. Лидер Великобритании – Royal Bank of Scotland +2,28%, Германия — Deutsche Bank +4,12%, Франция — Societe Generale +0,83%, Швейцария — Credit Suisse +2,49%, UBS Group +1,62% и другие. Расплату за Brexit наносят люди из Интер-Альфа групп.

Что сделал Драги? Ровно то, что должен был сделать председатель ФРС в лице Йеллен. Почему она не сделала это, — потому, что в США выборы, а данный шаг приведет к разбалансировке межкланнового равновесия и социальным волнениям, данные вещи недопустимы в высших кругах перед выборами в США.

( Читать дальше )

Набиуллина о жесткости КДП и ставках

- 09 сентября 2016, 13:19

- |

Как я неоднократно ранее говорила, денежно-кредитная политика Банка России остается умеренно-жесткой и будет такой в дальнейшем. Это означает, что процентные ставки в экономике, включая ключевую ставку, будут на несколько процентных пунктов превышать инфляцию… Это необходимо для того, чтобы и инфляция, и инфляционные ожидания продолжали снижаться и надежно закрепились на низком уровне(Прайм)

ФРС все-таки пойдет на повышение ставки в сентябре

- 08 сентября 2016, 16:32

- |

В последний раз столь значимый рост наблюдался с октября по декабрь прошлого года как раз в преддверии повышения ключевой процентной ставки.

По состоянию на 06 сентября вероятность повышения ставки на ближайшем заседании составляла 24%. Аналитики склоняются к мнению, что если она и будет увеличена в текущем году, то это будет сделано в декабре – вероятность 51,3%.

Ссылка на статью

Как узнать, что ждет рынок от ФРС?

- 07 сентября 2016, 15:09

- |

Начавшаяся достаточно спокойно осень, хоть и не отличилась пока ростом волатильности, как это было, скажем, в конце августа прошлого года, но все еще сохранила интригу по поводу решения ФРС по целевому уровню процентой ставки.

Рынки все еще гадают по поводу того, будет ли повышена ставка до конца года, а если да, то сколько раз? Нельзя сказать, что есть мало мальски значимая вероятность двухкратного повышения ставки в 2016, но заявления представителя ФРС — Фишера предполагают и такой исход в течение этого года.

Итак, чего ждать от ФРС? Повышения, сохранения или сразу двух повышений. Оказывается, для того, чтобы узнать мнение всей рыночной толпы, не обязательно читать обзоры и исследования или еще хуже, опрашивать всех аналитиков мира.

Есть инструмент, который нам даст понимание того, на какой исход решения настроено рыночное сообщество от Нью-Йорка до Сингапура, от Лондона до Токио. Причем, исход каждого заседания FOMC- Комитета по операциям на открытом рынке (по сути- ФРС)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал