ставка

#нахерсон (деньги не спят)

- 14 октября 2022, 06:56

- |

вы не понимаете, это другое

are you sure?!?!?!?...

Давайте с экономической стороны на вопрос посмотрим!!! Итак, кризис на рынке Репо, осень 2019… ФРС начинает печатать деньги, уверяя что это «неколичественное смягчение». Через пару месяцев появляется китайский коронавирус и смягчение становится количественным, ставка падает до нуля. 2 года баблище в неадекватных масштабах греет рынки. Наступает 2022, что надо делать?! Сворачивать QE и поднимать ставку. Как поднять ставку максимально высоко, где найти повод?!..

Инфляция сгодится?!

О, в самый раз! Поднимаем ставку и поднимаем инфляцию пока поднимаем ставку! Что для этого нужно?! Нужна 1 нефтегазодобывающая страна, одна квазиамериканская прокладка вроде ООН, ВОЗ, МВФ

( Читать дальше )

- комментировать

- Комментарии ( 23 )

Ипотека в США уже 7% (в долларах)

- 13 октября 2022, 19:03

- |

Ставки по долгосрочным ипотечным кредитам в США продолжили расти на неделе, завершившейся в четверг, и обновили максимум более чем за 20 лет, свидетельствуют данные государственной ипотечной корпорации Freddie Mac. Средняя процентная ставка по 30-летней ипотеке составила почти 7%. Год назад ставка составляла около 3%.

Ставки поднимают и газопроводы взрывают американские банкиры, но виноваты в этом русские. Естественно. Так они пишут в своих самых честных СМИ — как в своей библии, написанной четырьмя независимыми свидетелями. А мы стесняемся называть их своими врагами. И будем стесняться, пока они не начнут нам уши отрезать на сувениры.

--------------------

Пишу правду в дзене с зеркалом в телеге без смартлабовских ограничений.

Чем Пауэлл из ФРС так расшатал рынки? Куда дальше?

- 21 сентября 2022, 23:05

- |

На самом деле ничего нового не произошло! Просто у нас появилось больше данных о намереньях ФРС США, которые говорят о том, что условия финансирования будут всё жёстче — это в переводе на русский означает то, чтобы инвесторы не трогали акции и крипту, а доллар продолжит туземунить.

🤷🏼♂️ Почему рынки так колбасило?

Всё просто! Инвесторы изначально заложили в стоимость акций, крипты и прочих активов то, что ставку повысят на 0,75%, а также то, что ФРС будет супержёсткими. В итоге ФРС супержёсткие, но все это уже и так поняли инвесторы и жёстче ФРС быть не может. Только вдумайтесь, что средний прогнозный диапазон ставки 4,6% — это АД для рынков (акций и крипты). Куда жёстче? Такая ставка была перед финансовым кризисом 2008 года.

Но далее, в момент выступления глава ФРС Пауэлл заявил, что им нужно убедиться в снижении инфляции, чтобы начать снижать ставку и инвесторы стали хвататься за соломинку малейшего позитива. В итоге рынки упали, потом взлетели и сейчас логично падают!

( Читать дальше )

Пресс-конференция Э.Набиуллиной по итогам заседания Совета директоров Банка России 16 сентября 2022 года

- 16 сентября 2022, 22:23

- |

Что дальше?

- 16 сентября 2022, 14:26

- |

Застройщики...качели

- 16 сентября 2022, 13:41

- |

RAZB0RKA news Недельная дефляция с 6 по 12 сентября составила всего лишь -0.03%

- 15 сентября 2022, 09:23

- |

А как бы вы поступили на месте ЦБ?

Телеграм t.me/razb0rka

Smart-lab smart-lab.ru/my/Razb0rka/

© RAZB0RKA 2022-2022. Все материалы данного канала/сайта/блога являются объектами авторского права (в том числе дизайн). Запрещается копирование, распространение (в том числе путем копирования на другие сайты и ресурсы в Интернете) или любое иное использование информации и объектов без предварительного письменного согласия правообладателя. Вся информация предназначена исключительно для информационных целей. RAZB0RKA не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником

Инфляция — ФРС — Дно? на Дно!

- 13 сентября 2022, 16:33

- |

Знаете в чём основная проблема инфляции США? И почему рынки будут максимально сильно валиться вниз? (тебе нужно прочитать до конца!)

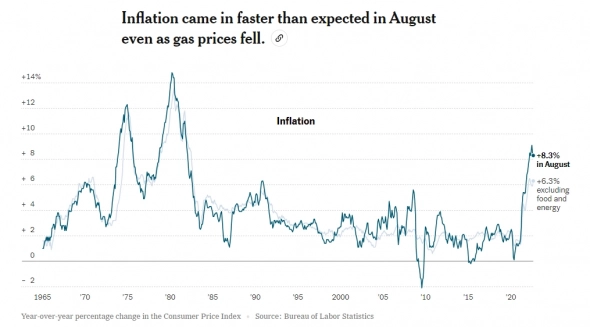

Да инфляция через топливо снижается, но топливо — это компонент общей инфляции, а ФРС смотрит на базовую инфляцию.

Недавно глава Минфина США запампила рынки заявлениями, что инфляция покажет замедление, так как стоимость топлива снижается — она не обманула, рынки взлетели, так как инвесторы решили, что ФРС больше не будут вести супер-жёсткую политику, или смягчат риторику.

💁🏼♂️Я 100 раз предупреждал, что инвесторы и рынки слишком импульсивны, а также очень необъективны в своей оценке. Если общая инфляция замедлилась с 8,5% в июле до 8,3% в августе (притом что все ожидали замедления инфляции в район 8,1%), то базовая инфляция, наоборот, выросла с 5,9% в июле до 6,3% в августе. Более того, базовая инфляция в месячном исчислении подскочила аж на 0,6%.

( Читать дальше )

Банки ожидают, что ЕЦБ в октябре еще раз повысит ставку на 75 б.п. - до 2%

- 11 сентября 2022, 22:01

- |

LONDON, Sept 9 (Reuters) — Банки, включая Deutsche Bank и BofA, заявили в пятницу, что ожидают еще одного повышения ставки на 75 базисных пунктов европейским центральным банком в октябре, на следующий день после того, как центральный банк обеспечил чрезмерное повышение процентной ставки такого размера, чтобы обуздать инфляцию.

ЕЦБ повысил свои ключевые ставки на беспрецедентные 75 базисных пунктов (б.п.) в четверг и пообещал дальнейшие повышения, уделяя приоритетное внимание борьбе с инфляцией, даже несмотря на то, что блок, вероятно, движется к зимней рецессии и нормированию газа. читать далее

( Читать дальше )

Очень сложный пост. Когда ликвидность в США упадёт до самого низкого уровня.

- 08 сентября 2022, 21:58

- |

Помните я рассказывал, что в механизме обратного РЕПО припарковано $2,2 трлн? Так вот, ФРБ Нью-Йорка предполагает, что эти припаркованные деньги скоро двинуться в казначейские облигации, так как предложение казначейских облигаций растёт вместе с доходностью, а также становятся яснее экономические перспективы.

Дело в том, что эти припаркованные средства были той самой лишней ликвидностью, которая мозолила ФРС глаза и говорила о том, что денег в экономике ещё слишком много и можно ужесточать условия финансирования до бесконечности.

Переток с краткосрочных инструментов денежного рынка будет говорить о сужение денежной ликвидности и потребует значительных корректировок в широком диапазоне балансов частного сектора. Вероятно, мы находимся на краю обрыва, чтобы прыгнуть в самые жёсткие условия финансирования, то есть боль, которую обещал Пауэлл на симпозиуме вот-вот настанет. 100% коллапса ликвидности в США не будет, так как механизм постоянной ликвидности (SRF) продолжает работать и защищать от сужения ликвидности 2019 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал