ставка

Рынок акций получил сигнал к падению? Почему газ стоит так дешево?

- 16 февраля 2024, 17:57

- |

- комментировать

- Комментарии ( 0 )

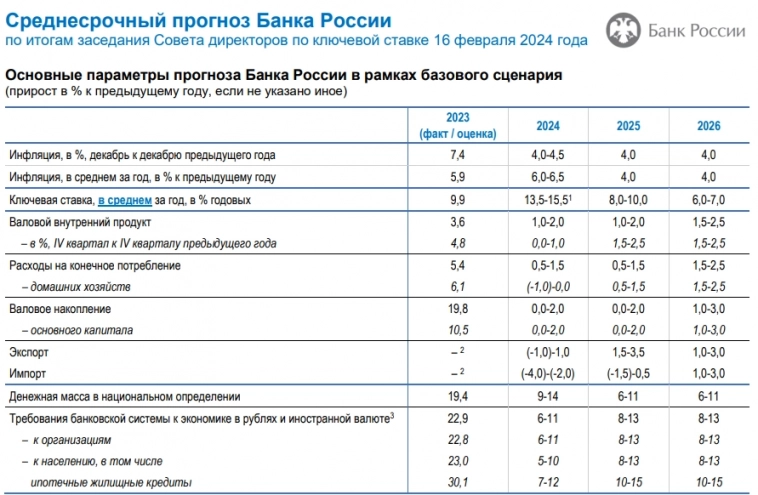

Среднесрочный прогноз Банка России по итогам заседания Совета директоров по ключевой ставке 16 февраля 2024г

- 16 февраля 2024, 13:47

- |

( Читать дальше )

РегулятОрный зашквар

- 16 февраля 2024, 09:40

- |

Сегодня cмотрим, как будут извиваться на сковородке функционеры Центробанка.

Доллар, как специально, переставили на 92,30. Инфляция опять пошла вверх —

t.me/russianmacro/18762

Подобный паттерн событий за последние полгода в любой другой раз неизбежно привёл бы к поднятию ставки на 1-2%. Но сегодня очень щекотливый момент.

На носу что? Правильно!

Но если бы только это! С начала недели по интернету и Телеге барражирует такой наезд на Центробанк, что невольно на них проецируются все наши беды.

Площадки, которые запостили этот зашквар, откровенно жёлтые. Поэтому ни цитировать, ни пересказывать я его не буду. Кому интересно просто забейте в поиске «Совбез проверит Центробанк».

Но, как в народе у нас говорят — Народ зря говорить не будет...

Сразу вспомнилась недавняя заруба Минфина с Центробанком — smart-lab.ru/mobile/topic/982655/

Ну, а так… Надо думать, что ненавистников у нашего ЦБ хватает. Наверное, и есть за что. Все не без греха…

( Читать дальше )

ЦБ не будет повышать ставку

- 16 февраля 2024, 09:33

- |

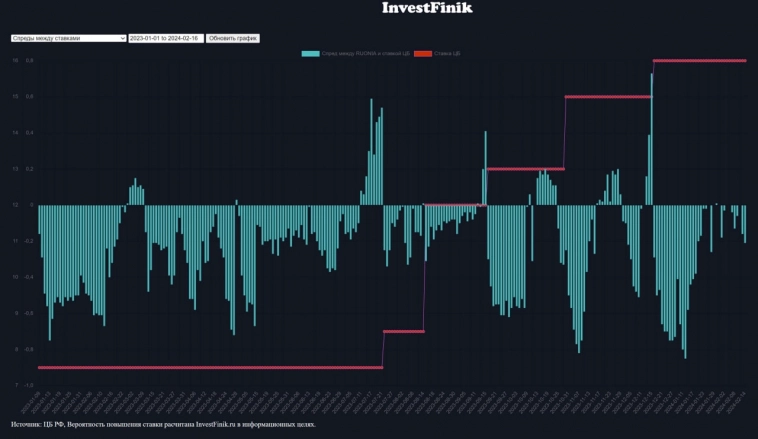

По крайней мере так того ждут рынки. Спреды между межбанковскими ставками и ключевой ставкой Банка России (https://investfinik.ru/stata/stat_42.html) перешли в отрицательную зону и составляют -0,21 п.п. Обычно если рынок ждет повышения ставки от ЦБ, то как минимум за несколько дней до заседания регулятора спред переходит в положительную зону и растет. Сейчас этого нет.

Однако рынок все равно ждет заседания ЦБ и именно оно будет определять сегодняшнее движение рынка. Если не будет никаких неприятных сюрпризов, а наш регулятор все-таки умеет и любит это делать, то, тогда есть вероятность, что индексы наконец-таки выйдут из боковика.

🏦Ставка приближается: чего ожидать от ЦБ?

- 13 февраля 2024, 14:00

- |

Банк России 16 февраля проведет очередное заседание по ключевой ставке. Какое решение примет регулятор и как оно может повлиять на российский рынок — разбираемся вместе с аналитиками Market Power

❗️Главное: мы ожидаем, что ЦБ 16 февраля сохранит ключевую ставку на текущем уровне в 16%.

🧐Почему Банк России примет такое решение?

Из-за нескольких проинфляционных факторов. Как заявляла глава ЦБ Эльвира Набиуллина в декабре, ставка пойдет вниз тогда, когда инфляция и инфляционные ожидания будут устойчиво снижаться.

Да, показатель в последние месяцы действительно начал замедляться, но все еще значительно превышает таргет в 4%. Сами аналитики ЦБ сообщали в своем обзоре, что замедление связано с временными факторами, а говорить об устойчивом тренде пока рано.

Основным фактором повышенного роста потребительских цен сейчас остается сильный внутренний спрос. Росту инфляции способствуют:

1) дефицит кадров. Безработица, по данным Росстата, в декабре составила 3% и находится недалеко от исторического минимума в 2,9%. Мы не ожидаем улучшений на рынке труда в ближайшие кварталы;

( Читать дальше )

Загадка Модильяни и Миллера

- 12 февраля 2024, 17:08

- |

В данной статье я бы хотел порассуждать о самой малозаметной, но не менее известной и фундаментальной теории в финансах – гипотезе Модильяни и Миллера (далее ММ). Она является вторым кирпичиком в теории оценки акций после модели оценки капитальных активов (CAPM). В общем виде гипотезу ММ можно сформулировать так — стоимость бизнеса не меняются в зависимости от структуры капитала. У большинства людей, кто так или иначе связан с финансами, остаточные знания ММ на этом заканчиваются. Этот лонгрид дает возможность критически подумать над этой гипотезой и сформировать свое мнение о ней. Однако, ключевая польза от прочтения этой статьи заключается в том, что она поможет освежить знания по оценке компаний и стоимости капитала и дать более глубокое понимание этому. Но для того, чтобы максимальное количество читателей смогли дойти до конца и понять смысл потребуется сделать очень долгую прелюдию.

Что такое капитал?

Все мы ощутили на себе влияние инфляции за 2022 и 2023 годы. Инфляция — фундаментальный финансовый риск, который влияет на акции, облигации, депозиты, бизнесы, но сильнее всего он оказывает влияние на наличные деньги.

( Читать дальше )

ООО «Феррум» повысило ставку облигаций ФеррумБП1 до 20%

- 12 февраля 2024, 15:07

- |

ООО «Феррум» приняло решение повысить ставку 13-го купона по биржевым облигациям серии БО-01-001P с 16,75% до 20% годовых. Купонные ставки устанавливаются на регулярной основе с учетом рыночной ситуации. Выплата купонов ежемесячная.

Выпуск размещен на 5 лет по открытой подписке, номинал одной облигации — 1 тыс. рублей. Облигации размещались в рамках программы биржевых облигаций серии 001Р, зарегистрированной 08 сентября 2023 года.

После первичного размещения данные облигации доступны в рамках биржевых торгов на Московской Бирже под кратким наименованием ФеррумБП1.

Раскрытие информации

Банкиры борются за плавающие ставки

- 12 февраля 2024, 13:31

- |

Банки пытаются повлиять на законопроект, ограничивающий применение плавающих процентных ставок в потребительском кредитовании, который готовится ко второму чтению в Госдуме. Участники рынка просят смягчить ряд требований. Однако правозащитники, наоборот, полагают, что даже в текущем варианте законопроект в недостаточной степени защищает граждан. Эксперты отмечают, что сейчас плавающие ставки крайне редко применяются в кредитовании граждан, но ситуация может вскоре измениться и актуальность законопроекта серьезно вырастет.

Подробнее — в материале «Ъ».

Спрос на ОФЗ невысокий

- 07 февраля 2024, 23:22

- |

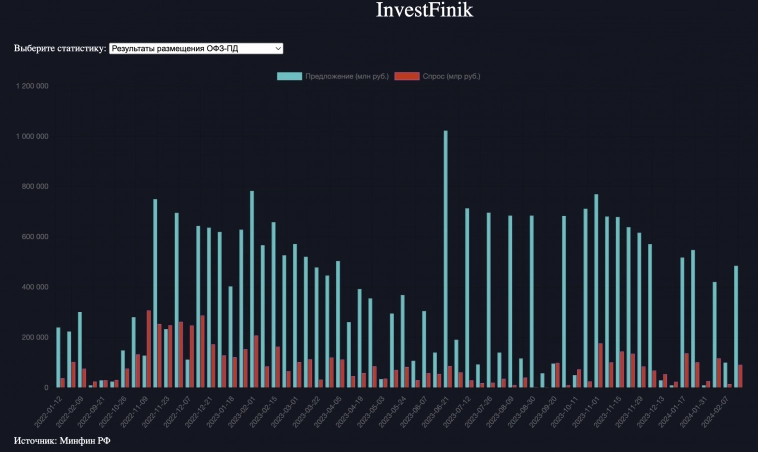

Сегодня Минфин провел очередные аукционы по размещению ОФЗ. По итогам двух размещений было привлечено 78,8 млрд рублей.

Спрос на госдолг России на аукционах с начала текущего года постоянно падает и существенно не дотягивает до уровней конца 2022 г.

Ссылка на график

На мой взгляд, это может быть вызвано тем, что все-таки у участников рынка есть некоторые опасения на счет ставок, поэтому ажиотажа на облигации с постоянным купоном нет. Напомню, на следующей неделе ЦБ объявит свое решение о ставке и пока нет определенности, что же сделает регулятор, и рынок оценивает вероятность повышения ставки в 50%

Статистика, графики, новости - 30.01.2024 - угрозы Венгрии от братишек

- 30 января 2024, 06:24

- |

— А ведь как дружили, как союзничали

— Россия опять не исполняет возложенные на неё санкции

— Мы первые на Мальдивах

— Нюдсы Тейлор Свифт. Где?

Доброе утро, всем привет!

А банка с пауками пришла в движение.

Свобода отличается от несвободы наличием свободы. Имеешь ли ты право на своё собственное мнение? На свои собственные действия? Да, конечно. Право имеешь. Но за это тебя поставят раком. Но это ведь твой свободный выбор.

ЕС будет саботировать экономику Венгрии, если Будапешт заблокирует новую помощь Украине на саммите на этой неделе в соответствии с конфиденциальным планом, разработанным Брюсселем.

В документе, составленном официальными лицами ЕС и просмотренном неполживым независимым сми Финансиал Тимес, Брюссель изложил стратегию, направленную на то, чтобы прямо нацелиться на экономические слабости Венгрии, поставить под угрозу её валюту и вызвать крах доверия инвесторов, если Будапешт откажется снять своё вето против помощи Киеву.

В документе говорится, что “в случае отсутствия соглашения на саммите 1 февраля другие главы государств и правительств публично заявят, что в свете неконструктивного поведения премьер-министра Венгрии… они не могут себе представить, что” средства ЕС будут предоставлены Будапешту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал