ставка фрс сша

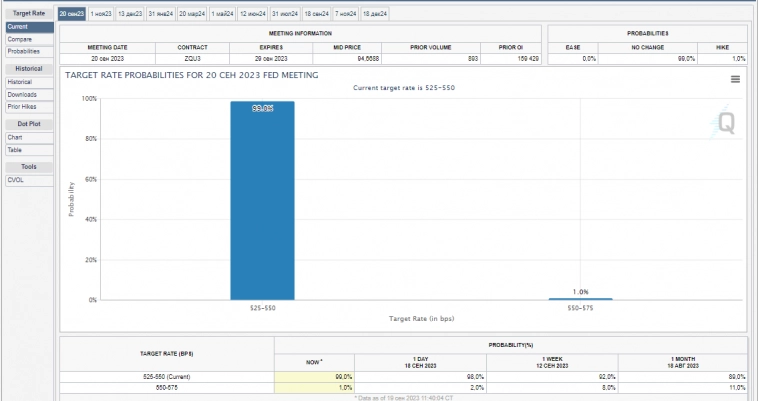

CME FedWatch: С вероятностью 99%, что ФРС оставит ставку на прежнем уровне

- 19 сентября 2023, 19:57

- |

С учетом того, что ставки инвесторов теперь оцениваются с вероятностью 99%, что ФРС будет удерживать ставки на прежнем уровне, согласно инструменту CME FedWatch, большая часть внимания инвесторов сосредоточена на том, что председатель ФРС Джером Пауэлл говорит о ноябрьском заседании, и на любых новых указаниях на будущие шаги из обновленной сводки экономических прогнозов или так называемого «точечного графика».

«Чиновники ФРС дали понять, что они могут позволить себе действовать осторожно на данном этапе и оставят целевой диапазон ставки по фондам без изменений на уровне 5,25-5,5% на своем сентябрьском заседании», — написал главный экономист Goldman Sachs США Дэвид Мерикл в аналитической записке, предваряющей заседание. «Непосредственный вопрос для рынков заключается в том, продолжит ли медианная точка прогнозировать дополнительное повышение в этом году до 5,5-5,75%, предположительно в ноябре. Мы думаем, что так и будет, но только незначительным большинством, и отчасти со стратегической целью сохранения гибкости».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Видео: В ожидании заседания ФРС. Наши прогнозы и ставки

- 19 сентября 2023, 13:46

- |

Уже сегодня начинается заседание ФРС, а завтра будет известно решение по ставке. Несмотря на то, что аналитики практически единодушны в своих прогнозах, о вероятности повышения ставки на этом заседании, важной будет риторика ФРС на будущую перспективу, т. к. мнения по поводу ноябрьского решения по ставке разделились 50/50 — одни считают, что ставка останется без изменения, другие, что будет повышена. Как правильно спозиционировать свой портфель?

В данном видео мы расскажем, чего ожидаем от заседания ФРС, и на какие классы активов обращаем свое внимание, а также ответим на такие вопросы:— Что с экономикой США?

— Состояние рынка труда в США

— Прогноз темпов роста ВВП и ситуации с инфляцией

— Ожидания по ставке ФРС

— Как в текущей ситуации позиционировать портфель?

— Сектор, который крайне недооценен

— Привлекательность высокодоходных облигаций

Будем благодарны за вопросы и обратную связь на нашем канале.

Мы будем поддерживать цены на недвижимость столько, сколько потребуется.

- 19 сентября 2023, 07:22

- |

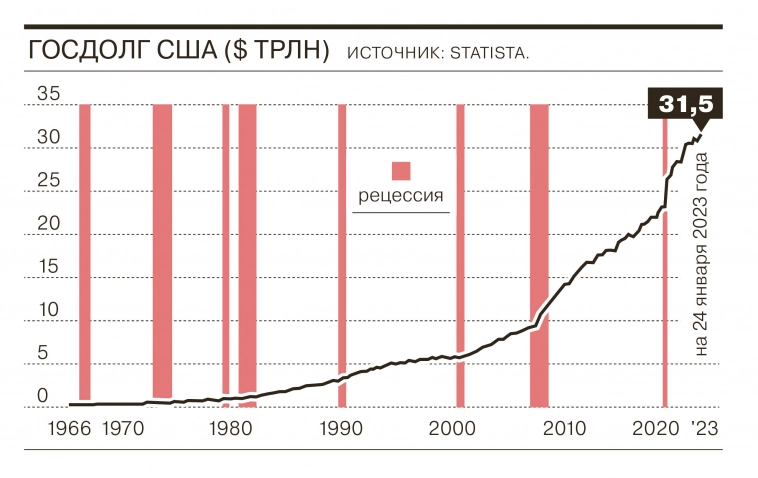

Предыдущий рекордный размер госдолга в $32 трлн был зафиксирован только три месяца назад.

Давайте здраво рассуждать… Просто смотрим график и ищем закономерности… Рост госдолга вошёл в активную фазу с 2008г, до этого всё было более-менее норм. Что произошло в 2008?! Ипотечный (и сразу же мировой) финансовый кризис. Какова его причина?! Слышали что-нибудь про молочный финансовый кризис? Пельменный? Пивной? Нет! Знаете почему не слышали?! Потому что цены на эти товары доступны покупателю, и в них нет спекуляций, никому в голову не придёт покупать пельмени сегодня, пока ЦБ не повысил ставки по кредитам, с одной целью — перепродать эти пельмени, либо сдавать их в аренду)))

А ценники на жильё задрали относительно покупательской способности куда-то в космос, а эта покупательская способность уехала у США за последние 20 лет куда-то в Китай. Вот и получили аналог фондовых пузырей, только уже в реальном секторе.

И дальше выбор простой: ты либо пузырь сдуваешь, либо поддерживаешь (но не как Украину, а на полном серьёзе).

( Читать дальше )

Насколько высоко и как долго? Заседание ФРС даст информацию о процентных ставках

- 18 сентября 2023, 12:01

- |

Чиновники Федеральной резервной системы, вероятно, не поднимут базовую ставку по федеральным фондам на встрече на следующей неделе, но они прольют некоторый свет на то, как долго сохранятся сегодняшние высокие процентные ставки.

КЛЮЧЕВЫЕ ВЫВОДЫ

Федеральная резервная система, вероятно, сохранит ключевую процентную ставку на неизменном уровне на своем заседании на следующей неделе.

Участники рынка будут внимательно следить за свежими экономическими прогнозами Федерального комитета по открытым рынкам, которые намекнут на то, насколько высоко ФРС может повысить ставку по федеральным фондам и когда она может начать ее снижать.

Чиновники ФРС рассмотрят экономические данные, чтобы оценить, насколько повышение ставок ФРС до этого момента замедлило экономику и насколько быстро снижается инфляция.

( Читать дальше )

Брокер Стрифор: ФРС сохранит ястребиную риторику

- 18 сентября 2023, 10:20

- |

Казалось бы, в США и Европе инфляцию сумели обуздать. Конечно, до целевого уровня инфляция еще не дошла, однако за последний год рост цен существенно замедлился.

Достичь этого удалось дорогой ценой. Несмотря на то, что сейчас США лидирует по объемам добываемой нефти, для того, чтобы сбить цены на бензин, пришлось использовать стратегические запасы нефти. За год запасы уменьшились практически наполовину, и это минимальный уровень за последние 40 лет. А резкое повышение процентных ставок сказалось на банковской системе и рынке недвижимости.

Жесткая денежно-кредитная политика также оказывает дополнительное давление на промышленность, объемы которой во многих развитых по разным причинам снижаются. Но уже заметно охлаждение и в секторе услуг, который довольно долго вытягивал экономику развитых стран. Очевидно, что дальнейший рост ставок только усилит давление на все сферы экономики.

Тем не менее, Европейский Центральный банк на прошлой неделе в очередной раз повысил ставку, вызвав разочарование на рынке.

( Читать дальше )

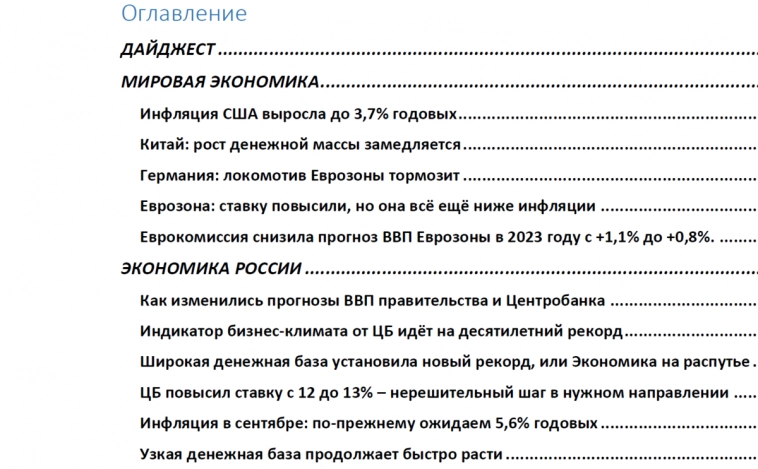

Макрообзор № 37 (2023)

- 17 сентября 2023, 22:22

- |

Обзор макроэкономической информации за 9-15 сентября 2023 года.

Мы сейчас экспериментируем с искусственным интеллектом. Вот как краткое содержание обзора выглядит в его интерпретации.

===

Данный макроэкономический обзор анализирует текущую ситуацию как в мировой экономике, так и в России.

- В мире ожидается замедление роста в США и стагнация в Еврозоне на фоне ужесточения денежно-кредитной политики.

- В России темпы роста остаются высокими, однако инфляция нарастает, а действия ЦБ по её сдерживанию недостаточны.

===

Ниже оглавление и наш краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

● Инфляция в США выросла до 3,7% годовых, как мы и прогнозировали. Ситуация в экономике по нашему прогнозу будет ухудшаться.

● В Китае рост денежной массы замедляется, но при этом остаётся более высоким, чем в 2021 году. Мы ожидаем, что среднегодовой рост ВВП в ближайшие кварталы продолжит стремиться к уровню 8%.

( Читать дальше )

ФРС причиняет боль

- 15 сентября 2023, 10:55

- |

ФРС причиняет боль большей части мира.

Рынки ожидали снижение ставки ФРС уже во II п. 2023 года, однако она останется на высоком уровне еще продолжительный период времени, т.к. угроза рецессии в США отступает, а инфляция продолжает демонстрировать неустойчивость.

Высокие ставки в США делают активы, деноминированные в долларах, более привлекательными, высасывая деньги с других рынков и вызывая обесценивание их валют. Многим странам приходится откладывать планы по снижению ставок из-за риска спровоцировать дестабилизирующий отток капитала.

источник: bloomberg.com, headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Портфельные управляющие ожидают завершения цикла повышения ключевой ставки ФРС

- 13 сентября 2023, 13:53

- |

Сентябрьский опрос портфельных управляющих аналитиками Bank of America (BofA) показал укрепление уверенности инвесторов относительно завершения цикла повышения ставки ФРС. В глобальном анкетировании приняли участие 258 управляющих фондов с активами на $678 млрд — 60% из них считают, что финансовый регулятор завершил подъем ключевой ставки. Продолжения ожидают 33% респондентов. В августе о подъеме говорили 47% опрошенных, в июле — 88%.

Подробнее — в материале «Ъ».

Доллар робеет перед инфляцией

- 13 сентября 2023, 09:15

- |

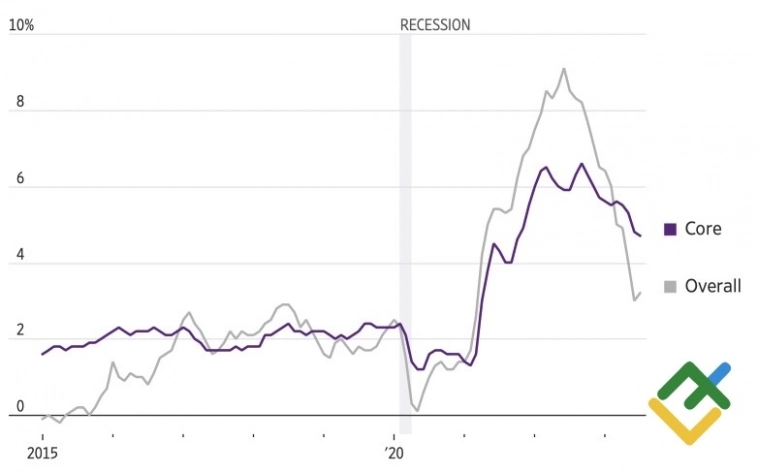

Предупрежден — значит вооружен. Рынок подошел к отчету об американской инфляции подготовленным. Ни EURUSD, ни S&P 500, ни трежерис не делают резких движений, прекрасно понимая, насколько значима статистика за август. Она вряд ли сдвинет иглу решения ФРС в сентябре, однако может дать сигал о «ястребиных» рисках для будущих вердиктов центробанка.

Эксперты Bloomberg прогнозируют ускорение потребительских цен с 3,2% до 3,6% в годовом и до 0,6% в месячном исчислении. Базовая инфляция, напротив, должна замедлиться с 4,7% до 4,3% г/г и сохранит прежнюю динамику в 0,2% м/м. С учетом акцента Федрезерва именно на последний индикатор, можно предположить, что сохранение ставки на уровне 5,5% в сентябре – вопрос решенный.

Динамика американской инфляции

К такому же мнению склоняются 94 из 97 экспертов Reuters. 17 из 97 прогнозируют хотя бы одно повышение стоимости заимствований до конца 2023, в том числе, 3 – на ближайшем заседании FOMC. 28 из 87 респондентов считают, что ФРС ослабит денежно-кредитную политику в первом квартале 2024, 33 – проголосовали за второй.

( Читать дальше )

Почему многие корпорации США боятся 2024 и 2025 годов?

- 13 сентября 2023, 07:53

- |

Времена свободных денег прошли. Многим американским компаниям предстоит пережить немало страданий.

Автор: Боб Стоукс

День расплаты ждут многие корпорации США – и он может наступить уже в 2024 году.

Некоторое время назад, когда корпорации занимали деньги для улучшения своих балансов, они делали это в рекордных количествах и когда процентные ставки были сверхнизкими.

Вот новость от The Financial Times от 9 июля 2020 года:

Кредитное плечо Америки: как компании стали зависимы от долгов

Поскольку задолженность корпоративного сектора уже составляет 10 триллионов долларов, многие предприятия удваивают размер новых кредитов, чтобы пережить пандемию.

Если вам интересно, как большое количество компаний относительно хорошо держатся в экономике, которая демонстрирует признаки слабости, то по сути их поддерживают лишь бесплатные деньги.

Старший стратег Elliott Wave International — Мюррей Ганн, ведущий новый сервис EWI «Глобальные ставки и денежные потоки», опубдиковал этот график в августовском выпуске:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал