ставка фрс сша

Мини-обзор решения ФРС и влияния на рынки

- 20 сентября 2023, 22:50

- |

Сегодняшняя речь главы ФРС США и решение по ставке не удивили меня, но это не значит, что всё это не имеет смысла. Сегодняшнее решение очень важно! Глава ФРС подтвердил 100% моих предположений о будущих действиях и решениях, а значит, у меня есть виденье будущего… Экономический прогноз от ФРС тоже многое рассказал и подтвердил.

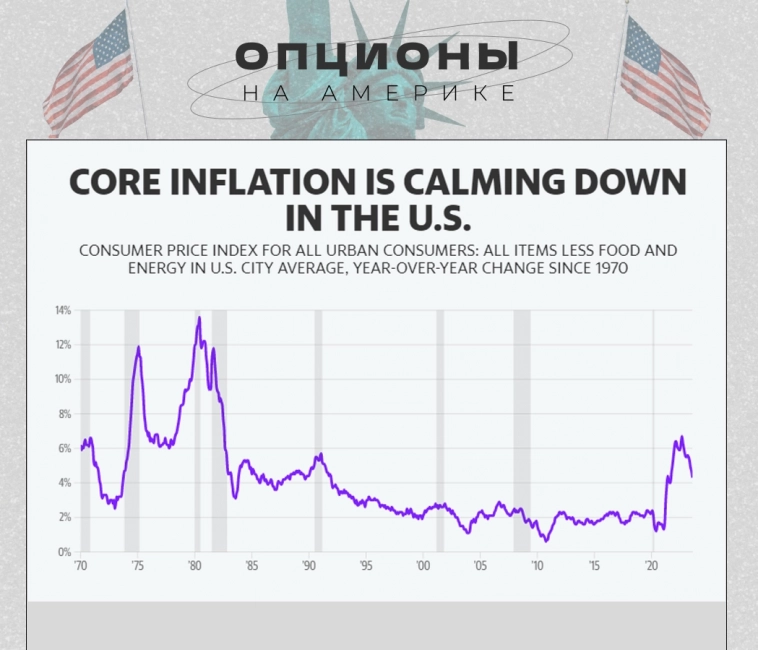

Педаль тормоза ФРС США не работает, так как на инфляцию начинают влиять вновь не монетарные меры, то есть те, которыми они не могут управлять. Например, если Саудиты и Россия продолжат сокращать добычу нефти, то рост стоимости энергии приведёт к ускорению инфляции, как и природные катаклизмы, геополитика и другие несчастные случаи.

💁♂️ Поймите, что Евген ранее не просто так армагеддонил на тему рецессии и кризиса, так кактакой резкий рост ставки всегда ведёт к одному исходу — кризис/рецессия. То, что кризиса нет сегодня – это не везение, а отклонение, которое приведёт в итоге к более жёстким последствиям. Я абсолютно уверен, что США не избежать падения экономики. Вот и Пауэлл подтвердил, что мягкая экономическая посадка не является базовым сценарием. Если бы не текущее замедление в промышленном секторе США и другие сигналы грядущего упадка экономики, то я бы сказал, что посадки вовсе не будет, так как экономика продолжит лететь в космос.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Пауэлл: комментарии

- 20 сентября 2023, 22:08

- |

ФРС СОХРАНИЛА БАЗОВУЮ СТАВКУ В ДИАПАЗОНЕ 5,25-5,5%, КАК И ОЖИДАЛОСЬ

ФРС ОЖИДАЕТ БАЗОВУЮ СТАВКУ НА УРОВНЕ 5,6% К КОНЦУ 2023Г И 5,1% — К КОНЦУ 2024Г

ФРС ОТМЕЧАЕТ ТЕМПЫ РОСТА ЗАНЯТОСТИ В США В ПОСЛЕДНИЕ МЕСЯЦЫ

ФРС ГОТОВА ПРОДОЛЖИТЬ УЖЕСТОЧЕНИЕ ПОЛИТИКИ, ЕСЛИ ПОТРЕБУЕТСЯ

«Федеральная резервная система (ФРС)

готова вновь поднять базовую процентную ставку,

если это потребуется»

Джером Пауэлл«Я бы не стал называть мягкую посадку экономики США базовым ожиданием»Джером Пауэлл

Большинство членов FOMC ожидают ставку в 2023 году на уровне 5,5–5,75%

- 20 сентября 2023, 21:14

- |

👉 ФРС повторяет слова о возможности дополнительного ужесточения ДКП

👉 12 из 19 членов ФРС видят ещё одно повышение ставки в этом цикле

👉 ФРС продолжит дальнейшее снижение баланса по плану

В 21:15 МСК Live "Что скажет ФРС? Банки - новые дефолты 2024! Золото, Биткоин, альткоины и новая ликвидность"

- 20 сентября 2023, 20:45

- |

Вводная к заседанию ФРС

- 20 сентября 2023, 19:48

- |

Общая ситуация

Общая ситуация мало изменилась.

Рынки по-прежнему верят в мягкую посадку экономики США или её отсутствие, невзирая на исчерпание сбережений населения США и резкое замедление экономики в других странах мира.

Главным страхом остается высокая инфляция, которая оставит ЦБ мира в ястребиной позиции с продолжением цикла повышения ставок или длительным удержанием ставок на пике, невзирая на замедление экономики.

Рынки очень чувствительны к отчетам по инфляции всех стран мира, после отчета по инфляции Канады во вторник долговые рынки Канады и США резко упали, но сегодняшний отчет по инфляции Британии немного успокоил инвесторов.

Рост цен на энергоносители не дает уверенности инвесторам в дальнейшей политике ЦБ, причем рост цен на нефть во многом уже стал компонентом геополитического противостояния.

Геополитика является вторым страхом, но он пока небольшой для создания паники на рынках, хотя инвесторы стали более чувствительными к информации по торговой войне США и Китая.

Пошатнулась вера в технологическую революцию после сообщений о значительных запасах чипов и мошеннической схеме Нвидиа, которая привела к резкому росту прибыли во 2 квартале и прогнозе на 3 квартал.

( Читать дальше )

Ожидается, что ФРС останется неизменной и сигнализирует о новом повышении ставок

- 20 сентября 2023, 18:56

- |

Ожидается, что Федеральная резервная система сохранит процентные ставки на стабильном уровне в среду днем, а также оставит дверь открытой для будущих действий по снижению инфляции.

Многие экономисты и наблюдатели за ФРС ожидают, что чиновники запланируют еще одно повышение ставок, прежде чем перейти к длительной паузе.

«Я думаю, что рынок прав, ожидая, что ФРС пропустит это заседание» и «сохранит бдительность», — сказал во вторник Yahoo Finance Марвин Ло, старший глобальный макростратег State Street. ФРС, добавил он, сохранит «возможность еще одного повышения ставок до того, как они завершат процесс ужесточения монетарной политики».

Ставки сейчас находятся в диапазоне 5,25%-5,5% после 11 повышений ставок с марта 2022 года, что стало самой агрессивной мерой центрального банка по борьбе с инфляцией с 1980-х годов.

Но хотя многие ожидают еще одного повышения ставок, более серьезный вопрос может заключаться в том, как долго ФРС будет оставаться на повышенных уровнях. Будут ли чиновники по-прежнему ожидать снижения ставок на 100 базисных пунктов в следующем году или прогнозируется меньшее снижение ставок, что означает, что ставки будут оставаться высокими в течение длительного времени?

( Читать дальше )

📈📉Фондовый рынок США замер в ожидании решения по ставке ФРС. Анализ S&P500

- 20 сентября 2023, 16:16

- |

👉Последние 3 торговых дня индекс S&P500 находится в узком диапазоне около 20 пунктов. Сегодня будет озвучено решение о ставке ФРС, а так же даны комментарии по дальнейшему ДКП в США.

👉Рынок ожидает, что ФРС возьмет сегодня паузу. В целом, с этим можно согласиться, так как текущая ставка уже превышает уровень инфляции. Последний инфляционный импульс был связан исключительно с ростом цен на энергию, что вызвано сокращением добычи со стороны ОПЕК+. Бороться с этим с помощью ставки, вероятно, будет очень сложно, а сам по себе рост ставки создает проблемы для обслуживания гос. долга (а сумма там уже перевалила за 33 триллиона долларов).

👆🏻Наибольший интерес на данный момент выглядит в том, какими комментариями Пауэлл сопроводит решение по ставке. Тут есть варианты, что посыл будет прежний: «ФРС будет действовать исходя из поступающих данных» или заявление о достижении пика ставки по примеру ЕЦБ. При этом реакция рынка может быть достаточно непредсказуемой. Если Пауэлл озвучит о вероятности дальнейшего ужесточения, то в моменте это может оказать поддержку USD и создать давление на рисковые активы, в т.ч.

( Читать дальше )

Что ожидать сегодня от решения ФРС?

- 20 сентября 2023, 15:38

- |

Что ожидать от сегодняшнего решения по процентной ставке?

Сегодня ФРС сделает паузу в повышении ставки. Само по себе это позитивное событие для рынков. Если всё совпадёт с ожиданиями, вероятнее всего, рынок несколько подрастёт.

Вместе с тем, Пауэлл на каждом своём заседании максимально осторожен, чтобы не звучать dovish и случайно не создать впечатление, что ФРС успокоилась в своей борьбе с инфляцией. Его задача сейчас — по факту быть dovish (проводить мягкую политику, хотя бы временно), но звучать hawkish.

Не стоит слишком переоценивать такие заседания и вчитываться в каждое слово. Глава ФРС как правило говорит «за» обе стороны ДКП, а рынок уже сам решает, куда ему пойти. Таким образом глава ФРС даёт рынку самому определиться, что ему делать.

Жирные явные недвусмысленные намёки ФРС порой даёт на неофициальных событиях, чтобы к главе ФРС нельзя было «прицепиться» за последовавший, к примеру, обвал рынка.

источник: headlines FED (EXTRA)

Конференция на заседании ФРС

- 20 сентября 2023, 15:28

- |

Сегодня все внимание участников рынка будет приковано к заседанию ФРС с оглашением решения в 21.00мск и пресс-конференцией Пауэлла в 21.30мск.

ФРС оставит ставку неизменной, все внимание будет на новых прогнозах ФРС и риторике Пауэлла в отношении траектории ставок.

Главная реакция будет на точечные прогнозы членов ФРС по ставке, оставит ли ФРС прогноз по ещё одному повышению ставки в этом году и прогноз по снижению ставок на 1,0% на 2024 год неизменными.

Риторика Пауэлла слабо прогнозируема, ибо ФРС видит рост цен на энергию и ожидает рост зарплат после серий забастовок в разных секторах, самым ярким на текущий момент является забастовка рабочих UAW.

С другой стороны, инфляция и инфляционные ожидания снижаются, рынок труда замедляется, забастовки UAW нанесут вред экономике, как и вероятный шатдаун с возобновлением студенческих выплат.

Очевидно, что ФРС почти готова к оглашению о завершении цикла повышения ставок, но сегодня официального оглашения не будет, Пауэлл может сказать о возможном отсутствии необходимости дальнейшего повышения ставки, но может предпочесть перестраховаться и сохранить прежнее мнение о том, что ставка может быть повышена ещё раз до конца текущего года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал