совкомбанк

Совкомбанк купил страховую компанию Инлайф (бывшая "Уралсиб Страхование") за 6,8 млрд руб — РБК

- 30 ноября 2023, 10:56

- |

«31 августа 2023 года группа Совкомбанка закрыла сделку по приобретению 100% крупной страховой группы у третьих лиц за 6,8 млрд руб. Сделка нацелена на усиление страхового бизнеса группы, улучшение рыночных позиций в сегменте страхования жизни», — сообщили в Совкомбанке.

Как рассказали два источника РБК на финансовом рынке, предметом сделки стали компания «Инлайф Страхование» (бывшая «Уралсиб Страхование») и связанная с ней «Инлайф Страхование жизни» (бывшая «Уралсиб Жизнь»), принадлежащие АО «ПСК». РБК направил запрос в Совкомбанк и «Инлайф».

www.rbc.ru/finances/30/11/2023/6567758a9a79474491993ba7?from=copy&utm_medium=messenger

- комментировать

- Комментарии ( 1 )

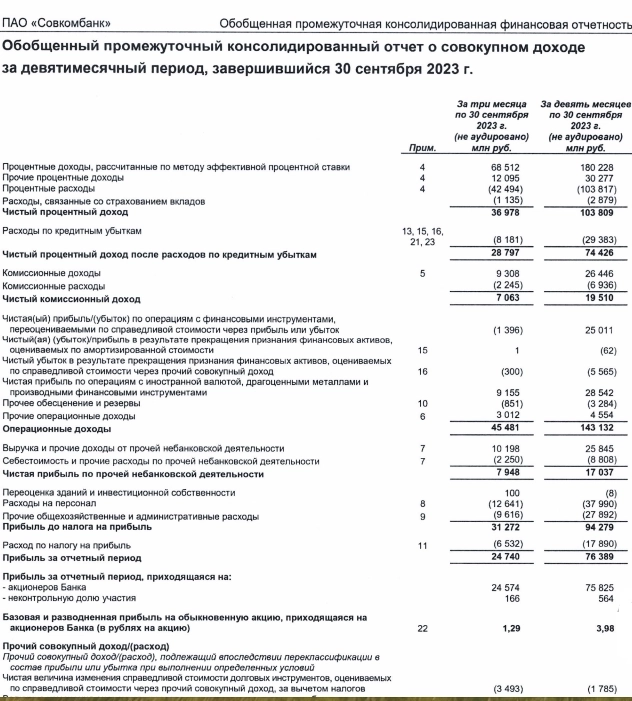

Совкомбанк МСФО: за 9мес2023г прибыль 76,39 млрд руб, за 3кв 24,74 млрд руб

- 30 ноября 2023, 10:53

- |

www.e-disclosure.ru/portal/files.aspx?id=30052&type=4

Совкомбанк перед IPO оценили примерно в 200 млрд руб - РБК

- 30 ноября 2023, 09:06

- |

Совкомбанк планирует провести первичное размещение акций в декабре-январе с оценкой от 0,9 до 1 капитала. На 30 июня капитал банка составил 247 млрд руб. по МСФО, включая субординированный долг.

Без учета суборда оценка банка соответствует диапазону 192–213 млрд руб. Оценка организаторами IPO считается консервативной, обеспечивая потенциал роста акций. Совкомбанк — первый российский банк, собравшийся на IPO с 2015 года.

Решение о размещении принято на фоне осенних IPO в России.

Источник: https://www.rbc.ru/finances/30/11/2023/656740329a7947330fd37fb9

Объем размещения акций Совкомбанка может составить 10 млрд

- 27 ноября 2023, 16:46

- |

Подробнее — в материале «Ъ».

IPO Совкомбанка: цена должна быть такой, чтобы инвесторы заработали

- 27 ноября 2023, 11:51

- |

Привлекательность бондов Совкомбанка (14-15% годовых). Чем Совкомбанк лучше других?

Объем размещения акций Совкомбанка может составить около 10 млрд рублей - это около 4% от капитала - Ъ

- 27 ноября 2023, 08:33

- |

Условия предусматривают мораторий на продажу бумаг акционерам в течение полугода. Это первое IPO банка в России за много лет и первое публичное размещение юрлица под санкциями США.

Аналитики оценивают Совкомбанк выше по мультипликаторам, предполагая оценку в диапазоне 350–400 млрд рублей. Рынок сузился, но банк надеется на хороший дисконт и рост акций.

Источник: https://www.kommersant.ru/doc/6364156

Дыхание рецессии

- 24 ноября 2023, 15:10

- |

Дефолты эмитентов третьего эшелона — главный риск российского публичного долгового рынка в 2024 г., считают эксперты конференции «Облигации: ставка на повышение», которая была организована Ассоциацией владельцев облигаций (АВО) в рамках форума Investment Leaders. Всплеск неисполнения обязательств заемщиков перед инвесторами участники форума прогнозировали и в текущем году, но 2023-й оказался на удивление спокойным. Впрочем, год еще не закончился. Наряду с краткосрочными прогнозами эксперты поделились торговыми идеями на рынке облигаций в условиях высокой ключевой ставки, а также рассказали, как повысить эффективность работы в суде при облигационных спорах.

«Хороший год»

«Это был год бурного восстановительного роста», — оценила 2023 г. главный экономист по России и СНГ ИК «Ренессанс Капитал» Софья Донец. В своем выступлении на сессии «Макроэкономика» в рамках конференции «Облигации: ставка на повышение» эксперт отметила, что рост экономики был достигнут как за счет «бюджетных стимулов», так и «адаптации бизнеса» к шокам 2022 г. «Мы вышли на докризисный уровень, и основная задача теперь — не потерять достигнутое», — подчеркнула представитель ИК «Ренессанс Капитал».

( Читать дальше )

Вечерний обзор рынков 📈

- 21 ноября 2023, 19:01

- |

Курсы валют ЦБ на 22 ноября:

💵 USD — ↘️ 87,8701

💶 EUR — ↘️ 96,2561

💴 CNY — ↘️ 12,3009

▫️Индекс Мосбиржи по итогам основной торговой сессии вторника растёт на 0,35%, составляя 3 218,48 пункта.

▫️Вице-премьер РФ Александр Новак сделал ряд заявлений на прошедшем сегодня заседании комитета Совета Федерации по экономической политике. По его словам, объём добычи нефти в РФ в 2023 г ожидается на уровне 527 млн т (535 млн т в 2022 г.), добыча угля составит около 440 млн т (442 млн т в 2022 г.),добыча газа снизится на 30 млрд кубометров из-за ситуации с «Северным потоком», но выбывшие объёмы частично компенсируются увеличением поставок в Китай по «Силе Сибири», добыча СПГ вырастет на 33 млн т, а в следующем году увеличится в связи с запуском первой линии «Арктик СПГ-2», приводят слова вице-премьера Ведомости.

▫️ Сбербанк (об.: +0,1%, пр.:+0,08% ); Банк ожидает «финансового эффекта» на уровне 10 млрд руб. от применения системы искусственного интеллекта GigaChat, заявил заместитель председателя правления Сбера Александр Ведяхин в преддверии международной конференции AI Journey (пройдёт 22 — 24 ноября).

( Читать дальше )

В Совкомбанке планируют начать бесплатное рефинансирование кредитных карт других участников рынка с переводом их клиентов на свою карту рассрочки «Халва» — Ъ

- 21 ноября 2023, 11:08

- |

Первый зампред правления Совкомбанка Сергей Хотимский считает, что через рефинансирование банк способен привлечь «сотни тысяч новых клиентов ежегодно».

Сейчас активная аудитория карт «Халва» уже составляет более 6 млн человек.

Для банка, по словам партнера аудиторско-консалтинговой группы «Юникон» Дениса Тарадова, рефинансирование чужих клиентов — выгодный процесс, так как это дает дополнительные обороты по карте, которые составляют комиссионный доход банка.

( Читать дальше )

ЦБ РФ зарегистрировал допэмиссию акций Совкомбанка, которую он хочет разместить в рамках IPO

- 20 ноября 2023, 16:18

- |

ЦБ РФ зарегистрировал дополнительный выпуск акций Совкомбанка, говорится в сообщении регулятора.

Акционеры Совкомбанка в октябре одобрили увеличение уставного капитала кредитной организации на 500 млн рублей — до 2,469 млрд рублей. По открытой подписке банк планирует разместить 5 млрд обыкновенных акций номиналом 0,1 рубля каждая.

Таким образом, уставный капитал банка может вырасти на 25,4% — с 1,969 млрд рублей до 2,469 млрд рублей. Акционеры Совкомбанка также одобрили обращение в «Московскую биржу» с заявлением о листинге акций.

www.interfax.ru/business/931376

t.me/ifax_go

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал