сегежа

⚡️Сегежа, даты проведения IPO: 19 апреля - роуд шоу, прайсинг - 26 апреля

- 12 апреля 2021, 10:11

- |

- комментировать

- Комментарии ( 0 )

Сегежа Групп объявляет о намерении провести IPO обыкновенных акций на Московской бирже - компания

- 12 апреля 2021, 10:04

- |

Предложение будет включать первичное предложение акций нового выпуска с привлечением не менее 30 млрд руб. и опцион доразмещения вторичных акций.

Поступления от первичного предложения будут направлены на финансирование инвестиционной программы Segezha Group и оптимизацию долговой нагрузки, что обеспечит дальнейший рост ее бизнеса.

( Читать дальше )

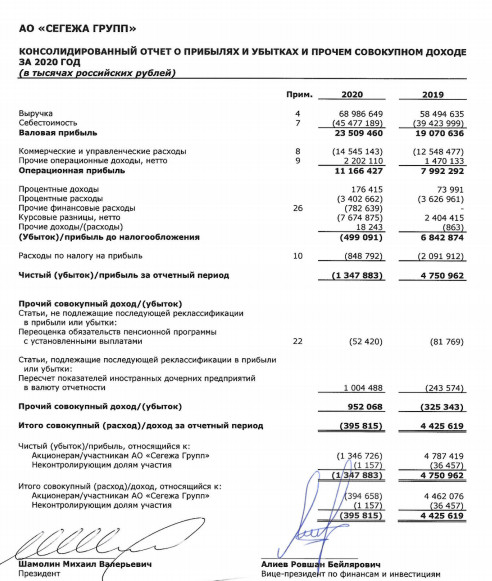

Segezha Group / Сегежа Групп - Убыток мсфо 2020г: 1,348 млрд руб против прибыли 4,751 млрд руб г/г

- 10 апреля 2021, 01:55

- |

Segezha Group / Сегежа Групп (АФК Система) — рсбу/ мсфо

Номинал 0,1 руб

11 940 000 000 Обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=38038&type=1

Общий долг на 31.12.2018г: 9,247 млрд руб/ мсфо 60,635 млрд руб

Общий долг на 31.12.2019г: 7,722 млрд руб/ мсфо 62,712 млрд руб

Общий долг на 31.12.2020г: 19,647 млрд руб/ мсфо 80,550 млрд руб

Выручка 2018г: 1,85 млн руб/ мсфо 57,890 млрд руб

Выручка 1 кв 2019г: 501 тыс руб

Выручка 6 мес 2019г: 1,04 млн руб/ мсфо 29,993 млрд руб

Выручка 9 мес 2019г: 1,60 млн руб

Выручка 2019г: 2,18 млн руб/ мсфо 58,495 млрд руб

Выручка 1 кв 2020г: 441 тыс руб

Выручка 6 мес 2020г: 850 тыс руб/ мсфо 31,211 млрд руб

Выручка 9 мес 2020г: 1,26 млн руб

Выручка 2020г: 1,67 млн руб/ мсфо 68,987 млрд руб

Прибыль 2018г: 3,445 млрд руб/ Прибыль мсфо 12,21 млн руб

Убыток 1 кв 2019г: 137,90 млн руб

Прибыль 6 мес 2019г: 796,52 млн руб/ Прибыль мсфо 3,981 млрд руб

Прибыль 9 мес 2019г: 3,190 млрд руб

Прибыль 2019г: 5,029 млрд руб/ Прибыль мсфо 4,751 млрд руб

Прибыль 1 кв 2020г: 915,57 млн руб

( Читать дальше )

Выход Segezha на публичный рынок - драйвер дальнейшего роста стоимости АФК - Промсвязьбанк

- 09 апреля 2021, 12:22

- |

Выручка АФК «Система» в 4 квартале 2020 года составила 193,37 млрд рублей, увеличившись на 6,9% по отношению к аналогичному периоду 2019 года, говорится в отчете корпорации. Скорректированная OIBDA Системы в отчетном периоде выросла на 6,1% — до 56,18 млрд рублей. Рентабельность по скорректированной OIBDA снизилась на 0,2 п.п. год к году — до 29,1%.

Результаты АФК оказались лучше ожиданий рынка. Мы позитивно оцениваем итоги работы, подчеркивая, что они во многом были обусловлены сильными показателями как ключевых публичных активов Системы — МТС, так и непубличных — Медси, Сегежи и Степи. Сегежа планирует IPO на следующей неделе на МосБирже и рассчитывает привлечь порядка 500 млн долл. Для АФК выход Сережи на публичный рынок — один из драйверов дальнейшего роста стоимости. Мы рекомендуем «покупать» акции АФК Система с целевым уровнем 45 руб./акцию.Промсвязьбанк

Анализ рынка 9.04.2021 / Рынки на максимумах, отчет АФК Система

- 09 апреля 2021, 09:02

- |

Сегежа Групп на следующей неделе может объявить о проведении IPO

- 08 апреля 2021, 13:25

- |

Ждем объявления на следующей неделе. Думаю, вероятность очень большая

Холдинг рассчитывает привлечь до 500 млн долларов. Один из источников указал, что детали возможного размещения находятся в процессе обсуждения и могут меняться.

Агентство Рейтер со ссылкой на источники на финансовом рынке дополняет, что компания намерена провести IPO уже в понедельник. Segezha Group планирует направить средства от размещения на развитие компании.

По данным источников, в пул банков-организаторов IPO вошли UBS, JP Morgan, Bank of America, «ВТБ капитал», «Ренессанс капитал» и Газпромбанк.

источник

ЦБ РФ зарегистрировал доп выпуск акций Сегежа

- 01 апреля 2021, 19:33

- |

Решения о государственной регистрации дополнительного выпуска акций и о регистрации проспекта акций при приобретении обществом публичного статуса вступают в силу со дня внесения в единый государственный реестр юридических лиц сведений о фирменном наименовании общества, содержащем указание на то, что общество является публичным.

источник

На каких IPO Российских компаний можно заработать в 2021-2023 годах

- 12 марта 2021, 21:07

- |

Ожидается рост котировок Системы до 40 рублей - Кит Финанс Брокер

- 24 февраля 2021, 20:39

- |

Текущая цена: 36,3 руб.

Таргет цена: 40 руб.

Потенциал: 10,19% + дивиденды

Описание компании: АФК «Система» – это один из крупнейших российских конгломератов, который контролирует много не публичных и несколько публичных компаний. Более двух третей выручки Системы приносят «МТС», «Ozon», «Эталон групп» и лесопромышленный холдинг «Segezha Group».

Основная идея – это вывод в 2021 г. на IPO таких активов холдинга, как Сегежа, Медси и агрохолдинг Степь. По словам, менеджмента, активы вызывают довольно большой интерес у международных инвесторов. Чирахов сказал, что наиболее вероятным претендентом на следующее IPO является лесопромышленный холдинг Сегежа.

Получение публичной оценки раскроет стоимость этих активов и, как следствие, переоценки материнской компании. Ожидаем рост котировок Системы до 40 руб.КИТ Финанс Брокер

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал