рынок акций

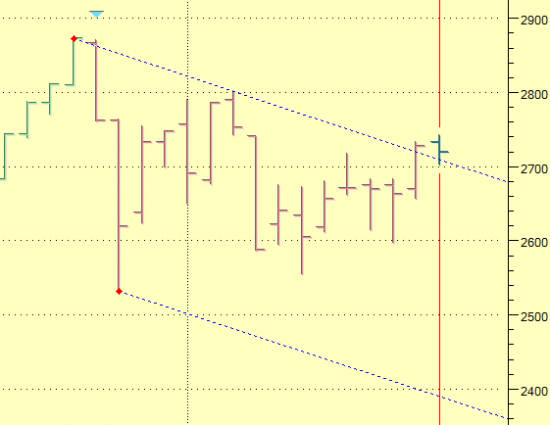

S&P 500. Рост пока сомнительный.

- 18 мая 2018, 10:23

- |

2700 пробили, но без импульса, пока не убедительно. Могут и вернуть «взад» и покатить вниз под сужающийся треугольник.

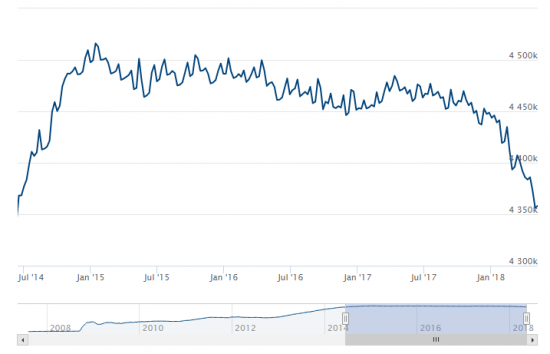

Федрезерв тем временем с пикового значений сократил баланс больше чем на 150 млрд долларов. Это для рынка не очень хорошо. График вполне себе похож на распределение (нужные люди уже вышли, наверное )).

( Читать дальше )

- комментировать

- 1.3К

- Комментарии ( 5 )

Ситуация становится понятней, выборы позади...

- 19 марта 2018, 10:17

- |

Что я ожидаю от новой недели? Пока не по всем фронтам понятно, но наш рынок видимо хочет выше.

Небольшой тайм код:

1. Внешний рынок — 0

2. Валюты - 4:35

3. Наши индексы и голубые фишки — 8:00

4. Еще несколько наших акций — 11:57

5. Несколько слов о крипте — 16:45

( Читать дальше )

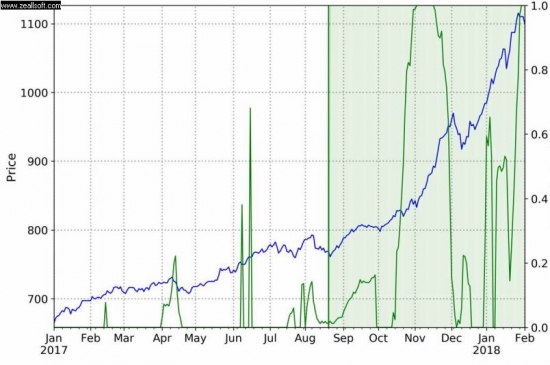

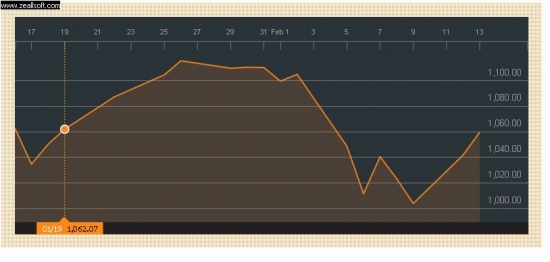

Как предсказывать крахи! Живой пример!

- 16 февраля 2018, 18:42

- |

В начале февраля, я писал мнение о том, что скоро рухнет Вьетнамский рынок акций (https://smart-lab.ru/blog/450385.php), если быть точным он уже падал и конец его пришел на 6 число, так как индикатор вышел за единичку до этого времени(см. рисунок с двумя шкалами), а значит шорить можно было еще числа 2-3 февраля. Индекс упал с 1000 до 1100.

( Читать дальше )

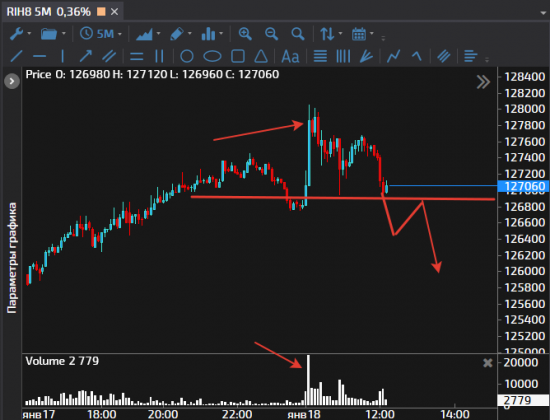

Классическая разворотная картинка....но это не точно

- 18 января 2018, 12:18

- |

Наш рынок похоже таки собрался немного сбросить пар! Картинка классическая разворотная, РТС и ММВБ ее несколько раз в год повторяют «тик в тик»:

Ждём ухода ниже поддержки и если оттуда бешеного выкупа не будет, можно шортить немного, а потом ждём снова роста нашего великого и могучего!

На счет интересных бумаг для покупки я делал посты вчера и позавчера:

1 — https://smart-lab.ru/blog/445480.php

2 - https://smart-lab.ru/blog/445768.php

Одно лишь добавлю, Мечел скорее всего еще немного ниже опуститься и оттестирует уровень прям тут брать бы не стал, закрепились ниже уровня!

Ну и традиционное видео:

( Читать дальше )

Бурный рост рынка в этом году меня ничуть не удивляет

- 05 января 2018, 02:07

- |

Если год назад в моем портфеле была солидная доля облигаций, то теперь их вообще нет. Почему? Потому что слишком много интересных акций есть, которые выглядят существенно интереснее ОФЗ при текущих ценах/доходностях.

Мой портфель спозиционирован не самым удачным образом, чтобы принимать самое активное участие в этом ралли. Почему? Потому что ряд бумаг моего портфеля не имеют краткосрочного драйвера, а некоторые имеют негативный краткосрочный драйвер, поэтому я буду продолжать покупать эти бумаги за дешево. Портфель свой я делаю долгосрочным, позиции стараюсь не закрывать и не тасовать особо, чтобы не было соблазна больше спекулировать. Хотя если бы я составлял портфель заново 31.12.2017, он бы выглядел несколько иначе.

К концу месяца с группой сотоварищей-инвесторов опубликую свою инвестиционную стратегию на 2018 год и будем ее обновлять ежемесячно для поддержания исследовательской дисциплины.

Кстати я тут добавил портфели топовых инвест.рекомендаций на смартлаб (найти их всегда можно зайдя в мой профиль):

Credit Suisse 2018

АТОН 2018

БКС 2018

Элвис Марламов 2018

Мои лучшие трейды в 2017 году - Bitauto (BITA)

- 04 декабря 2017, 21:28

- |

Продолжаю рассматривать удачные трейды, реализованные в этом году. Сегодня компания Bitauto, онлайн платформа для продажи машин в Китае.

Эмитент: Bitauto

Тикер: BITA

Биржа: NYSE

Открыл: 07.08.2017 по 37.21$

Закрыл: 19.10.2017 по 49.89$

Прибыль: 34%

Торговал чисто по технике: выдало сигнал на брейкаут, к концу дня свеча так и не сдулась, объем на покупки оставался сильным, поэтому решил, что здесь можно будет поймать хороший тренд в краткосроке. Вход осуществлял со стопом суть ниже линии подержки в момент брейкаута:

И действительно сток не разочаровал, тренд только усиливался, рост на графике становился более экспоненциальным, а линии поддержки вертикальней. После каждого локального низа в рамках актуальной линии поддержки двигал стоп, так что в итоге стоп оказался очень близко от текущих уровней. Но, так как к тому времени минимальная цель также была практически достигнута, закрывал позу не боясь, что раннее закрытие может лишить меня дополнительной прибыли. И действительно, после этого стоимость акций стала постепенно снижаться (прежде чем обвалиться совсем):

( Читать дальше )

Обзор рынка акций на неделю с 4 по 8 декабря 2017 года

- 04 декабря 2017, 14:28

- |

Андрей Кочетков, аналитик «Открытие Брокер»

Немного итогов предыдущей недели. За прошедшую неделю индекс Мосбиржи снизился с 2161,17 п. до 2105,99 п., а РТС скорректировался с 1166,09 п. до 1133,33 п. Евро ослаб за неделю с $1,194 до $1,188. Пара USD/RUB подросла за неделю с 58,37 до 58,88, а EUR/RUB укрепился с 69,62 до 70,07. Нефть Brent подешевела за неделю с $63,86 до $63,73. Американский индекс широкого рынка S&P 500 поднялся с 2602,42 п. до 2642,22 п.

Предстоящая неделя будет важной как с политической точки зрения, так и с макроэкономической. Бывший советник по безопасности Д. Трампа М. Флинн признался во лжи ФБР, что привело к просадке американских индексов в пятницу. Между тем, сенат США проголосовал за республиканский вариант налоговой реформы с раскладом голосов 51/49. Кроме того, на предстоящей неделе выйдут итоговые индексы деловой активности от Японии до США, а в США будет опубликована статистика по безработицы.

Итак, в первый день недели стоит обратить внимание на австралийскую статистику по рынку жилья и инфляции. Кроме того, в рамках азиатской сессии выступит управляющий Банка Японии Х. Курода. Далее Великобритания опубликует индекс активности в строительном секторе. В еврозоне выйдет статистика цен производителей, которая в последнее время указывает на небольшой разогрев инфляции. В США выйдет отчёт по заказам в промышленности. В России пройдёт совет директоров «Газпром нефти», ВОСА «Детского мира», Московская Биржа опубликует операционные результаты за ноябрь, «Дикси» закроет реестр на участие в ВОСА.

( Читать дальше )

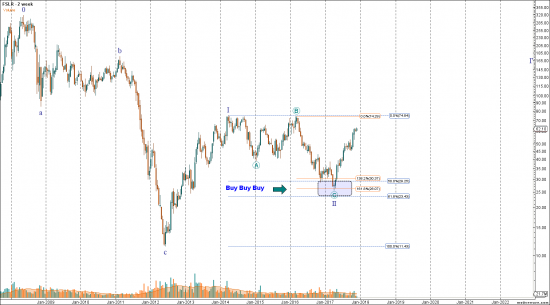

Мои лучшие трейды в 2017 году - First Solar (FSLR)

- 28 ноября 2017, 22:53

- |

Продолжаю публиковать лучшие трейды, реализованные мной в этом году. Сегодня поговорим о крупнейшей компании из сектора солнечной энергетики — First Solar.

Эмитент: First Solar

Тикер: FSLR

Биржа: Nasdaq

Открыл: 26.04.2017 по 28.77$

Закрыл: 26.09.2017 по 46.5$

Прибыль: 61.6%

Начнем с долгосрочного графика, входил в бумагу именно по нему:

Как видно, после сильнейшего даунтренда, который окончился только в 2012 году, и который похоронил очень многих игроков в секторе (что сектору в итоге помогло, так как из-за жестойчайшего oversupply в индустрии, в моменте убыточными были абсолютно все компании, а падение акций практически у всех составило 95%+), стоимость компании стабилизировалась, и в 2012-2014 мы увидели намеки на начало долгосрочного аптренда. На протяжении 2014-2017 мы наблюдали коррекцию, и оставалось только ждать когда рынок даст шикарную точку входа в акции компании. Весной этого года наконец настал момент X. На графике выше видно, что апрельский разворот происходил практически по учебнику.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал