рынок акций сша

Фондовый рынок США / Акции AMD - 28.10.2017

- 28 октября 2017, 15:42

- |

В рамках данного видео продолжаем анализ и диагностику ценового движения на акциях американской компании AMD.

- комментировать

- 18 | ★1

- Комментарии ( 0 )

Фондовый рынок США / Обзор акций BAC - 29.08.2017.

- 29 августа 2017, 11:39

- |

Фондовый рынок США / VZ - 27.08.2017.

- 27 августа 2017, 14:57

- |

По определению Волнового Принципа возможны еще два альтернативных сценария развития событий:

( Читать дальше )

Фондовый рынок США / Акции Alibaba (BABA) - 26.08.2017.

- 26 августа 2017, 14:35

- |

Похоже, что на акциях Alibaba просматривается вероятность завершения восходящего тренда в качестве Промежуточной волны (1). При условии завершения Малой волны 5 of (1), которая демонстрирует волновое удлинение, пройдя уже дистанцию в 1,618 фибо относительно суммарного пробега волн {1-3}, логичным будет появление стремительного старта в качестве нисходящей корректирующей Промежуточной волны (2), для которой в настоящий момент просматривается зона поддержки в диапазоне цен 110-85. После получения подтверждения со стороны рынка о начале коррекции к грядущей волне (2) можно будет применить коэф-ты фибо сжатия 0,618 и 0,50 для получения дополнительных уровней её завершения и далее следить за структурным наполнением этой коррективной волны.

Фондовый рынок США.Обзор акций NOKIA.

- 30 июля 2017, 13:16

- |

Акции NOKIA.

Цена на акциях NOKIA в настоящий момент времени с точки зрения волнового анализа пребывает в стадии формирования долгосрочного восходящего тренда в качестве импульсной Промежуточной волны (3), в рамках которой уже просматривается её первая компонента в качестве Малой волны 1, обозначившая свою вершину 23.05.2017 на уровне 6,65$ за акцию. С этого момента рынок занят выписыванием среднесрочной корректирующей фазы в качестве Малой волны 2, которая может продлиться еще около 2-х или 3-х месяцев.

Применение к волне 2 коэф-тов 50,0 и 61,8 фибо относительно длины волны 1 проецируют вероятностные пределы для её завершения в ценовой области 5,16$ и 4,92$ за акцию. По мере развития волны 2 и прояснения в ней волновой картины можно будет применить метод пропорционального анализа к внутренним её компонентам, для получения еще одной дополнительной вероятностной точки разворота цены на акцию.

По определению волнового принципа после завершения волны 2 логичным будет ожидать продолжение роста цены и восходящего тренда в качестве импульсной Малой волны 3, которая будет способствовать установлению новых ценовых максимумов. После получения подтверждения со стороны рынка о завершении корректирующей волны 2, применяя коэф-ты фибо расширения и построив трендовый канал для волны 3, можно будет оценить вероятностные пределы предстоящего бычьего рынка, который обещает не плохие перспективы для извлечения прибыли.

General Electric напугала рынок. Есть ли повод бояться?

- 24 июля 2017, 12:40

- |

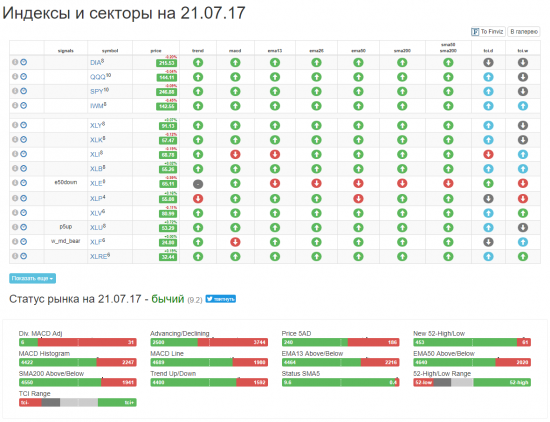

На прошлой неделе рынок подтвердил свою силу и продолжил делать новые максимумы. Для меня это стало приятной новостью, т.к. в своем прогнозе я делала ставку на рост. Подъему на рынке способствовали сильные данные на рынке жилья и оказавшиеся выше прогнозов темпы роста экономики Китая. Однако в пятницу рынки притормозили. Виновником этого стала General Electric Company (GE), давшая слабый прогноз в своем отчете. Не обошлось и без Д. Трампа: его противостояние с Р. Мюллером также подлило масла в огонь.

( Читать дальше )

Обзор рынка акций за неделю и мой прогноз

- 26 июня 2017, 14:49

- |

На прошлой неделе, как я и предполагала, в Nasdaq 100 произошел отскок, S&P 500 простоял в боковике, а деньги продолжили перетекать в бонды. Однако в пятницу все индексы закрылись в плюсе, а на рынке появился объем. Это хороший знак. Ждать ли продолжения роста на рынке акций? Давайте смотреть.

( Читать дальше )

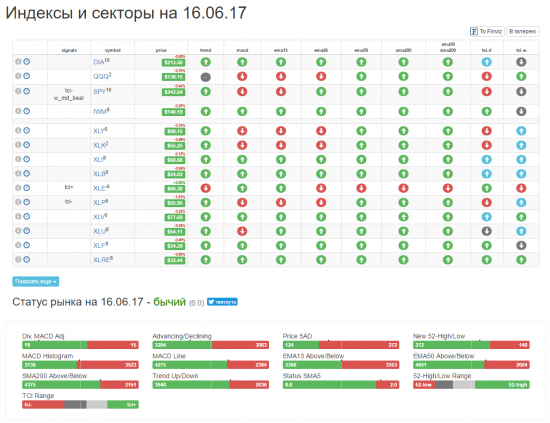

Обзор за неделю: рынок не поверил Феду

- 19 июня 2017, 15:14

- |

На прошлой неделе ФРС повысила ставку на ожидаемую четверть процента. И сделала это, несмотря на откровенно слабые данные по розничным продажам и инфляции. Также Фед сообщил, что намерен поднять ставку в третий раз в ближайшие 6 месяцев и сделать это как минимум трижды в 2018 году.

Рынок ему не поверил. Падение доходности по облигациям и новые минимумы в сырье говорят об отсутствии веры инвесторов в восстановление инфляции. Кто в итоге окажется прав — ФРС или рынок, покажет время. А пока давайте смотреть, что случилось на рынке за неделю и что от него ожидать.

( Читать дальше )

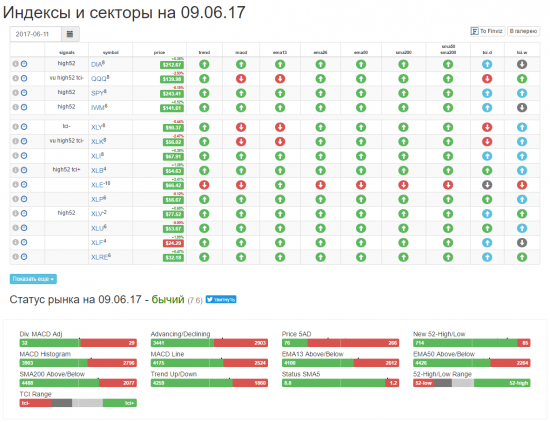

Ставит ли рынок на повышение ставки?

- 12 июня 2017, 09:59

- |

В прошлом обзоре я предполагала, что мы можем увидеть продолжение роста в акциях малых компаний (IWM), снижение в защитных секторах (XLP, XLU) и завершение коррекции в финансовом секторе (XLF). Именно так и произошло. Однако событием недели стала внезапная фиксация прибыли в Nasdaq 100 (QQQ), в котором пикировали технологический сектор (XLK) и полупроводники (XSD).

( Читать дальше )

Обзор рынка за неделю: ФРС, ОПЕК, ВВП

- 29 мая 2017, 12:55

- |

Всю прошлую неделю рынок акций провел в ожидании «минуток» от ФРС, свежих данных по ВВП и результатов встречи ОПЕК. В итоге: ФРС подтвердила скорое повышение ставок и постепенное сокращение баланса. Члены ОПЕК поддержали сокращение запасов нефти и продлили соглашение на 9 месяцев. Темпы роста ВВП США за первый квартал оказались лучше прогноза и составили 1,2%. Как на это отреагировал рынок? Давайте смотреть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал