русгидро

Сейчас самое лучшее время для инвестиций до 2017 г

- 19 сентября 2015, 05:12

- |

Держать рубли на вкладах ставки не привлекательны...

Решено!

Пойду сегодня закрывать валютный вклад конвертировав его в рубли

Рубли затем на брокерский счёт...

Пришло время для спекулятивных инвестиций в акции

с горизонтом минимум до 2017 года...

Интересны акции с максимальным соотношением доходность/риск

Поэтому из рассмотрения сразу убираем «голубые фишки»

и акции с free flow менее 20%

Инвестиционный портфель будет состоять из следующих акций компаний:

ПАО "РусГидро" — 50 %

http://www.rushydro.ru/

Российская энергетическая компания, владеет большинством

гидроэлектростанций страны, одна из крупнейших российских

генерирующих компаний по установленной мощности станций

ПАО «Аэрофлот» -

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 4 )

Русгидро и южнокорейская корпорация водных ресурсов K-Water (Korea Water Resources Corporation) заключили соглашение в области гидроэнергетики и управления водными ресурсами

- 15 сентября 2015, 12:47

- |

Русгидро и южнокорейская корпорация водных ресурсов K-Water (Korea Water Resources Corporation) заключили соглашение в области гидроэнергетики и управления водными ресурсами. Компании договорились вместе строить Приморскую ГАЭС в 45 км от Владивостока и Приморскую ГЭС на реке Раздольной с последующим созданием единого воднотранспортного пути между Владивостокским морским и Хабаровским речным торговыми портами. Документ был подписан в рамках Восточного экономического форума (ВЭФ) 5 сентября. Это уже далеко не первое соглашение компании с зарубежными партнерами, и оно встраивается в широкую инвестиционную программу компании, которая соответствует плану развития на период 2015-2020 годов. Кроме того, Русгидро обнародовала операционные результаты 1-е полугодие 2015-го. Из представленной отчетности следует, что выработка электроэнергии в этом периоде сократилась на 7% г/г, до 57 174 ГВт/ч (без учета Богучанской ГЭС). При этом, полезный отпуск электроэнергии составил 54 542 ГВт/ч, что также на 7% меньше за январь-июнь 2014-го. Выработка электроэнергии группой Русгидро, ГВт/ч Ухудшение операционных показателей, обусловленное низкой водностью рек, в наибольшей степени затронуло сибирский регион, который формирует 20% общей выработки, и центральную Россию, на которую приходится 37% всей выработки. По оценкам компании, цены на электроэнергию для всех категорий потребителей, кроме физлиц, в 2015 году в среднем вырастут на 8,7-8,9%. С 1 июля тарифы электросетевых организаций в соответствии с прогнозной инфляцией предыдущего года были повышены на 7,5%. Прогноз Минэнерго на 2015-2016 годы по росту цен на розничном рынке электроэнергии, а также регулируемых тарифов сетевых организаций был скорректирован с учетом реального роста потребительских цен. В соответствии с обновленным расчетом индексация регулируемых тарифов сетевых организаций с июля составит в 2015 году 6%, а в 2016-м — 5%. Тарифы для населения в 2015-2017 годах будут индексироваться по уровню прогнозируемой инфляции предшествующего года. Таким образом, c 1 июля текущего года их подняли на 6%, через год они вырастут на 5%, а еще через год — на 4,5 % (без учета введения социальной нормы потребления). Тот же принцип распространяется и на индексацию тарифов на тепловую энергию. С учетом пересмотра прогноза инфляции тариф будет повышен существеннее, чем ожидалось в текущем и будущем годах (точные цифры см. в таблице). За весь 2017 год тарифы поднимутся 4,7-4,9% г/г, с 1 июля их повысят на 4,5%. Это позволит ограничить удорожание услуг ЖКХ и позволит несколько сдержать рост инфляции. Что касается выручки Русгидро за 1-е полугодие текущего года, то она увеличилась на 3,3% г/г, до 170,78 млрд руб. (без учета госсубсидий). При этом операционные расходы компании выросли на 10,4%, до 154,6 млрд руб. Таким образом, валовая прибыль оказалась равна 23,5 млрд руб., а рентабельность по этому показателю составила 13,7% против 19,1% годом ранее. Около 23% затрат компании пришлось на оплату труда, которая в отчетном периоде выросла на 12%, почти до 36 млрд. На покупку электроэнергии Русгидро направила 20% от общего объема расходов. По сравнению с прошлогодними они увеличились на 14%, до 30,5 млрд руб. Топливные издержки в связи с удорожанием энергоносителей поднялись на 19,3%, до 28,7 млрд руб. В общем объеме затрат они составили примерно 18,6%. Таким образом, Русгидро продемонстрировала повышение всех ключевых операционных расходов. EBITDA за январь-июнь на фоне опережающего рост выручки роста расходов упала на 17% г/г, до 34,4 млрд руб. Чистая прибыль сократилась на 13% г/г, до 18,6 млрд руб. Рентабельность по этому показателю снизилась с 13% в 1-м полугодии 2014-го до 10,8%. Общий долг компании в отчетном периоде составлял 192,02 млрд руб., увеличившись на 8% с начала года. На долгосрочные заимствования приходится 57% всего долга. Показатель долговой нагрузки чистый долг/EBITDA составил 4,3x, что выше среднего по рынку, но вполне приемлемо для отрасли. 90% долга Русгидро номинировано в рублях. Напомню, что в апреле компания разместила рублевые облигации серии 09 номинальной стоимостью 1 000 рублей объемом 10 млрд руб., со ставкой купона 12,75% годовых. В июне ВТБ открыл для компании кредитную линию на 30 млрд руб. сроком на пять лет. За 1-е полугодие компания отразила 23,15 млрд руб. денежных средств от операционной деятельности, что на 3% выше прошлогоднего результата. Прирост обусловлен главным образом снижением изменений оборотного капитала практически вдвое — с 19,3 млрд руб. в 1-м полугодии 2014-го до 10,1 млрд руб. в том же периоде текущего года. Капитальные затраты Русгидро составили 39 млрд руб., что привело к отрицательному FCF в размере 15,85 млрд руб. Одним из приоритетных направлений инвестиционной программы Русгидро на текущий год стали дорогие проекты по строительству станций на Дальнем Востоке, а также новые проекты, которые планируется реализовать совместно с Китаем. Крупная инвестиционная программа запланирована вплоть до 2020 года. Это означает, что тенденция к генерированию отрицательных денежных потоков продолжится, а это напрямую влияет на оценку стоимости компании. Инвестиционная оценка Сравнение по мультипликаторам говорит о том, что Русгидро торгуется с 37%-м дисконтом по сравнению с другими компаниями, представленными в выборке. Если сравнивать эмитента с эффективным отечественным конкурентом Э.ОН Россия, то недооцененность Русгидро составляет только 4%. Несмотря выявленный дисконт, необходимо учитывать уже упомянутую выше крупную инвестиционную программу Русгидро, которая негативно влияет на свободные денежные потоки компании и на оценку ее стоимости. К тому же в последней отчетности отразилось снижение рентабельности бизнеса. Отрицательную динамику продемонстрировали и операционные показатели компании. Позитивными для Русгидро факторами остается лидерство в российской электроэнергетике и отсутствие сильной конкуренции в секторе гидроэлектроэнергетики. Это частично объясняется госрегулированием отрасли посредством установления тарифов. Низкая конкуренция обусловливает и недостаточную эффективность всего сектора, так как компании не стремятся снижать расходы. Низкие показатели маржинальности в данной отрасли также подтверждают отсутствие эффективной конкуренции. Еще одним положительным моментом для компании можно назвать очень устойчивый спрос на электроэнергию. С каждым годом тарифы на электроэнергию индексируются, что дает органичный прирост выручки. Напомню, что Русгидро контролируется государством и ежегодно получает субсидии. В 1-м полугодии объем господдержки составил 5,5 млрд. руб. Компании довольно легко привлекать новые заимствования от банков, к примеру от ВТБ, так как конечным бенефициаром является государство, которое выступает в качестве гаранта. Учитывая сравнительную оценку, финансовые и операционные показатели и прочие факторы, я предлагаю инвесторам держать акции Русгидро.

Фатальная ошибка А. Шадрина

- 13 сентября 2015, 09:28

- |

а по факту что он делает является спекуляцией...

К сожалению многие даже не представляют себе, что такое инвестирование!

Инвестирование это вложение средств в компанию

на начальном этапе её развития — startup company

или в компанию которая имеет большой потенциал сбыта в будущем

своей продукции на рынке...

Это как с семени вырастит дерево...

Минимальная цикличность на рынке составляет 5 лет,

это означает что инвестирование производится не менее чем на 5 лет!

Классический пример инвестирования на нашем рынке Новатэк, Магнит

Цель по Новатэк

Когда в России отменят монопольное право Газпрома экспортировать газ

котировки мин 50 сейчас 630 рост в 12 раз

Цель по Магнит

Когда в России закончится девальвация рубля

котировки мин 600 сейчас 11000

( Читать дальше )

Тема дня # 31. Навес в электроэнергетике

- 07 сентября 2015, 12:46

- |

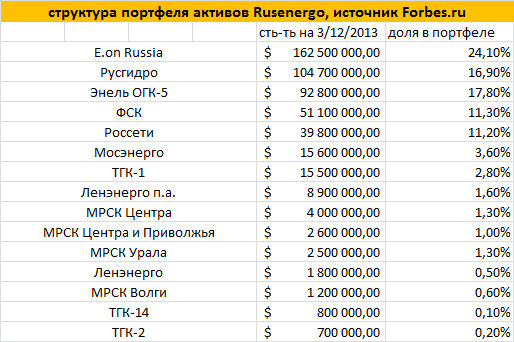

в октябре 2014 года ВТБ подаёт иск к Rusenergo Fund Ltd. Исковые требования составили 64,3 млрд рублей. Это уже часть от общей задолженности фонда перед ВТБ. На конец 2013 года сумма долга составляла 70,4 млрд (часть было списано). ВТБ в апреле 2015 года суд выигрывает и судом принимается решение о взыскании с Rusenergo Fund Limited 60 млрд руб. и об изъятии акций фонда в пользу ВТБ с целтью погашения кредита. Вот только стоимость акций уже не $502 млн как было на конец 2013 года, а всего лишь 15 млрд рублей

Рисунок активы фонда Rusenergo

ВТБ пытается продать акции энергокомпаний, полученные в счет невозвращенных кредитов от Rusenergo Fund. Продать активы будет сложно: банк по решению суда выставил их на аукцион на Московской бирже единым лотом, а цена установлена 15 млрд руб.— столько стоили эти доли в сентябре 2014 года.

( Читать дальше )

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 27 июля 2015, 12:14

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 15 июля 2015, 10:43

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 08 июля 2015, 10:23

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 06 июля 2015, 14:43

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Будни №11

- 20 мая 2015, 04:46

- |

USDRUB- Рубль продолжает укреплятся, на этой паре не видно, из-за сильнейшего скачка доллара(с ним такое редко бывает). Т.е, грубо говоря рубль сегодня укрепился. Просто доллар укрепился еще больше. Только для доллара это аномалия которая долго длится не будет, а у рубля это давняя тенденция. Так что в целом пара вниз. Хотя есть одно но: ее может развернуть нефть. Если нефть продолжит падать, рубль развернется. Кстати можно будет брать негосударственных и ненефтяных экспортеров. По графику пара смотрит вниз.

Завтра думаю пара вниз.

ММВБ- Вроде как корректируется, но 1650 нехилая поддержка. Не помню писал ли я что график по ней плачет, но в общем вот поцеловали. Поцеловать ее и пробить ее две разные вещи.

Сложно сказать, но все-же я думаю что завтра скорее вверх. К тому-же ощущение что на рынке такие пессимистичные настроения… То что надо для роста.

Завтра думаю вверх)

Русгидро- выглядит плохо, выглядит вниз. Хуже индекса. Боюсь придется сдать в убыток, хорошо что выше сдал половину.

Думаю завтра вниз.

( Читать дальше )

Русгидро

- 08 мая 2015, 11:23

- |

Вот уже месяц как рубль ведет себя более менее уверенно по отношению к $. Даже складывается впечатление, что он ( RUB ) в последнее время не очень сильно зависит от колебаний цены на нефть. На фоне такой стабилизации может возникнуть интерес к неэкспортноориен-мым компаниям (…, энергетике:…,… Русгидро,… ). Короче, есть идея роста бумаги на 0.72 — 0.77. Отмена прогноза 0.575 .

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал