русагро

Рынок с настороженностью отнесется к идее приобретения Русагро "Солнечных продуктов" - Атон

- 13 ноября 2018, 13:14

- |

«Русагро» приобретает права на покупку контрольного пакета акций компании Quartlink Holding Limited, владеющей холдингом «Солнечные продукты», говорится в сообщении компании.Финансовые результаты «Русагро» за 3К18 позитивны. Выручка Группы оказалась на 4% выше консенсуса, на фоне улучшения макроэкономической конъюнктуры и роста цен на сельскохозяйственную продукцию.

Кроме того, несмотря на существенное влияние переоценки, скорректированная на нее валовая прибыль также продемонстрировала бы достойный рост примерно на 29% г/г. Хотя рынок может с настороженностью отнестись к идее приобретения «Солнечных продуктов» из-за высокой долговой нагрузки, мы считаем, что топ-менеджмент обозначил свое пристальное внимание к этому вопросу и проводит тщательную проверку данного актива.АТОН

- комментировать

- Комментарии ( 0 )

Объем SPO Русагро может соответствовать сумме, которую компания заплатила за Солнечные продукты - Промсвязьбанк

- 13 ноября 2018, 13:01

- |

Группа Русагро (Ros Agro plc) может провести SPO в ближайшие два года на фоне высоких цен на сельхозпродукцию, восстановления цен на сахар и перспектив покупки холдинга Солнечные продукты. «Мы планируем провести SPO в ближайшие два года», — заявил гендиректор Русагро Максим Басов на телефонной конференции в понедельник. По его словам, весной следующего года Русагро планирует встретиться с инвесторами в рамках «большого road show», чтобы протестировать рынок и оценить перспективы SPO.

Текущая рыночная стоимость Русагро составляет 1,4 млрд долл. (94,7 млрд руб.). Объем SPO может соответствовать сумме, которую компания заплатила за Солнечные продукты. Сумму сделки компания не раскрывает.Промсвязьбанк

Русагро. Конференц колл 3 квартал 2018. Основные положения

- 12 ноября 2018, 20:03

- |

Русагро. Конференц колл 3 квартал 2018. Основные положения

1. Цена на корм растёт, cash cost на кг выращенного мяса вырос с 50-55 руб за кг до 60-65 руб за кг.

2. Менеджмент ждет, что цена на мясо будет расти быстрее чем cash cost, так что прибыльность по мясу пока улучшается.

3. Басов ждет, что цена на сахар будет в этом году не ниже 36,5 руб за кг. Это +30% к прошлому году. Хорошо для финансов.

4. Объем прогноза инвестиций понижен с 25-30 млрд до 21-22 млрд. Прогноз понижен из-за отставания ввода в строй мясорубок в Тамбове и на Дальнем Востоке на 3-6 месяцев.

5. Мясорубка на ДВ судя по всему будет запущена не раньше 2020 года.

6. Главный негатив — Русагро облизывается на кучу разных активов типа «Солнечных продуктов» с долгом под 40 млрд руб. Чтобы купить это, Русагро может провести допэмиссию в 2019-2020 годах.

Динамика акций сегодня

smart-lab.ru/forum/AGRO

Русагро - планирует стать одним из крупнейших производителей сыра и молока в России

- 12 ноября 2018, 20:00

- |

Гендиректор «Русагро» Максим Басов в ходе телефонной конференции:

«На уровне совета директоров мы решили начать инвестировать в сырную и молочную продукцию для российского, китайского и, возможно, японского рынков. Мы считаем, что эта индустрия из-за недостатка консолидации серьезно зависима от импорта, и российские условия благоприятны для инвестиций в эту сферу. Мы считаем, что сможем выстроить большой бизнес, и мы планируем стать одним из крупнейших производителей в России»

«Компания „Алев“ имеет два объекта, один — в Самарской области, второй — в Ульяновской области.… Когда процедура банкротства будет завершена, мы планируем купить один или два производственных объекта компании „Алев“. На базе этой компании мы планируем построить наше производство и бизнес в европейской части России»

( Читать дальше )

Русагро - долг "Солнечных продуктов" превышает 40 млрд руб

- 12 ноября 2018, 17:38

- |

Басов:

«Мы подписали опционное соглашение для приобретения 85% этой компании. Причина, по которой мы еще не купили эту компанию — стоимость этого актива на данный момент неясна, она отрицательна. Долг компании превышает 40 миллиардов рублей, что слишком много даже для такой большой компании. В настоящий момент мы работаем с кредиторами для реструктуризации долга»«Только после реструктуризации долга стоимость капитала компании станет положительной»

Мы профинансируем эту сделку с помощью долга, и мы договорились с одним из банков для финансирования"

https://emitent.1prime.ru/News/NewsView.aspx?GUID={D8B07EBD-AEDB-4E53-80A3-7D99BECD3A41}

Русагро - в 2019-2020 гг может изучить рынок для возможного SPO

- 12 ноября 2018, 17:34

- |

гендиректор «Русагро» Максим Басов, в ходе телефонной конференции:

«Если мы совершим эту сделку (по приобретению „Солнечных продуктов“ — ред.) и если мы решим продолжить возможные приобретения, которые мы рассматриваем, как и инвестиционные проекты, тогда, возможно, мы можем протестировать рынок для SPO в следующем году или через год»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={515604F0-5DA1-4D8B-978A-AB3BAB76A98E}

Русагро отчет 3 кв. 2018 МСФО Выручка +13.51% Прибыль +119.26%

- 12 ноября 2018, 11:26

- |

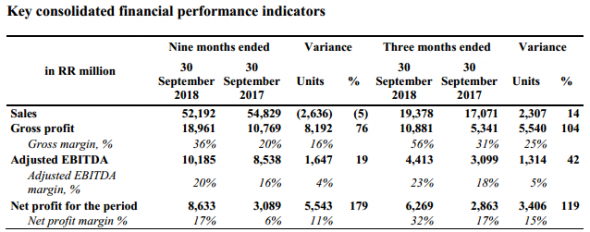

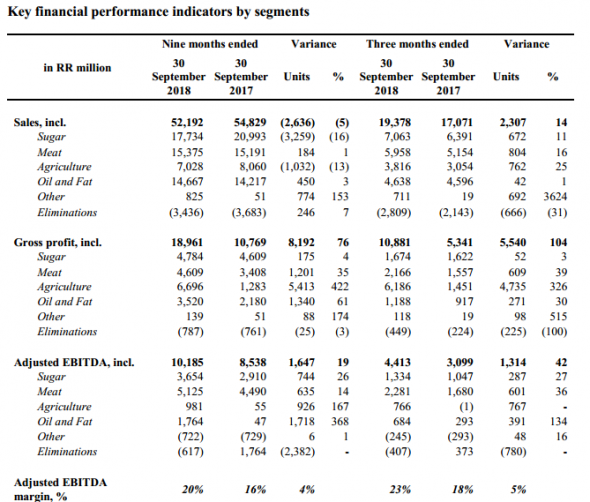

Компания Группа Компаний Русагро в 3 квартале 2018 года получила Чистую Прибыль по МСФО в размере 6.3 млрд рублей, что на 119.26% больше, чем в 3 квартале 2017 года.

Выручка увеличилась на 13.51%, по сравнению с 3 кварталом 2017 года.

| 3 кв. 2018 | 3 кв. 2017 | % | LTM | LTM 2017 | % | |

| Выручка, млрд руб | 19.38 | 17.07 | +13.51 | 76.42 | 83.5 | -8.47 |

| Прибыль, млрд руб | 6.3 | 2.87 | +119.26 | 11.06 | 5.65 | +95.82 |

Выручка и прибыль по кварталам МСФО

( Читать дальше )

ROS AGRO PLC (Русагро) - Отчет 9 мес 2018г

- 12 ноября 2018, 10:59

- |

27 333 333 акций

1 акция = 5 гдр

Free-float 20,8%

www.rusagrogroup.ru/ru/investoram/akcii/

Капитализация на 12.11.2018г: 95,667 млрд руб

Общий долг на 31.12.2015г: 59,343 млрд руб

Общий долг на 31.12.2016г: 59,653 млрд руб

Общий долг на 31.12.2017г: 64,682 млрд руб

Общий долг на 30.06.2018г: 66,854 млрд руб

Общий долг на 30.09.2018г: 74,164 млрд руб

Выручка 2015г: 72,439 млрд руб

Выручка 9 мес 2016г: 55,588 млрд руб

Выручка 2016г: 84,257 млрд руб

Выручка 6 мес 2017г: 37,758 млрд руб

Выручка 9 мес 2017г: 54,829 млрд руб

Выручка 2017г: 79,058 млрд руб

Выручка 6 мес 2018г: 32,815 млрд руб

Выручка 9 мес 2018г: 52,192 млрд руб

Валовая прибыль 2015г: 31,433 млрд руб

Валовая прибыль 9 мес 2016г: 19,014 млрд руб

Валовая прибыль 2016г: 25,725 млрд руб

Валовая прибыль 6 мес 2017г: 5,428 млрд руб

Валовая прибыль 9 мес 2017г: 10,769 млрд руб

Валовая прибыль 2017г: 17,955 млрд руб

( Читать дальше )

Русагро показал хорошие финансовые результаты по итогам 3 квартала - Промсвязьбанк

- 12 ноября 2018, 10:59

- |

Группа Русагро в III квартале 2018 года увеличила чистую прибыль по МСФО в 2,2 раза (на 119%) по сравнению с III кварталом 2017 года, до 6,269 млрд рублей. EBITDA выросла на 42%, до 4,413 млрд рублей. Рентабельность этого показателя составила 23% против 18% годом ранее, сообщила компания. Выручка Русагро увеличилась на 14%, до 19,378 млрд рублей.

Русагро показал хорошие финансовые результаты по итогам 3 кв. EBITDA компании росла опережающими темпами по сравнению с выручкой и это позитивно отразилось на марже. Такая динамика связана с ростом цен на с/х продукцию, это сегмент бизнеса компании был одним из основных драйверов увеличения показателя Русагро.Промсвязьбанк

Русагро - чистая прибыль за 9 мес по МСФО выросла на 179% г/г

- 12 ноября 2018, 10:12

- |

— Объем продаж составил 52,192 млн рублей (878 млн долларов США), сокращение на 2,636 млн. рублей по сравнению с 9М 2017;

— Скорректированный показатель EBITDA составил 10,185 млн рублей (171 млн долларов США), увеличившись на 1,647 млн рублей по сравнению с 9 млн 2017;

— Скорректированная маржа EBITDA увеличилась с 16% за 9 месяцев 2017 года до 20% за 9 месяцев 2018 года;

— Чистая прибыль за период составила 8 633 млн рублей (145 млн долларов США);

— Чистая долговая позиция по состоянию на 30 сентября 2018 года составил 15,102 млн рублей миллионный);

— Чистый долг / Скорректированная EBITDA (LTM) по состоянию на 30 сентября 2018 года было 0.97 x.

https://www.rusagrogroup.ru/fileadmin/files/reports/en/pdf/1118_Press_release_3Q_2018_v2.pdf

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал