роделен облигации

Роделен ЛК-001Р-02 === Выплата купона

- 01 ноября 2019, 17:50

- |

Эмитент: ЗАО ЛК "Роделен" (Фин.сервис — Лизинг)

Облигация: Роделен ЛК-001Р-02

ISIN: RU000A100W29

Сумма: 9,86 рублей на лист

Дата фиксации права: 01.11.2019

Дата сообщения: 01.11.2019

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37615

- комментировать

- Комментарии ( 0 )

Беседа с Денисом Левицким, гендиректором ЗАО ЛК "Роделен"

- 30 октября 2019, 18:22

- |

( Читать дальше )

Почему Роделен со ставкой купона 12%, скорее всего, даст очищенную от налогов доходность в районе 14%

- 14 октября 2019, 14:14

- |

Размещение второго выпуска облигаций ЗАО ЛК «Роделен» (300 млн.р., 3 года до погашения с амортизацией с 7 месяца, купон 12,0% годовых, выплата ежемесячно) перешагивает экватор. Завершение – следующая неделя или чуть позже. Темп — самый быстрый среди лизингодателей в этом году (речь о секторе ВДО).

Скептики скажут, что купон в 12% не особенно интересен для вложений. Не соглашусь. Даже после уплаты НДФЛ с купона, и без лукавого реинвестирования купона эти облигации, скорее всего, дадут доходность выше 14% годовых в перспективе полугода.

Обоснование? Взгляните на диаграмму. Это доходность первого выпуска облигаций ЛК «Роделен», размещенных в январе. Тогда купон был 12,5%. А доходность с учетом роста тела достигала почти 15% годовых (уже после уплаты НДФЛ с купона). На подобных сделках, используя весьма невысокие купоны, мы более-менее спокойно извлекаем из своих облигационных портфелей 15% годовых и более. «Думайте сами, решайте сами.»

( Читать дальше )

Старт размещения облигаций ЗАО ЛК "Роделен" (300 млн.р., 12,0%, 3 года). Финсостояние компании

- 02 октября 2019, 08:25

- |

Немного ретроспективы.

Сегодня стартует размещение облигаций ЗАО ЛК «Роделен». Это второй выпуск эмитента, номинальным размером 300 млн.р., с купоном 12,0% (доходность к погашению 12,75%) и сроком до погашения 3 года (погашение амортизируемое, с 7 месяца обращения).

Я познакомился с гендиректом «Роделена» Денисом Левицким полтора года назад. Компания находится в Санкт-Петербурге, и не удивительно, что познакомила нас Елена Семыкина, директор Северо-Западного филиала Московской биржи. Биржа обычно занимает нейтральную позицию по отношению к эмитенту. Но в данном случае поддержка и уважение со стороны биржевиков чувствовались и проявлялись.

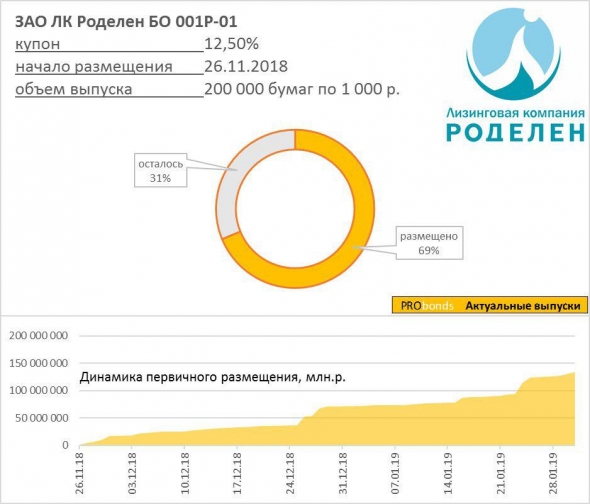

«Роделен» стал самым крупным из лизингодателей, с которыми я на тот момент работал («ПР-Лизинг» обогнал «Роделен» уже в 2019 году). Требование к умеренной ставке купона (12,5%) можно было понять. Однако выход на дебютное размещение состоялся 28 ноября 2018 года. Американский рынок к тому времени упал на 10%, доллар вырос с весны на 10 рублей. Дальше было хуже. И все-таки мы рискнули. И не ошиблись. Выпуск объемом 200 млн.р. разместился за 2 месяца, причем половину купили инвесторы из Санкт-Петербурга. Которые, судя по всему, Дениса Левицкого, так или иначе, знали или видели.

( Читать дальше )

Открыта книга заявок на участие в размещении облигаций ЗАО ЛК Роделен (300 млн.р., купон 12,0%, срок обращения 3 года)

- 26 сентября 2019, 16:10

- |

2 октября стартует размещение второго выпуска облигаций ЗАО ЛК «Роделен»

Параметры выпуска ЗАО ЛК Роделен БО 001P-02 :

Размер выпуска: 300 млн.р

Купон: 12,00% годовых, выплата ежемесячно

Срок до погашения: 3 года, амортизация начиная с 7 месяца обращения

Андеррайтер: ПАО «Бест Эффортс Банк»

Организатор размещения: ООО «Иволга Капитал»

Заявку Вы можете направить по адресу: info@ivolgacap.com

Или по телефону: +7 495 748 61 07

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

ЛК Роделен заходит на второй облигационный круг

- 24 сентября 2019, 13:25

- |

Анонсирован второй выпуск облигаций объемом 300 млн.р., с купоном 12,00%

Анонсирован второй выпуск облигаций объемом 300 млн.р., с купоном 12,00%На 2 октября намечен старт размещения второго выпуска облигаций ЗАО ЛК «Роделен».

Предварительные параметры выпуска:

— Размер выпуска: 300 млн.р. (300 тыс. бумаг номиналом 1 000 р.)

— Купон: 12,00% годовых (YTM 12,75%), ежемесячно

— Срок до погашения: 3 года, линейная амортизация с 7 месяца обращения

— Андеррайтер: ПАО «Бест Эффортс Банк»

— Организатор: ООО «Иволга Капитал»

Краткая презентация ЗАО ЛК «Роделен» — прилагается: https://www.probonds.ru/posts/76-lk-rodelen-zahodit-na-vtoroi-obligacionnyi-krug.html.

Кроме того, небольшой материал от «Делового Петербурга». Интересен он тем, что предлагает ряд экспертных точек зрения по отношению к «Роделену» как бизнесу и эмитенту. Эксперты, надо сказать, к «Роделену» благосклонны.

( Читать дальше )

ЛК Роделен (облигации на 200 млн.р., купон 12,5%) отчиталась о результатах первого квартала 2019 года

- 23 апреля 2019, 18:19

- |

Уверен, облигационный рынок помогает эмитентам масштабировать и развивать бизнес. И развитие в нашем случае – это не только рост выручки и финрезультата. Это новый уровень прозрачности и цивилизованности. Открытый рынок – сложный способ привлечения финансовых ресурсов. Но те, кто прошел путь от решения о выпуске облигаций до успешного размещения, уже уважаемые люди!

У ЛК Роделен (первый выпуск облигаций номинальным объемом 200 млн.р., с купоном 12,5%) еще и динамика бизнеса хорошо читается. И это здорово! Мне приятно работать с такими компаниями и людьми! Инвесторы, со своей стороны, могут удовлетворенно наблюдать за целевым использованием собственных вложений.

И, знаете, наслушавшись кривотолков о том, что занимаюсь выводом небольших компаний на биржу, и это всё это непременно «рога и копыта», с радостью привожу релиз Роделена. И здорово, что таких имен становится больше.

______________

«Совсем недавно мы отчитались по итогам 2018 года, но не будем забывать, что закончился первый квартал 2019 года! И лизинговой компании Роделен есть чем порадовать инвесторов и всех тех, кто следит за динамикой развития компании.

В первом квартале 2019 года было заключено 25 новых договоров лизинга, со средним сроком 30 мес., на общую сумму 811,26 млн.р. Прирост составил +33% по сравнению с аналогичным периодом 2018г. – 608,71млн.р.

Объем нового бизнеса составил 533,06 млн.р. против 482,45 млн.р. годом ранее за аналогичный период (+10%).

Остаток лизинговых платежей по состоянию на 01.04.2019 составляет 1 717,75 млн.р. Прирост за первый квартал 2019 составил +22%

( Читать дальше )

ЛК Роделен. Контракт с Леноблводоканалом. 2 месяца спустя

- 05 марта 2019, 13:28

- |

15 января я публиковал пост о том, что ЛК «Роделен» (эмитент 200-миллионного выпуска облигаций, купон 12,5%) выиграла крупный тендер на поставку техники «Леноблводоканалу». Цена всего договора 536 млн.р. Благодаря этому контракту компания вплотную приблизилась к ТОП-50 лизингодателей страны.

Ссылка на пост: t.me/probonds/787

Подписчики PRObonds задали вопрос, как развивается судьба контракта?

Актуальный комментарий гендиректора «Роделена» Дениса Левицкого:

«По сделке с Леноблводоканалом. Отгрузка имущества идет полным ходом. На сегодня отгружено более 30%. По плану отгрузка должна завершиться до конца апреля. Как никак, почти 100 единиц техники. Хотя, думаю, мы справимся раньше… При этом лизинговые платежи уже поступают. За февраль получены денежные средства в полном объеме»

Динамика размещения облигаций АгроЭлиты и ЛК Роделен

- 01 февраля 2019, 15:05

- |

Наверно, после размещения промежуточной отчетности (мы ее выложили в этом канале вчера), уверенной и положительной отчетности (выручка, прибыль эмитента и поручителей выросли, долг снизился), спрос на облигации АгроЭлиты вырос. По состоянию на 11-30 мск сегодня, продано 361 500 бумаг из 400 000, или 90%. Так что с очень высокой вероятностью, до конца следующей недели это не маленькое размещение будет завершено.

( Читать дальше )

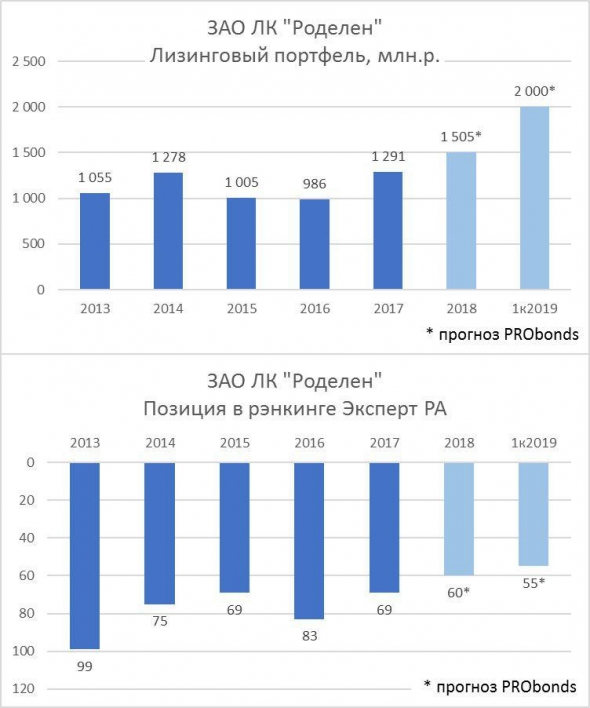

ЗАО ЛК «Роделен». Подводим итоги и делаем предположения

- 31 января 2019, 12:01

- |

«Роделен», г.Санкт-Петербург — наиболее крупная лизинговая компания, облигации которой находятся в наших портфелях (сейчас они занимают 10% капитала). Ставка купона – 12,5%, что обеспечивает эффективную доходность, при реинвестировании купона, на уровне 13,1%. Окончательное погашение – ноябрь 2022 года, при дюрации всего 1,5-2 года, поскольку погашается облигация равномерно, с первого месяца обращения.

Динамика лизингового портфеля (включая наши прогнозы, основанные на доступной информации об уже открытых или предполагаемых новых контрактах) выглядит уверенно. Учитывая, что «Роделен» накапливает и использует собственный капитал (состоит в основном из нераспределенной прибыли) для финансирования лизингового портфеля, учитывая невысокую и регулируемую просрочку (до 4% от величины портфеля), а также спокойные темпы роста бизнеса, к эмитенту мы относимся благосклонно.

Облигации «Роделена» в портфелях удерживаем и готовы накапливать.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал