риск

СТОИТЬ ЛИ БРАТЬ НЕТФЛИКС В ДАННЫЙ МОМЕНТ ?!

- 18 июля 2020, 15:02

- |

ОБЗОР АКЦИИ «NETFLIX”📽📺

Компания Netflix известна одним из наиболее популярных в сети Интернет онлайновых кинотеатров. Кроме возможности подключения к интернет-кинотеатру, клиенты компании могут взять в прокат фильмы и сериалы, записанные на DVD или Blue-ray носителях.

Интернет – кинотеатр Netflix использует новейшую технологию потокового видео. За счет применения удачной финансовой модели компания активно наращивает объем предоставляемых услуг, как на американском рынке, так и в других странах мира.

Целевая стоимость акции 440💵

Финансовые потоки:💸

Q1 20 Доход:

Выручка: 5,77 миллиарда долларов (5,70 миллиарда долларов)

EPS: $ 1,57 (есть $ 1,61)

Потоковое платное сетевое изменение: + 15,8M (est + 8,47M)

Q2 Global Streaming Платные сетевые дополнения: 7,5 млн

— Ожидание: Q2 Rev: $ 6,05 млрд.

-Факт:Q2 EPS: $ 1,81

Q2 20 Доходы Результаты Часть 1:

— EPS: $ 1,59 (оценка: $ 1,82)

— Выручка: 6,15 млрд долларов (оценка: 6,08 млрд долларов)

— Q2 Потоковое платное сетевое изменение: + 10,1 млн. (Оценка: + 8,20 млн.)

Q2 20 Доходы Результаты Часть 2:

— ожидание: Q3 Rev $ 6,33 млрд. (Оценка: 6,41 млрд. Долл. США)

— ожидание 3-й квартал EPS $ 2,09 (оценка: $ 2,01)

-Факт: за 3-е потоковое платное сетевое изменение: + 2,50 млн. (Оценка + 5,12 млн.)

ДИВИДЕНДЫ:

Дивиденды отсутствуют, НО Ранее, летом 2015 года, инвесторы, в качестве дивидендов, получили новые ценные бумаги, которые были выпущены в счет дополнительной эмиссии.

Основной доход акционеры получают за счет того, что стоимость акций Netflix на бирже растет. 📈

В этом году стоимость акций Netflix, поднявшись на 62%, показала результаты лучше, чем в целом согласно индексу S&P 500, упав 0% с начала года.

НОВОСТИ:

« Компания FNFLX предупреждает, что «во втором полугодии количество платных чистых прибылей будет снижаться из года в год, поскольку наши высокие показатели в первом полугодии, вероятно, увеличили некоторый спрос во втором полугодии».

В первой половине 2020 года Netflix добавила 26 миллионов платных субтитров, почти равных 28 миллионам за весь 2019 год.

NFLX предупреждает о резком замедлении H2: «рост замедляется, поскольку потребители переживают первоначальный шок Covid. Наши платные чистые дополнения за июнь также включали подписки, которые мы отменили для небольшого процента пользователей, которые недавно не пользовались сервисом»

Вывод: в настоящее время акция переоценена, по мере снятия ограничений из-за коронавируса будет снижаться число зрителей Netflix. Люди начнут ходить в кинотеатры. После снятия карантина инвесторы, вероятно, уже не смогут получить высокий прирост капитала с помощью увеличения стоимости акции😏 на данном этапе наблюдаю, при снижении стоимости акции рассматриваю покупку в среднесрочный период.

Уровень поддержки: 454 415.59 377 322.5 252.8

Уровень сопротивления: 501.57 578.4

- комментировать

- ★1

- Комментарии ( 0 )

Инвестор и риск: 3 фактора, которые надо учесть, создавая портфель

- 17 июля 2020, 13:19

- |

Высокая доходность обычно связана с более высоким риском. Например, рынок акций в среднем выгоднее облигаций, но рискованнее, а облигации выгоднее и рискованнее вкладов. Если вы видите большую доходность без риска, то, вероятно, что-то не учитываете.

Важно, чтобы уровень риска портфеля был приемлемым. Колебания цен и просадки стоимости портфеля не должны беспокоить инвестора и не должны помешать ему достичь цели в нужное время.

Какой риск приемлем, зависит от риск-профиля инвестора. Он складывается из способности и желания рисковать в надежде на повышенную доходность, а еще надо учесть потребность в риске.

Рассказываем, в чем разница между этими понятиями и как они влияют на формирование портфеля.

Способность рисковать

Может ли инвестор рисковать, зависит от четырех факторов. Это горизонт инвестирования, стабильность доходов, потребность в деньгах и наличие запасного плана.

Горизонт инвестирования показывает, как долго инвестор планирует держать портфель. Чем больше времени в запасе, тем больше возможностей переждать падение рынка акций и тем больше вероятность, что рынок акций в итоге даст большую доходность, чем облигации или вклады.

( Читать дальше )

Доходности и Риски в текущей обстановке (рассуждения)

- 13 июля 2020, 09:21

- |

Интересно ваше мнение и размышления.

Как по вашему что сейчас выгоднее/разумнее/безопаснее:

1) Вкладываться в индекс или сформировать максимально диверсифицированный портфель акций из всех секторов экономики или

2) Или выбрать для вложения несколько акций (4-6 пакетов), находящихся сейчас на низах, и надеяться на их рост в будущем или

3) Или же держать все наличке (рубли/доллары)?

И какой процент годовой доходности считается нормальным/приемлемый?

Если заработаешь +25% годовых....

- 12 июля 2020, 00:22

- |

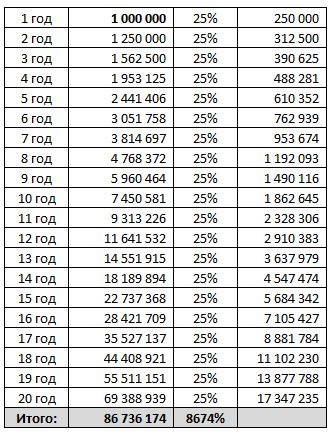

Если заработаешь +25% годовых....

Напоминаю, что 20% годовых в течении нескольких лет — это, по мнению опытных товарищей, отличный результат. А скромные 25% годовых в течении 20 лет сделают вот что:

Определись! Хочешь сделать 86 млн. или нет?

Что-что?.. Хочешь 86 млн за несколько лет?.. ааа… ну тогда конечно продолжай торговать!)))

В поисках стабильности

- 25 июня 2020, 21:24

- |

По началу, как и основное большинство, я стремился забрать с рынка столько процентов от депозита, что всякие трейдеры, которые брали свыше 1000% в год просто нервно курили бы в сторонке. После первых пару сотен торгов стало ясно, что так просто брать сумасшедшие проценты не выйдет. А кол-во трейдеров с огромным процентом дохода это исключения из правил, которые можно сосчитать на пальцах и в долгосрочной перспективе можно так же быстро слить. И тут мечты о богатой жизни пошатнулись. Со временем, с некоторым опытом и разумными мыслями, стало понятно, что брать с рынка от 0,1 до 2% в день это вполне себе хороший вариант, вполне себе реальная цифра. Необходимо и достаточно, таким словам должен отвечать доход.

Отдельно отмечу, что в стабильности большую роль играет риск, который сильно влияет на доход. Не идеальная точка входа, не количество возможного профита, а риск. А вот как соблюдать этот риск, это уже совершенно другая тема.

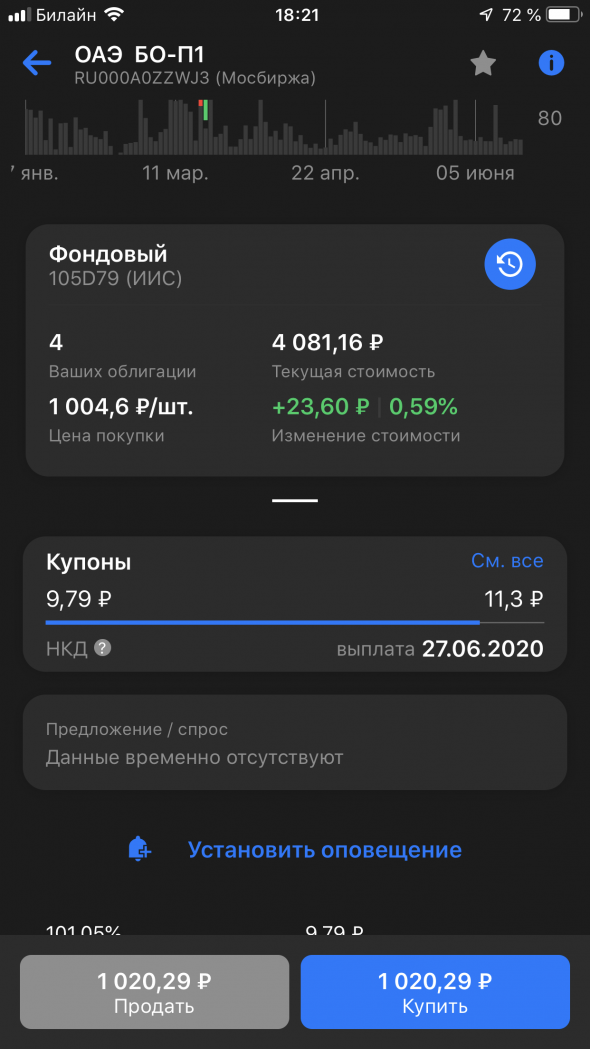

Высокодоходные облигации теперь недоступны неквалифицированным инвесторам

- 22 июня 2020, 21:25

- |

Сегодня Московская биржа ограничила доступ к облигациям из Сектора Повышенного инвестиционного риска.

Стаканы для таких облигаций пусты.

Придется общаться с брокером, посмотрим что скажут.

Обладателям облигаций Мясничего, ИС Петролеум, ОАЭ и разных лизингов можно озадачиваться что делать дальше.

Книга про то как человек с ограниченными возможностями стал богачем.

- 22 июня 2020, 01:08

- |

Рассказ - как он, практически инвалид с детства — смог сколотить состояние.

Читать интересно, но я думаю большинству не зайдет. Потому как это скорее повторение мантр успешной торговли.

Все знают — но как правило не действуют. В принципе можно сформулировать так

1. совершайте сделки

2. диверсифицируйте инструменты торговли

3. не рискуйте больше положенного — а кладет риска Ларри мало — 1% на сделку

4. покупайте дешево — продавайте дорого

5. ставьте стопы и не терпите убыток, не двигайте стопы.

Секретный секрет для опционщиков — покупайте опционы. (именно так и написал — про формулы тетов, шоулзов и греков всяких ни слова)

Мэтр описал интересный случай о том, как его подставил партнер.

В общем обычная книга для поучения неразумных гэмблеров.

В качестве руководства для торговли — мэтр рекомендует послушать песню «The Gambler»

Собственно слушайте.

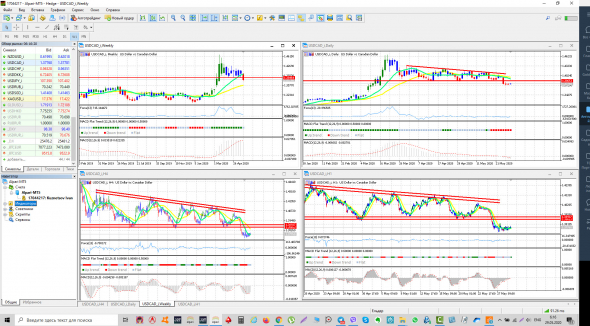

Хотите заработать денег (или потерять)? Ставьте ордер USD/CAD

- 29 мая 2020, 06:47

- |

Техническая картина интересная — пробой линии поддержки 1.3900. По нашей стратегии «4 экрана» все сигналы дают возможность входить в шорт позицию (ссылки и скриншоты, если разрешены будут добавим). Соотношение риск/доходность тоже хорошие — если получится войти по 1.3900 то стоп можно поставить на 1.4000, а потом в «безубыток» с целью 1,35000 (это примерно 1 к 4 по риск менеджменту). Ну и конечно не забываем, что максимальный риск на одной сделке не более 2% (суммарно за месяц 6% максимум по всем позициям).

Фундаментальное обоснование я писал в предыдущем посте. Много полезной информации взял из статьи по своей подписке в Уолл-Стрит Джоурнал.

ПС 1 Ну и конечно напоминаем, что риск есть не войти в позицию, потерять деньги войдя в позицию, а еще есть внебиржевой риск, когда не войдя в позицию потеряете все, если обанкротится брокер.

Поэтому инвестируем не больше того, что готовы потерять.

График на trading View www.tradingview.com/x/sryDEWVU/

График системы «4 экрана» prntscr.com/spsp3a

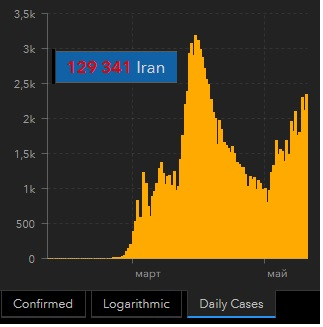

Вторая волна возможна

- 21 мая 2020, 20:12

- |

Вторая волна ковида, похоже, возможна (см. ниже график по Ирану на сегодня). Учитывайте это при формировании среднесрочных стратегий.

Всем успехов в торгах.

Золото-это отличный шанс для краткосрочной торговли в канале?

- 21 мая 2020, 05:53

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал