рецессия в сша

В ожидании рецессии

- 26 декабря 2024, 13:59

- |

Возьмите текущее значение среднего уровня безработицы за 3 месяца, вычтите минимальный показатель за 12 месяцев, и если разница составит 0,30 процентного пункта или больше, то вероятна рецессия.

Эдвард Маккелви, старший экономист Goldman Sachs, создал этот индикатор.

Проблема с индикатором заключается в том, что он имеет много ложных срабатываний.

Другой экономист предлагает более высокий порог срабатывания. Если мы используем порог срабатывания 0,4, количество ложных срабатываний с 1953 года сократится с пяти до двух.

В любом варианте текущее значение в 0,54 и уже 6 месяцев подряд индекс находится на уровне выше 0,4.

Возможно ли рецессия?

Потом в рецессии будут обвинять остановку работы правительства, которая обычно забирает 1% ВВП и слишком медленную реакцию ФРС, которая вообще зажата между растущей инфляцией и ростом безработицы.

“Убери эти 3 популярных акции из своего портфеля или потеряешь деньги”

- комментировать

- 292

- Комментарии ( 0 )

Вероятность спада рынка акций продолжает быстро расти

- 18 ноября 2024, 13:55

- |

Согласно любимому индикатору Уоррена Баффета, вероятная доходность от акций продолжает падать и в наиболее вероятном сценарии близка к нулю.

В то время как гарантированная доходность от облигаций продолжает расти и делает рынок облигаций всё более перспективным.

Хотя это прогноз по средней доходности на следующие 10 лет и не нужно его так внимательно рассматривать при горизонте инвестирования в несколько месяцев, но он очень важен для понимания того, что стоит делать инвестиционным банкам и крупным фондам прямо сейчас.

Мы очень близки к тому моменту, когда стоит начать продавать акции пакетами. Да что значит близки, начните делать это прямо сейчас!

Продайте достаточно самых убыточных акций, это улучшит вашу налогооблагаемую базу, продайте достаточно самых лучших акций по доходности. Уделите время ротации вашего портфеля, оно явно настало и настало прямо сейчас.

Между Инфляцией и Стагнацией

- 22 октября 2024, 15:10

- |

Независимо от того, куда мы направим взгляд, увидим нестабильные экономические модели: США полагаются на рост, вызванный долгами, Китай пытается оживить исчерпанные схемы роста, а Европа сталкивается с медленной и мучительной стагнацией. Россия также не является тихой гаванью и обладает существенными специфическими рисками.

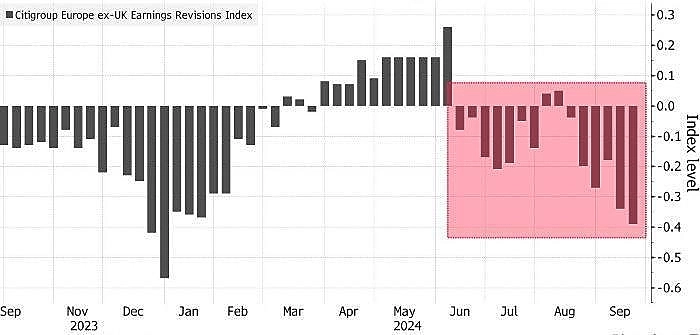

Европа: медленная стагнация

Профессиональные прогнозисты Европейского центрального банка ожидают, что пятилетний рост ВВП в Европе составит всего 1,3% — самый низкий уровень в истории. Перед Великим финансовым кризисом этот показатель стабильно превышал 2% в реальном выражении.

( Читать дальше )

Почему начался обратный отсчет до рецессии в США (перевод с elliottwave com)

- 18 октября 2024, 11:22

- |

Обратный отсчет до рецессии/депрессии теперь «официально» идет. Впервые с 5 июля 2022 года кривая доходности 2-летних и 10-летних казначейских облигаций США «перестала инвертироваться», как показано на графике ниже.

Обратный отсчет до рецессии/депрессии теперь «официально» идет. Впервые с 5 июля 2022 года кривая доходности 2-летних и 10-летних казначейских облигаций США «перестала инвертироваться», как показано на графике ниже.( Читать дальше )

США. Сентябрь 2024. Безработица. Рецессия. Индикатор Сахм, NASDAQ, S&P 500.

- 04 октября 2024, 16:58

- |

#SnP #NASDAQ #рецессия

Уровень безработицы в США 04.10.2024 (сент) 15:30

Уровень безработицы в США 04.10.2024 (сент) составил 4,1% при прогнозе 4,2% и предыдущем уровне 4,2%.

Уровень безработицы определяет процент от общей рабочей силы, которая является безработной, но активно ищущей работу и готовых работать в США. Высокий процент свидетельствует о слабости на рынке труда. Низкий процент является позитивным показателем для рынка труда в США и следует воспринимать как положительный/бычий фактор для USD, NASDAQ, S&P 500.

Лучший из имеющихся индикаторов рецессии, известный как « Правило Сахма », гласит, что когда уровень безработицы повышается по крайней мере на 0,5% (или более) относительно минимального трехмесячного среднего значения за предыдущие 12 месяцев, то рецессия началась.

( Читать дальше )

Рецессия близко...

- 30 сентября 2024, 07:27

- |

Рецессия близко...

1) Немного аналитики от Американских финансовых домов.💪😏 Инвестиционные банки BlackRock и Goldman Sachs прогнозируют, что экономику Европы ждет сильное падение. Они ожидают долговой кризис и снижение производства из-за роста стоимости энергии.

2) Аналитика финансовых домов полностью совпадает с нашей аналитикой по поводу грядущей рецессии, за исключением того, что крупные инвестиционные банки не прогнозируют тайминг, когда произойдет кризис. Наш тайминг — до сентября 2025 года все должно произойти. Продолжаем готовиться.💪😊

Наш ТГ канал: t.me/+iHpNkfN3js02YmNi

Рецессия в США становится ближе! Спасет ли ФРС экономику? Как отреагирует Биткоин и криптовалюты?

- 24 сентября 2024, 17:27

- |

Похоже началось! Кризис к нам приходит! 📉👻

- 18 сентября 2024, 22:55

- |

ФРС США сегодня впервые с 2020 года снизила ставку на 0,5%. Это говорит о том, что уже даже ФРС признает проблемы в экономике. А исторически начало цикла снижения ставок вкупе с началом роста безработицы (что мы сейчас и наблюдаем) — это сильный сигнал грядущего кризиса в США и падения рынков. Теперь оба эти индикатора сходятся. Пора валить из американских акций, из российских пожалуй тоже. Благо такое турбулентное время — это хлебные периоды для нашей алгоритмической стратегии, которая зарабатывает на волатильности, как на росте, так и на падении рынков.

Мой телеграм-канал: @alfa_quant

Алгоритмическая стратегия на комоне: https://www.comon.ru/strategies/109402/

Заседание ФРС. Признаки рецессии в США.

- 18 сентября 2024, 18:31

- |

Заседание ФРС. Признаки рецессии в США.

1) Ну и главной изюминкой завершения нашего сегодняшнего дня будет заседание ФРС, с последующими заявлениями Джерома Пауэлла. Завтра экспирация многострадальных золотых путов Кречетова. Будет поставлена финальная точка в этом грандиозном провале.

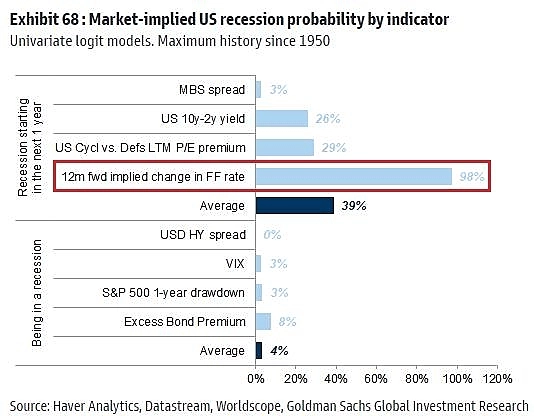

2) Ожидается, что ставку понизят на 0,25%. Смотрим на прикрепленную картинку из западной аналитики. В 98% случаев, после начала цикла понижения ставок в США, в последующие 12 месяцев, начиналась рецессия в американской экономике. Инверсия кривой доходности уже вышла в положительную зону, о чем мы с вами обсуждали в ролике. Это еще одно подтверждение того, что до рецессии, инвестиционно, не стоит лезть в зарубежные, и тем более РОССИЙСКИЙ рынки акций.💪😊

Наш ТГ канал: t.me/+Ovg2fEZxurM3Y2Iy

Вероятность рецессии в США

- 17 сентября 2024, 06:09

- |

Исходя из спреда доходности, соотношения между процентными ставками краткосрочных и долгосрочных государственных облигаций США, в течение следующих 12 месяцев вероятность рецессии в США составляет 56% ( из данных, опубликованных Федеральным резервным банком Нью-Йорка).

Ниже представлена статистика с падением рынка акций США во время рецессий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал