репо с цк

Размещение долларов вернулось к норме и 6%

- 24 августа 2023, 07:19

- |

В первой половине августа ставки размещения свободных долларов в России достигали 20% годовых и уходили выше.

Банк России волевым решением от 15 августа вернул рублю устойчивость и сбил эмоции в валюте.

Рублевый денежный рынок расцвел. Однодневная ставка размещения рублей ушла вслед за ключевой к 12% и перетянула ликвидность на себя (у нас сумма рублевого РЕПО с ЦК выросла в августе на 20%, до 1,19 млрд р.). Увы, это как цветение бамбука, с последствиями.

Мы часть собственных валютных позиций распродали, примерно 1/10 того, что накопили с декабря 2022 по июнь 2023. На большее не решились, раз уж рубль особо не укрепляется. Наверно, доля валюты в наших активах всё равно снизится, сейчас она избыточна. Однако об отказе от доллара (в первую очередь речь о нем), евро и, наверно, юаня речи нет.

Можем ошибаться, но не замечаем сигналов к перекрытию сделок с валютой на МосБирже. Включая размещение этой валюты в РЕПО с ЦК. Если ставка ФРС останется вблизи нынешних 5,5%, долларовое РЕПО на перспективу даст вряд ли меньше 6%. С вероятностью, которая никуда не исчезла и как уже было, дать заметно больше.

( Читать дальше )

- комментировать

- 4.8К | ★3

- Комментарии ( 3 )

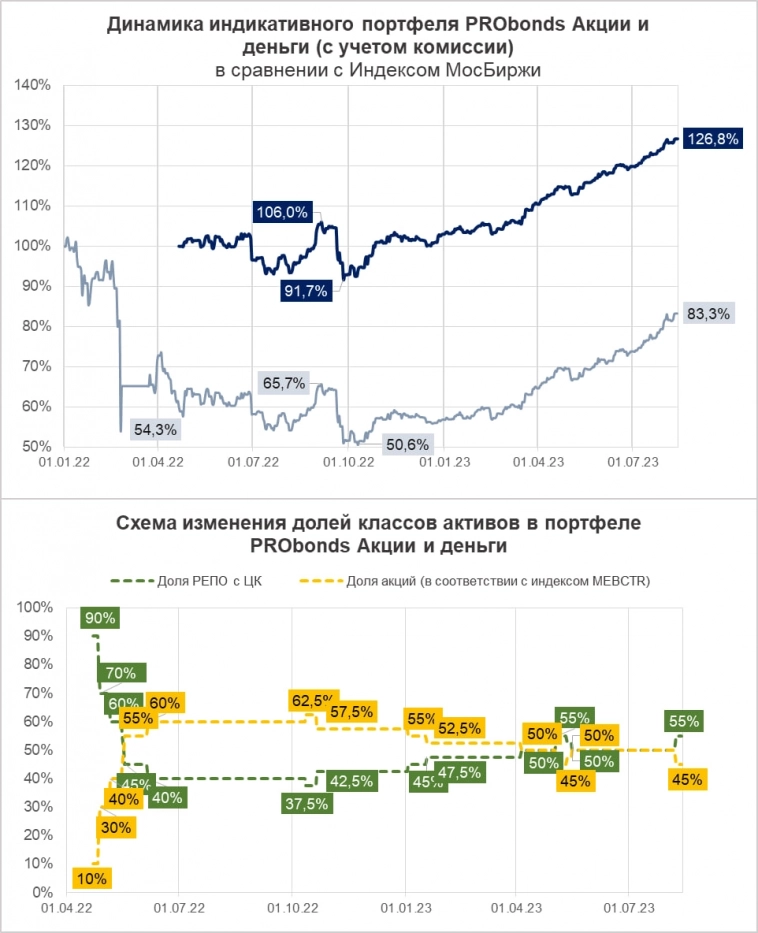

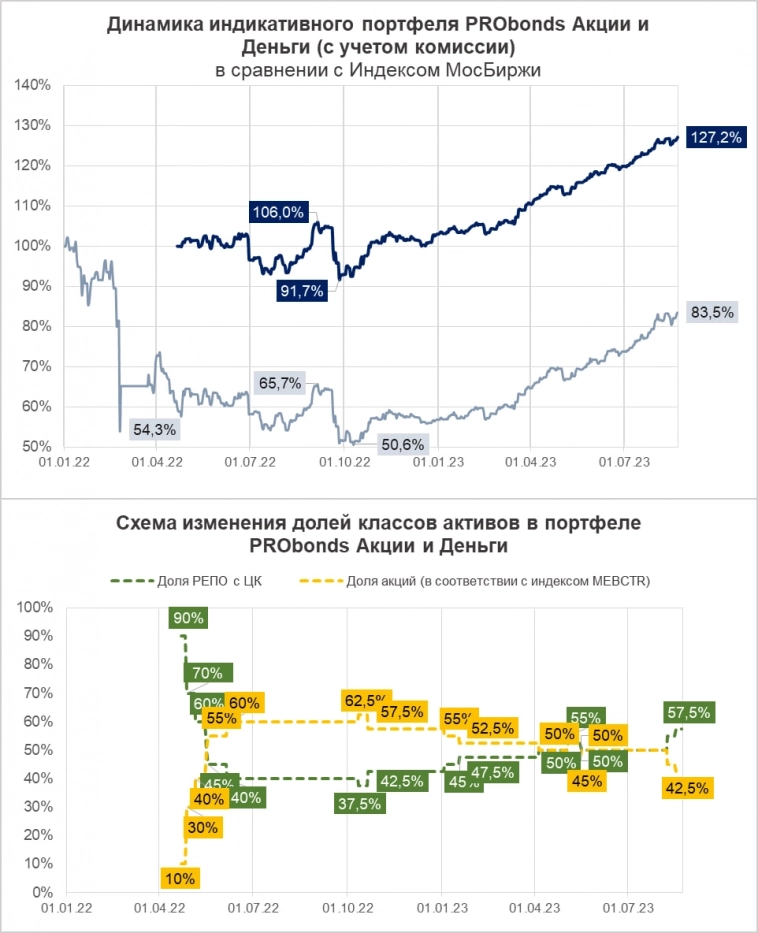

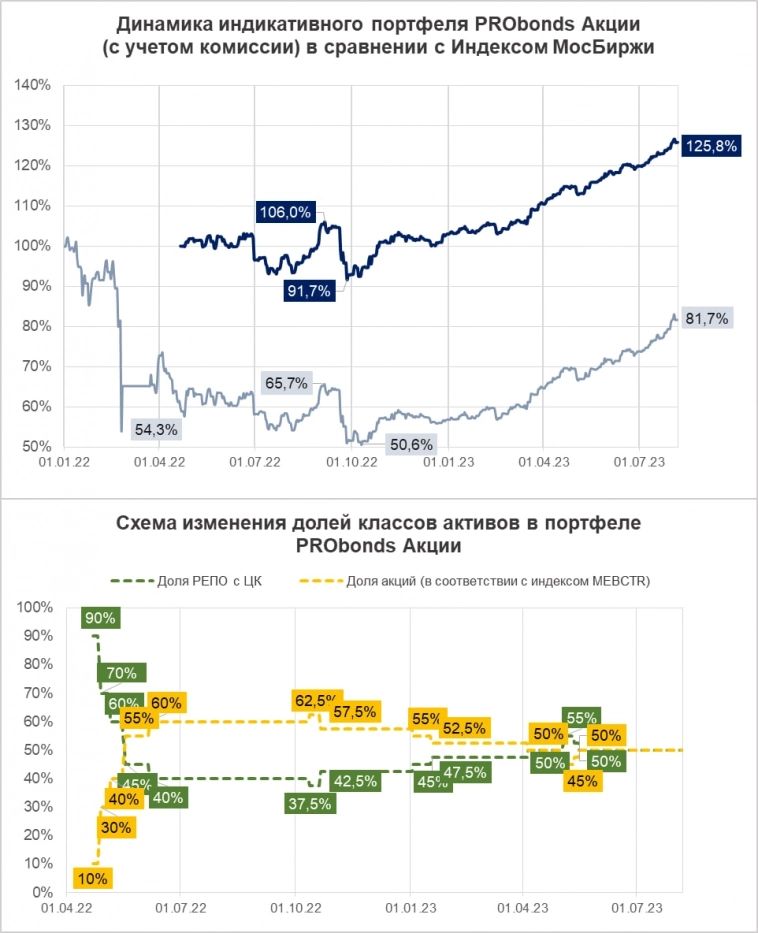

Очевидное ненужное. О портфеле Акции и Деньги (29% за 12 месяцев)

- 23 августа 2023, 07:32

- |

Портфель PRObonds Акции и Деньги постепенно обретает контуры.

По его стратегии в нашем доверительном управлении не ведется ни одного счета. Что нормально. Портфелю всего полтора года. Первые счета ДУ на стратегии ВДО стали появляться спустя как раз 1,5 года со старта публичного портфеля ВДО. И управление ими еще долго было не безгрешным.

Однако за свои первые полтора года портфель Акции и Деньги уже обогнал портфель ВДО по эффективности. За эти месяцы его доход 27,2% (17.2% годовых за 1,5 года или 15,6% годовых, если считать результат с самого начала 2022 года) при максимальной просадке -13,5%. Для сравнения, просадка портфеля ВДО с начала 2022 года составила по максимуму -20,6%, а доход за год и почти 8 месяцев – неполный 21%.

( Читать дальше )

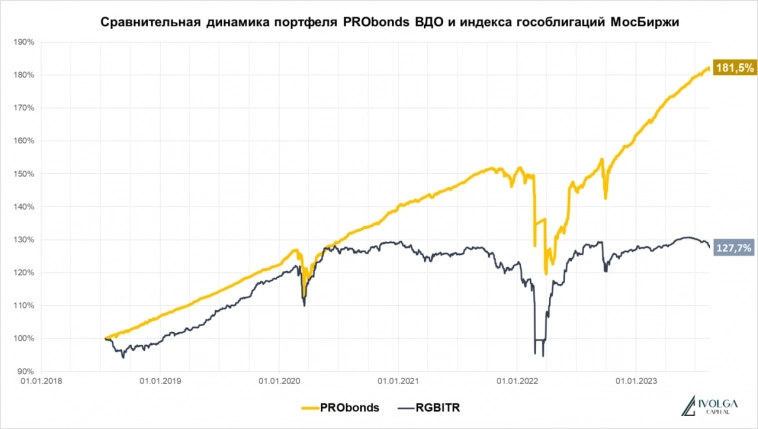

Портфель ВДО (21% за 12 месяцев) покидает сегмент ВДО. Если судить по кредитному рейтингу

- 22 августа 2023, 07:09

- |

Вчера мы открыли серию сделок для смещения баланса активов портфеля от облигаций к деньгам. Об этом ниже.

А сперва результаты. Публичный Портфель PRObonds ВДО первый месяц с прошлого сентября идет без дохода. Результат 2/3 августа ровно нулевой. Правда, за 12 последних месяцев с результатом все окей, 21,4%. С начала 2023 года портфель принес 12,6%, или 19% годовых. Ориентир дохода на весь нынешний год – 17% с учетом комиссий (в портфеле учитывается комиссия за любую сделку 0,1% от ее суммы) и до НДФЛ. Или 14,5-15% после НДФЛ.

По стратегии публичного портфеля ведутся стратегии нашего доверительного управления. В них результаты несколько лучше.

Дюрация портфеля (срок возврата вложенных денег) – 1 год и стремится к сокращению. Совокупный кредитный рейтинг (совокупность кредитных рейтингов входящих в портфель позиций) – BBB по российской шкале, верхняя ступень для сегмента ВДО. Уже к концу недели рейтинг должен подняться до BBB+, т.е. уйти на нижнюю ступень инвестиционного спектра рейтингов.

( Читать дальше )

ДУ в ИК Иволга Капитал (средняя доходность 16,5% годовых). Проиграть стало сложнее

- 18 августа 2023, 07:43

- |

Сумма активов в доверительном управлении ИК Иволга Капитал за первую половину августа увеличилась на 38 млн.р. до 641 млн р. Прирост с начала 2023 года – 303 млн р. Количество счетов – 92. Средняя сумма счета – 6,9 млн.р. Все счета прибыльны.

90% активов управляются по стратегии ВДО. 10% — по стратегиям денежного рынка. Соотношение медленно, но однонаправленно смещается в сторону денежного рынка. Есть стратегия акций и денег, денег на которой за 1,5 года ведения так и нет.

Оценка средней доходности всех счетов ДУ вне зависимости от стратегии и даты открытия счета (рассчитывается для счетов, открытых с начала 2020 по февраль 2023 года) – 16,5% годовых. С одной стороны, она снизилась за 2 последние недели (на конец июля – 17,1). С другой, остается заметно выше доходности нашего публичного портфеля PRObonds ВДО. Его среднегодовая доходность за 2020-23 годы – 12,5% годовых. Причем в расчете доходности ДУ учтены не только комиссии, но и в основной массе НДФЛ. И это средняя доходность для всех стратегий, включая стратегии денежного рынка, где результат по определению максимально консервативен.

( Читать дальше )

Настроены продолжать снижение совокупной доли акций в портфеле PRObonds Акции и Деньги

- 17 августа 2023, 10:32

- |

Если сегодня Индекс МосБиржи окажется ниже 3009 п., соотношение акций и денег в РЕПО с ЦК в портфеле PRObonds Акции и Деньги изменится с нынешних ~42,5:57,5 до 40:60. За счет продажи акций. Взаимные пропорции самих акций (https://t.me/probonds/10037) продолжат соответствовать Индексу голубых фишек.

Вчера совокупная доля акций была снижена с ~45% до ~42,5% от активов портфеля.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтВремя денег. Что дает повышение ключевой ставки до 12% облигациям, акциям и рублю

- 16 августа 2023, 07:29

- |

Портфель ВДО (21,5% за 12 месяцев). Можно и попАдать

- 15 августа 2023, 07:49

- |

На фондовом рынке снижение. Давно ожидалось и ограничить его одной сессией, видимо, не позволит Банк России. Хотя подробности от него в 10-30 Мск.

Портфель PRObonds ВДО за вчера снизился на 0,4%. В абсолютных величинах ерунда, однако мы успели отвыкнуть и от такого. В накопленных результатах снижение еще не заметно. За 12 месяцев портфель принес 21,5%, с начала 2023 года – 12,2% (или 17,5% годовых).

Зато внутренняя доходность портфеля (аналог облигационной доходности к погашению) вчера скакнула сразу на +0,7%. Правда, всего до 13,8%.

( Читать дальше )

Портфель акций и денег. Такого роста рынка мы не ждали. Пропорция сместилась в сторону денег

- 14 августа 2023, 07:11

- |

Однодневная ставка размещения долларов в августе выросла в среднем до 18-19% годовых

- 09 августа 2023, 07:27

- |

Портфель акций и денег. Нет желания ставить на продолжение рекордов в Индексе МосБиржи

- 07 августа 2023, 07:40

- |

Рынок акций рос семь месяцев подряд и продолжил рост в восьмом. Если август в итоге и останется месяцем повышения, Индекс МосБиржи поставит рекорд по длительности непрерывного подъема. Хотя и без ценового рекорда. Однако шансы представляются невысокими.

Продолжается погружение ОФЗ. Однолетние бумаги дают 9% годовых, двухлетние – 9,5%, трехлетние – 10%. При нынешнем значении ключевой ставки, 8,5%, ее повышение кажется самосбывающимся предположением.

Растущая стоимость денег – значительная неприятность для фондового рынка. Рубль ужесточение ДКП тоже должно поддержать. И тоже плюс не совсем для рынка акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал