SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

репо с нрд

Изменения на Денежном рынке в 1-м Релизе ФР 2015

- 30 марта 2015, 12:37

- |

1. Организация торгов РЕПО с ЦК с расчетами в долларах США и Евро:

( Читать дальше )

- РЕПО с ЦК – «Адрес» – рубли, доллары США, евро

- РЕПО с ЦК – «Безадрес» Y0/Y1 — рубли, доллары США, евро

- РЕПО с ЦК – «Безадрес» Y0/Y1W – только рубли

- Торги в РЕПО с ЦК с расчетами в долларах США и Евро проводятся в отдельных бордах.

2. Удлинение сроков РЕПО с ЦК до 7 дней:

Коды расчетов, Адресный режим:

- Y0/Y1 (поставка актива участниками: 17:00; 19:00)*

- T0/Y1 (моментальная поставка актива по 1-й части сделки РЕПО)

- T0/Y2 (моментальная поставка актива по 1-й части сделки РЕПО)

- Y1/Y2 (поставка актива на следующий день в 17:00)

- Y0/Y2 (поставка актива участниками: 17:00; 19:00)*

*-поставка актива участниками в 17:00, если сделка заключена до 16:00; поставка актива участниками в 19:00, если сделка заключена после 16:00.

Новые дополнительные коды расчетов в Адресном режиме с момента 1-го релиза (планируется с 27.04.15):

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 0 )

Есть идея: по результатам Комитета по РЕПО

- 23 апреля 2014, 12:08

- |

О «насущном», по «следам» Комитета по РЕПО:

Видно, что участники рынка подсократили свои операции и «вняли» рекомендации ЦБР (еще летом 2013) — следить за своими рисками => медленно, но верно операции переходят в раздел РЕПО с ЦК.

Наконец-то (вроде бы, через левое плечо/стучим по дереву) Биржа решилась продлить РЕПО с ЦК до 19:00 — в летнем релизе. Ибо 16:00 — ну совсем рано. Конечно «крупняк» старается регулировать свой к/с уже к 16… И многие опросы показывают именно это время. однако, могу сказать, что эти опросы почти всегда — выборка по крупным участникам, тогда как средние и мелкие «живут моментом» и регулируют к/с под конец рабочего дня — т.е. «самый рынок» это 17-18 часов. т.о. увеличение (хотя бы и в Y0) на 3 часа даст весьма неплохой эффект для банков по части перераспределения ликвидности.

По модернизации междилерского РЕПО — возможность отказа от первой части… Ну я и сейчас не вижу особых проблем с этим… Ибо можно отзвонить дилеру и спокойно исполниться сегодня же… Поэтому смысла введения именно в контексте с контрагентами — не вижу. Другой вопрос — ЦБР… И вообще могу сказать, что такой вопрос возник не только у меня, а у многих (после того как я вывесил пост о реализации проектов Биржи на 2014). На текущий момент при отказе от сделки с ЦБР получается следующее весьма «некошерное» условие: «16,5% на неделю на ту сумму, которую не взяли у него...». ИМХО, это совсем дорогой штраф за ошибку по сделке. Бирже => И если уж договариваться о возможности отказа — договариваться надо именно с ЦБР…

( Читать дальше )

Видно, что участники рынка подсократили свои операции и «вняли» рекомендации ЦБР (еще летом 2013) — следить за своими рисками => медленно, но верно операции переходят в раздел РЕПО с ЦК.

Наконец-то (вроде бы, через левое плечо/стучим по дереву) Биржа решилась продлить РЕПО с ЦК до 19:00 — в летнем релизе. Ибо 16:00 — ну совсем рано. Конечно «крупняк» старается регулировать свой к/с уже к 16… И многие опросы показывают именно это время. однако, могу сказать, что эти опросы почти всегда — выборка по крупным участникам, тогда как средние и мелкие «живут моментом» и регулируют к/с под конец рабочего дня — т.е. «самый рынок» это 17-18 часов. т.о. увеличение (хотя бы и в Y0) на 3 часа даст весьма неплохой эффект для банков по части перераспределения ликвидности.

По модернизации междилерского РЕПО — возможность отказа от первой части… Ну я и сейчас не вижу особых проблем с этим… Ибо можно отзвонить дилеру и спокойно исполниться сегодня же… Поэтому смысла введения именно в контексте с контрагентами — не вижу. Другой вопрос — ЦБР… И вообще могу сказать, что такой вопрос возник не только у меня, а у многих (после того как я вывесил пост о реализации проектов Биржи на 2014). На текущий момент при отказе от сделки с ЦБР получается следующее весьма «некошерное» условие: «16,5% на неделю на ту сумму, которую не взяли у него...». ИМХО, это совсем дорогой штраф за ошибку по сделке. Бирже => И если уж договариваться о возможности отказа — договариваться надо именно с ЦБР…

( Читать дальше )

Комитет по РЕПО: Реализация проектов на денежном рынке:

- 22 апреля 2014, 12:53

- |

Междилерское РЕПО

РЕПО с ЦК

( Читать дальше )

- Формирование автоматического отчета по остаточным обязательствам при неисполнениях по сделкам междилерского РЕПО – 31 марта 2014

- Допуск новых бумаг: 24 выпуска депозитарных расписок и ино.акции 2-х компаний – 7 апреля

- Допуск новых бумаг: 11 выпусков депозитарных расписок и иностранных акций – 21 апреля

- Допуск новых бумаг: еврооблигации (более 100 выпусков) – май-июнь

- Цены Ценового Центра НФА: трансляция данных в терминале, использование для РЕПО с депозитарными расписками, евробондами и ино.бумагами – 2 июня

- Возможность отказа от исполнения 1-й части сделки РЕПО (в кодах S0-S1) – 2 июня

- Введение процедуры кросс-дефолта – 4 квартал 2014

РЕПО с ЦК

- Расширение списка бумаг: суверенные еврооблигации из Ломбардного списка и депозитарные расписки (после изменения инструкции ЦБР) – май-июнь

- Продление времени торгов с кодом Y0 до 19-00 (по идее это должно резко должно улучшить ликвидность… ибо появится «защищенный» рынок «после 18-00» и для всех – прим. Smoketrader) – 2 июня

- Все акции, допущенные к РЕПО с ЦК в безадресном режиме, торгуются с дисконтом, отвязанным от лимитов концентрации 1 уровня (мах. Дисконт 30% — прим. Smoketrader) – 2 июня

- Неттинг РЕПО с ЦК и РЕПО без ЦК – 4 квартал 2014

- Связанные заявки: проект технически нереализуем в существующей архитектуре ТС…

( Читать дальше )

Комитет по РЕПО (6 февраля 2014): Развитие РЕПО

- 07 февраля 2014, 12:47

- |

Традиционно, Игорь Марич открыл Комитет докладом о текущем состоянии рынка РЕПО и планах на ближайшее будущее:

Развитие РЕПО с ЦК:

Модернизация междилерского РЕПО:

РЕПО с ЦК с пулом бумаг:

( Читать дальше )

Развитие РЕПО с ЦК:

- Расширение списка бумаг: евробонды из ломбардного списка – май 2014

- Продление времени торгов с кодом расчетов Y0 после 16:00 – май 2014

- Возможность ранних расчетов (вместе с междилерским РЕПО) – май 2014

Модернизация междилерского РЕПО:

- Возможность отказа от исполнения 1-й части сделки РЕПО – апрель 2014

- Новые бумаги в междилерском РЕПО: евробонды и депозитарные расписки – март 2014

- Введение процедуры кросс-дефолта – май 2014 (прорабатывается)

РЕПО с ЦК с пулом бумаг:

- РЕПО с ЦК с корзиной облигаций, допущенных в РЕПО с ЦК, управлением обеспечением в НРД

- Единый пул обеспечения по РЕПО с ЦК и РЕПО с ЦБР

- Длинные сроки

( Читать дальше )

Комитет по РЕПО Московской Биржи 27 августа 2013

- 29 августа 2013, 11:52

- |

Комитет по РЕПО, 27 августа.

Тема 1. Развитие РЕПО с ЦК:

Растут обороты и кол-во участников:

· Февраль – 14 млрд. руб. и 45 участников

· Март – 50 млрд. руб. и 63 участников

· Апрель – 43 млрд. руб. и 79 участников

· Май – 22 млрд. руб. и 84 участников

· Июнь – 116 млрд. руб. и 90 участников

· Июль – 256 млрд. руб. (250 – облиги; 6 – акции) и 104 участников

· Август – 237 млрд. руб. (197 и 40) и 115 участников

( Читать дальше )

Тема 1. Развитие РЕПО с ЦК:

Растут обороты и кол-во участников:

· Февраль – 14 млрд. руб. и 45 участников

· Март – 50 млрд. руб. и 63 участников

· Апрель – 43 млрд. руб. и 79 участников

· Май – 22 млрд. руб. и 84 участников

· Июнь – 116 млрд. руб. и 90 участников

· Июль – 256 млрд. руб. (250 – облиги; 6 – акции) и 104 участников

· Август – 237 млрд. руб. (197 и 40) и 115 участников

( Читать дальше )

Комитет по РЕПО Московской Биржи, повестка заседания 27 августа 2013

- 26 августа 2013, 16:42

- |

Сегодня участники Комитета и «сочувствующие» получили повестку заседания...

Программа достаточно «насыщенная»… «читать-неперечитать»...

http://smoketrader.ru/index.php/birzha/92-repocommoex260813

Программа достаточно «насыщенная»… «читать-неперечитать»...

- Кстати, я бы хотел спросить у проф.сообщества — как Вы думаете установление минимального объема заявки по ОФЗ в стакане — 10 млн. руб. и по акциям в стакане — 1 млн. рублей — это нормально???

- С 2 сентября в РЕПО с ЦК — корп.облигации (ломбард ЦБР) — 30 бондов — адресный режим; 23 акции в безадресном. Списки дам позже.

- Обещается продление торгов по кодам расчетов T0/Y1 и T0/Y2 до 19:00

- Также будем обсуждать — модернизацию двустороннего РЕПО, в частности — возможности подачи Спец.отчета на отказ от исполнения 1-й ноги по РЕПО.

- Предлагается изменить порядок расчета остаточных обязательств (приложение 13 к Правилам проведения торгов)

- Введение процедуры двустороннего кросс-дефолта. По сделкам РЕПО и РПС.

- Отмена переменного возмещения

- Связанные заявки РЕПО с ЦК — уже начинали обсуждение — интересный продукт для рынка.

- РЕПО с Центральным Банков с сервисами НРД, через Московскую Биржу. Я так понимаю, что это развитие «трехстороннего» РЕПО, которое сначала заработало через Блумберг, а теперь — как и было обещано — дошло и до сервисов Биржи.

http://smoketrader.ru/index.php/birzha/92-repocommoex260813

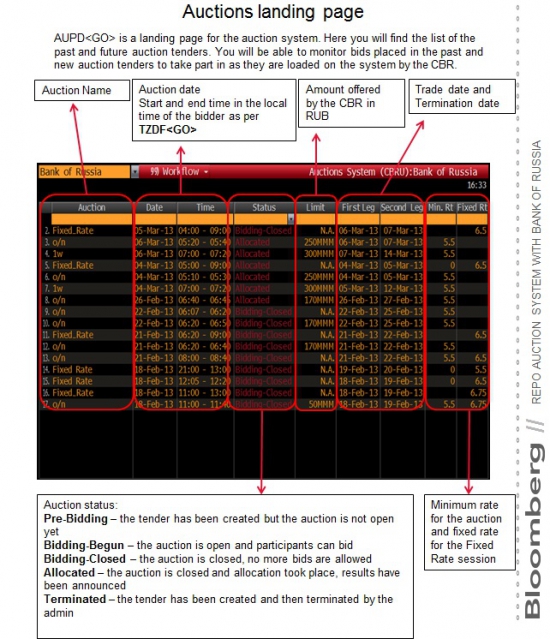

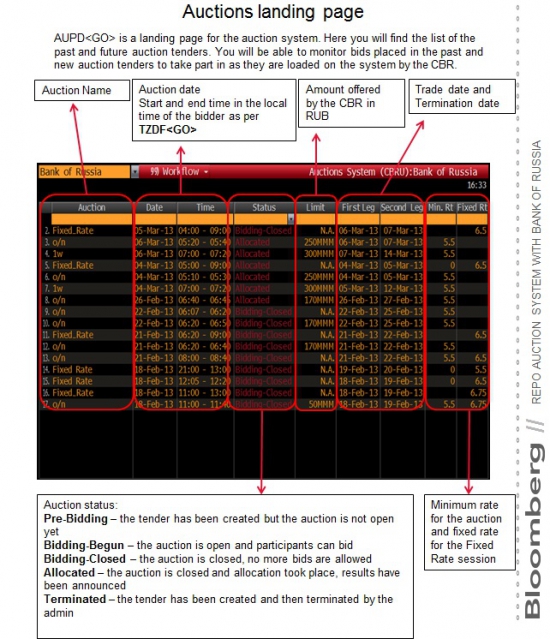

Bloomberg & CBR & NSD: REPO AUCTION PLATFORM

- 22 апреля 2013, 11:25

- |

На прошлой неделе я посетил офис Bloomberg, где одна из крупнейших (и известнейших) компаний совместно с ЦБР и НРД представила свою платформу, которая позволяет банкам работать на трехстороннем РЕПО (РЕПО с замещением).

Было ВЕСЬМА людно — интерес со стороны банков достаточно большой.

Особенно, если принимать во внимание факт того, что зачастую самые ликвидные бумаги уже заложены в РЕПО и нет возможности «разгрузить» пирамиду РЕПО. При 3-х стороннем РЕПО такой инструмент (изменения обеспечения) появился на отечественном рынке.

Идея этого РЕПО появилась благодаря ЦБР — «детище» Кирилла Вергунова (он и представлял услугу со стороны Центрального Банка).

Клирингом, расчетами и управлением обеспечением занимается Национальный Расчетный Депозитарий — об этом говорила Марина Черемисина.

Система Bloomberg достаточно удобная и функциональная + доступ к этому виду РЕПО будет допущено большее (нежели к биржевому РЕПО с ЦБ) количество банков. Поскольку, к биржевому допущены лишь те банки, которые выполняют требования ЦБР — к примеру «МИЛБАНК», где я работаю — выполняет требования ЦБР и допущен к аукциону ликвидности. Т.о. мы можем ожидать рост оборотов внебиржевого трехстороннего РЕПО через платформу Bloomberg, особенно в периоды «сжатия» ликвидности. Хотя по прежнему лидирующие позиции будут у аукционов прямого РЕПО ЦБР, затем перераспределение ликвидности через инструменты МБК, междилерское РЕПО и РЕПО с ЦК.

Услуга трехстороннего РЕПО новая и со временем обретет своих «сторонников», еще раз повторюсь — скорее всего это будут банки не допущенные к аукциону прямого РЕПО ЦБР.

Предлагаю Вашему вниманию рабочие таблицы по трехстороннему РЕПО через систему Bloomberg:

( Читать дальше )

Было ВЕСЬМА людно — интерес со стороны банков достаточно большой.

Особенно, если принимать во внимание факт того, что зачастую самые ликвидные бумаги уже заложены в РЕПО и нет возможности «разгрузить» пирамиду РЕПО. При 3-х стороннем РЕПО такой инструмент (изменения обеспечения) появился на отечественном рынке.

Идея этого РЕПО появилась благодаря ЦБР — «детище» Кирилла Вергунова (он и представлял услугу со стороны Центрального Банка).

Клирингом, расчетами и управлением обеспечением занимается Национальный Расчетный Депозитарий — об этом говорила Марина Черемисина.

Система Bloomberg достаточно удобная и функциональная + доступ к этому виду РЕПО будет допущено большее (нежели к биржевому РЕПО с ЦБ) количество банков. Поскольку, к биржевому допущены лишь те банки, которые выполняют требования ЦБР — к примеру «МИЛБАНК», где я работаю — выполняет требования ЦБР и допущен к аукциону ликвидности. Т.о. мы можем ожидать рост оборотов внебиржевого трехстороннего РЕПО через платформу Bloomberg, особенно в периоды «сжатия» ликвидности. Хотя по прежнему лидирующие позиции будут у аукционов прямого РЕПО ЦБР, затем перераспределение ликвидности через инструменты МБК, междилерское РЕПО и РЕПО с ЦК.

Услуга трехстороннего РЕПО новая и со временем обретет своих «сторонников», еще раз повторюсь — скорее всего это будут банки не допущенные к аукциону прямого РЕПО ЦБР.

Предлагаю Вашему вниманию рабочие таблицы по трехстороннему РЕПО через систему Bloomberg:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал