рейтинги

ВДО. Динамика доходностей (13,5-15%) и статистика дефолтов от Эксперт РА. Рынок в мечтательном состоянии

- 10 июля 2023, 06:37

- |

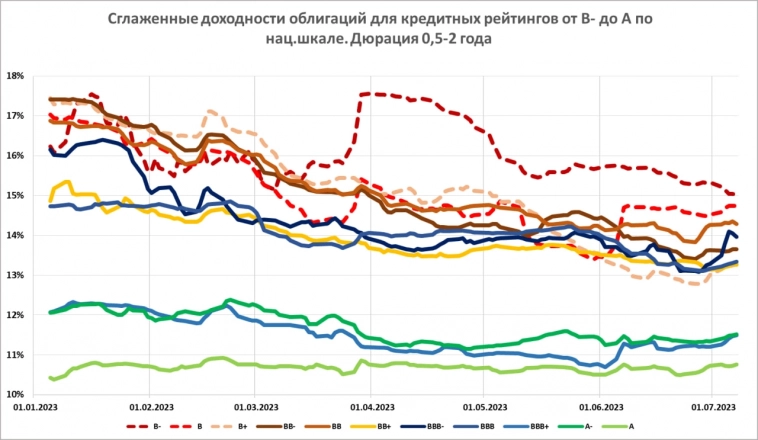

В конце мая доходности высокодоходных облигаций вне зависимости от их кредитных рейтингов (к ВДО мы относим бумаги с рейтингами от В- до ВВВ) максимально приближались к одной точке. Тогда это было примерно 14% годовых.

И тогда же обозначило готовность рынка к ценовой коррекции. Дальше падение рубля стало стимулом для коррекции, избирательной.

По состоянию на 7 июля доходности разошлись, от 13,5% до 15%. Часть ВДО, действительно, скорректировалась вниз по цене. Однако само расхождение доходностей близко к случайному. С одной стороны, наихудшие рейтинги, В- и В, дают заметно более высокую доходность относительно более же качественных рейтингов. С другой, не без изъяна: наименьшие доходности, 13,3%, не только у рейтинга ВВВ, но и у В+. Да и само расхождение доходностей совсем незначительное.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Роял Капитал, С-Инновации, Литана, Феррони, Агрофирма-племзавод Победа, ОАО Семеноводческая Агрофирма Русь, Помощь интернет-магазинам)

- 09 июля 2023, 10:16

- |

🔴 ООО «Роял Капитал»

НРА понизило кредитный рейтинг до уровня BB|ru|

Компания зарегистрирована в 2011 году в Калужской области, занимается предоставлением в лизинг легковых автомобилей дилерским центрам и физическим лицам.

С 2023 года Компания начала продажу юридическим лицам импортированных автомобилей европейского производства (в I квартале 2023 года в структуре выручки преобладало данное направление).

Понижение кредитного рейтинга обусловлено слабой динамикой нового бизнеса Компании в лизинговом сегменте и усилением концентрации на крупнейшем лизингополучателе.

Объем нового бизнеса в 2022 году составил 303 млн руб. (+22% к показателю 2021 года). За период с января по начало июня 2023 года Компания заключила порядка 12 новых лизинговых сделок совокупной стоимостью 106 млн руб.

⬜️ ООО «С-Инновации»

НКР отозвало кредитный рейтинг и прогноз по нему без подтверждения (был BBB.ru)

ООО «С-Инновации» специализируется на разработке и производстве высокотехнологичной продукции — провода на основе высокотемпературных сверхпроводников 2-го поколения. Значительная часть продукции поставляется на экспорт, на внутреннем рынке ключевым контрагентом является сестринская компания — ЗАО «СуперОкс»

( Читать дальше )

Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (Аренза-Про, Энергоника, НПП Моторные технологии)

- 01 июля 2023, 11:06

- |

1. ООО «АРЕНЗА-ПРО»

АКРА ПРИСВОИЛО КРЕДИТНЫЙ РЕЙТИНГ ВВ+(RU), ПРОГНОЗ «СТАБИЛЬНЫЙ»

АРЕНЗА-ПРО — относительно небольшая лизинговая компания, расположенная в Москве. Компания специализируется на предоставлении в лизинг различных видов оборудования с фокусом на работе с предприятиями малого и среднего бизнеса.

При оценке концентрации АКРА учитывает низкую долю требований к отдельным лизингополучателям (доля требований к десяти крупнейшим лизингополучателям на конец 2022 года не превышала 15%).

Согласно отчетности Компании по РСБУ, показатель достаточности капитала (ПДК) на 31.12.2022 превышал 40% (35% на 01.04.2023).

Компании наблюдается рост объема средств, привлекаемых посредством выпуска облигаций. Учитывая размещение в первом квартале 2023 года второго облигационного выпуска на 300 млн руб., долговые ценные бумаги формируют на данный момент свыше 40% пассивов АРЕНЗА-ПРО.

2. ООО «АРЕНЗА-ПРО»

«Эксперт РА» повысил кредитный рейтинг до уровня ruВB

( Читать дальше )

ВДО-доходности. И ВДО-рейтинги (как чувства, на них вечно плюют)

- 27 июня 2023, 07:25

- |

Неспокойная ситуация? Скажите об этом рынку корпоративных облигаций. Доходности снижаются несмотря на легкую (пока что?) лихорадку акций и рубля.

Премии ВДО-рейтингов (не выше ВВВ) к денежному рынку и ключевой ставке – всего около +6% годовых. Величина еще не совсем проблемная, но уже напряженная. Особенно в ожидании повышения ключевой ставки. А ожидание не беспочвенно.

( Читать дальше )

Доходности ВДО в зависимости от рейтингов. И таблица с премиями доходностей

- 30 мая 2023, 07:07

- |

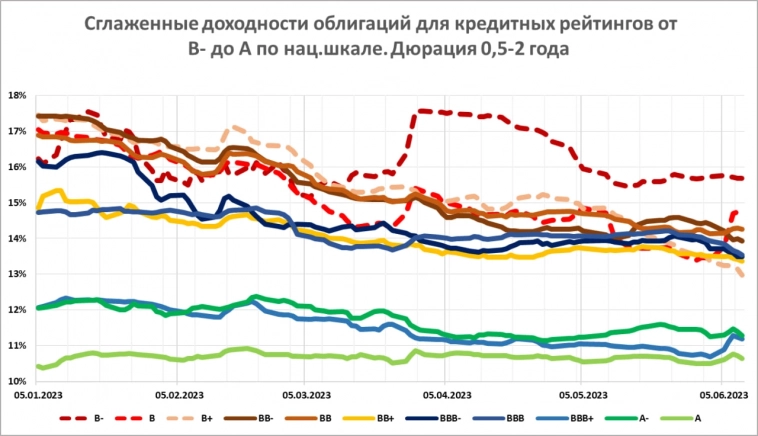

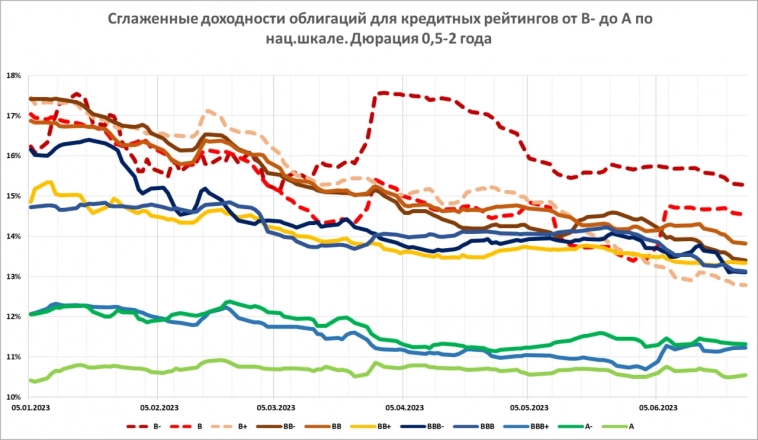

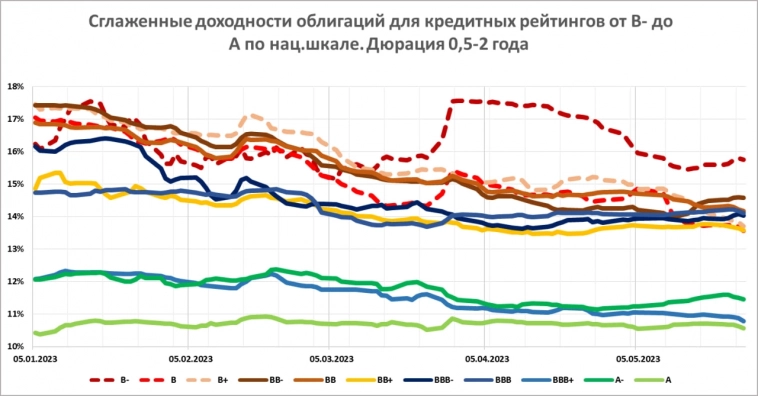

Динамика облигационных доходностей в зависимости от кредитного рейтинга.

Два не новых, но усиливающихся вывода.

Первый. Доходности всех подряд ВДО (рейтинги от В- до ВВВ) собрались почти в точку, и это говорит о крайнем спокойствии рынка. То, что ВДО остаются заметно доходнее депозитов и денежного рынка, хорошо, но положения не оправдывает. Либо избыток новых размещений начнет давить на доходности менее качественных бумаг вверх и на цены вниз, либо общая коррекция рынка однажды больно отразится на высокодоходном сегменте. Либо, вероятнее того и другого, дефолты распределят доходности по более справедливой шкале.

Второй, в уточнение первого. Если доходности рейтингов В и В+ равны или ниже доходностей ВВВ- и ВВВ, то в сегменте «сингл би» делать нечего. Верещагин, уходи с баркаса. Риски между 6 рейтинговыми ступенями слишком не равны.

( Читать дальше )

Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (НЗРМ, Голдман Групп, Славянск ЭКО, Гарант-Инвест)

- 29 апреля 2023, 09:12

- |

🟢 ООО «НЗРМ»

«Эксперт РА» подтвердил кредитный рейтинг на уровне ruBB-

ООО «НЗРМ»– российский металлообрабатывающий завод, специализирующийся на изготовлении продукции из плоского металлопроката, выполнении индивидуальных заказов по обработке металла на собственном производственном оборудовании от сторонних заказчиков и трейдинговой деятельности.

По итогам 2022 года выручка компания выросла на 7%, составив 4 млрд руб., EBITDA выросла на 38% и составила 218 млн руб. По расчетам агентства в 2022 году маржинальность осталась на невысоком уровне 5%.

Уровень долга по итогам 2022 года показал рост с 497 млн руб. до 641 млн руб., при этом за счет увеличения EBITDA и денежных средств на 31.12.2022 соотношение чистый долг к EBITDA снизилось с 3,1х до 2,4х по итогам года, что соответствует умеренно низкому уровню долговой нагрузки по бенчмаркам агентства. Компания ожидает роста долговой нагрузки по итогам 2023 года, но показатель не должен превысить уровень 3,0х.

( Читать дальше )

Противоречия облигационных доходностей и кредитных рейтингов. Неэффективность и предостережение

- 15 февраля 2023, 08:00

- |

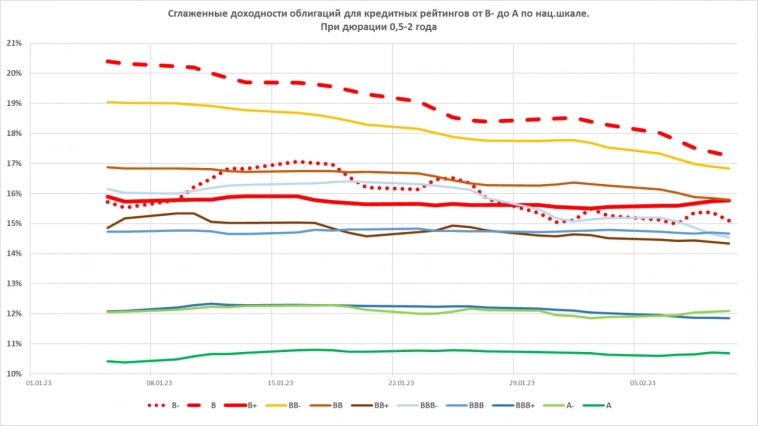

Очередная иллюстрация в тему эффективности фондового рынка.

На графике приведена сглаженная динамика доходностей (3-дневная средняя) рублевых облигаций с кредитными рейтингами от В- до А и с дюрацией 0.5-2 года. В выборке участвовало 168 бумаг. Если у бумаги несколько разных рейтингов, брался наименьший.

Отмечаю 2 факта. Во-первых, хорошо заметное даже на отрезке в месяц-полтора снижение доходностей низкорейтинговых бумаг. В лидерах тенденции – бумаги рейтингов В и ВВ-. Притом, что в рейтингах группы А доходности не изменились.

Во-вторых, два из трех наиболее низких рейтингов, В- и В+ оказались по доходностям вблизи и даже ниже облигаций рейтинговых групп ВВ и ВВВ.

Не вижу смысла рассуждать о причинах. Они всегда найдутся и убедят желающих.

Но можно сделать вывод. Вчера рынок облигаций параллельно с рынком акций резко «завалился». Возможно, завалится еще. И, исходя из приведенного графика, наибольший удар должны испытать на себе бумаги рейтинговой группы В, возможно, ВВ. И уже испытывают. Исходя из графика, воспринимал бы это как реализацию предсказуемого риска, а не возможности.

( Читать дальше )

«Газпром», «Сбер» и ЛУКОЙЛ ухудшили позиции в рейтинге стоимости брендов Brand Finance 500

- 18 января 2023, 15:18

- |

Подробнее – в материале «Ъ».

🎊🎄ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

- 02 января 2023, 08:17

- |

🟢ООО «Прайм Факторинг»

Эксперт РА подтвердило рейтинг кредитоспособности на уровне ruВВ

ООО «Прайм Факторинг» — специализируется на предоставлении услуг электронного регрессного факторинга поставщикам сетевых ритейлеров.

По состоянию на 01.10.22 коэффициент автономии компании составил более 35% (около 37% годом ранее). Повышение компанией факторинговых ставок весной текущего года вслед за ключевой ставкой Банка России позволило избежать негативного влияния процентного риска на бизнес.

Как и годом ранее, факторинговый портфель компании, составляющий большую часть её активов, характеризуется отсутствием просроченной сверх льготного периода задолженностью. Несмотря на рост отраслевой диверсификации как клиентов, так и дебиторов компании, она по-прежнему оценивается как слабая: по состоянию на 01.10.22 доля трех крупнейших отраслей деятельности клиентов составила 79% (98% на 01.10.21), дебиторов – 88% (96% на 01.10.21)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал