пюдм

Оборот биржевых облигаций наших эмитентов за август

- 09 сентября 2019, 08:24

- |

В обзор попали 10 организованных нами выпусков облигаций для восьми компаний. Общий оборот ценных бумаг составил 284,3 млн рублей против 275,4 млн рублей, сформированных в июле. Растущую динамику показывает и стоимость биржевых облигаций.

Объем торгов бондами «ПЮДМ» (RU000A0ZZ8A2) за месяц составил 3,6 млн рублей. В среднем это 3-4 облигации в день. Количество активных дней составило 19 из 22. Средневзвешенная цена выросла со 101,21% до 101,54% от номинала, пока это максимальный за 16 месяцев обращения выпуска показатель. Напомним, размещение облигаций ООО «Первый ювелирный — драгоценные металлы» началось в мае 2018 г. Номинал одной бумаги — 50 тыс. рублей. Текущая ставка ежемесячного купона — 15% годовых. Оферта состоится в мае 2020 г., погашение — в 2023 г.

Аналогичный оборот в августе — 3,4 млн рублей — показали облигации «Дядя Дёнер» (RU000A0ZZ7R8). Цена составила 102,31% от номинальной стоимости облигации. Сделки купли-продажи проходили почти каждый день. Объем выпуска «Дядя Дёнер» составляет 60 млн рублей. Купон выплачивается раз в месяц по ставке 14%. Погашение состоится в июле 2021 г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

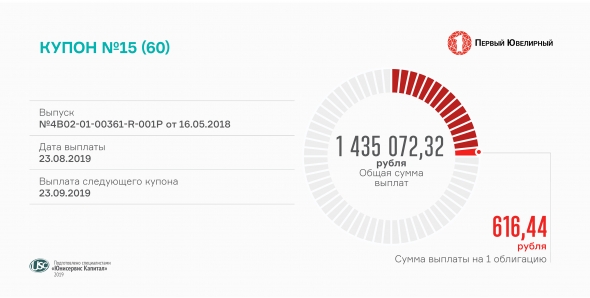

«Первый ювелирный» выплатил доход за 15-й купонный период

- 23 августа 2019, 15:41

- |

Всего за завершившийся купонный период выплачено более 1,4 млн рублей. По выпуску биржевых облигаций предусмотрен ежемесячный купон, на второй год обращения ставка установлена на уровне 15% годовых.

Компания начала размещение пятилетних облигаций в мае 2018 года (RU000A0ZZ8A2). В обращении находится 2 328 ценных бумаг, номинал каждой — 50 тыс. рублей.

По итогам июльских торгов цена облигаций «Первого ювелирного — драгоценные металлы» выросла до 101,21% от номинала. Торговый оборот остался на уровне июня — 5,5 млн рублей, а количество торговых дней, в течение которых совершались сделки с ценными бумагами эмитента, увеличилось с 16 до 20.

Агентское вознаграждение «Первого ювелирного» растет

- 19 августа 2019, 12:46

- |

Согласно бухгалтерской отчетности ООО «ПЮДМ» за 6 месяцев 2019 года, показатель вырос с 46 до 60 млн рублей, на 25,6% по сравнению с январем-июнем 2018 года.

На рост выручки прежде всего оказала влияние высокая активность трейдера: всего за первое полугодие 2019 года компания выполнила поручения от предприятий, потребляющих драгоценные металлы на 1260 кг золота, на сумму более 3,8 млрд руб. Финансовый долг с начала года не изменился и представлен облигационным займом на сумму 116,4 млн рублей.

Напомним, что в мае прошлого года «Первый ювелирный — драгоценные металлы» вышел на долговой рынок с дебютным выпуском биржевых облигаций (RU000A0ZZ8A2). Ставка купона после первого года обращения была пересмотрена и установлена на уровне 15% годовых до ближайшей оферты в мае 2020 года.

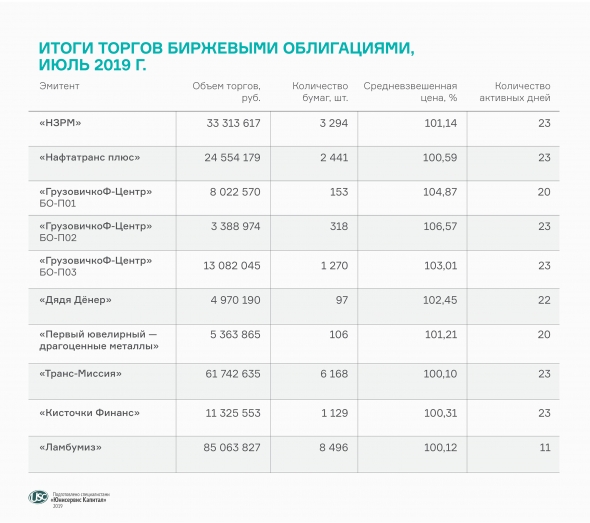

Итоги торгов облигациями эмитентов «Юнисервис Капитал» в июле

- 05 августа 2019, 17:25

- |

Общий оборот вторичных торгов облигациями наших эмитентов за последний месяц составил 275 млн рублей. 7 из 10 выпусков торговались ежедневно с учетом новичка на бирже — ЗАО «Ламбумиз».

Выпуск ценных бумаг московского завода по производству упаковки для молочной продукции «Ламбумиз» (RU000A100LE3) находится в обращении с 17 июля. Оборот за 11 торговых дней составил более 85 млн рублей при объеме выпуска 120 млн рублей. Средневзвешенная цена — 100,12% от номинала.

Несмотря на малый размер займа «Кисточки Финанс» (RU000A100FZ0), объем торгов составил 11,3 млн рублей. Сделки купли-продажи облигаций 40-миллионного выпуска совершались ежедневно в течение 23 торговых дней июля. Средневзвешенная цена выросла до 100,3%.

( Читать дальше )

«Первый ювелирный» сокращает потери чистого золота

- 25 июля 2019, 05:44

- |

Снизить долю потерь металла при аффинаже вдвое, до 0,2% от выручки, позволил новоприобретенный спектрометр. На основе данных о составе купленного лома золота компания выбирает подходящие технологии для его термической обработки.

Прибор также помогает избегать покупки некачественного сырья, а с его сертификацией «Первый ювелирный — драгоценные металлы» получил право обращаться в арбитраж в случае, если анализ передаваемого на переплавку лома не будет совпадать с оценкой состава металла аффинажным заводом. В планах компании приобретение плавильной печи для первичной обработки, которая также послужит для дальнейшего снижения угара (убыли массы металла).

Использование спектрометра положительно сказалось на прибыли трейдера вкупе с ростом биржевых цен на золото. При стоимости одного грамма на уровне 2,6-2,9 тыс. руб. «Первый ювелирный — драгоценные металлы» зарабатывал в течение января-июня 2019 г. 80-86 руб. маржинальной прибыли за грамм. Объем переработанного компанией золота в первом полугодии приблизился к 1,3 тонны. Это втрое больше, чем за аналогичный период 2018 г.

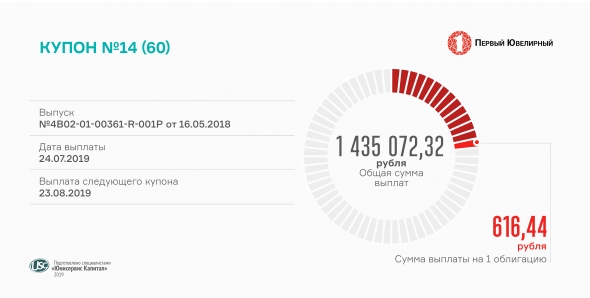

14-й купон выплатил «Первый ювелирный»

- 24 июля 2019, 14:11

- |

Сегодня компания выплатила держателям биржевых облигаций 1-й серии купонный доход в размере более 1,4 млн рублей.

Расчет проводился по ставке 15% годовых, установленной на 13-24 купоны, до мая 2020 года. Размер доходов за 14-й купонный период в расчете на одну ценную бумагу составил 616,44 рубля.

Напомним, торги облигациями «ПЮДМ» стартовали на Московской бирже 30 мая 2018 г. ISIN-код: RU000A0ZZ8A2. Срок обращения бумаг — 5 лет. Организатором облигационного займа и представителем владельцев облигаций является «Юнисервис Капитал».

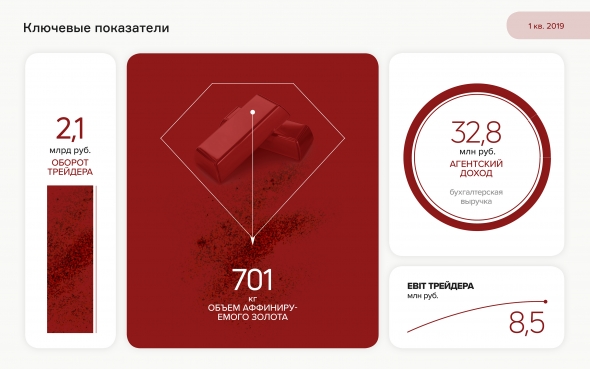

Инвестиционная программа позволяет «Первому ювелирному» динамично развивать трейдинг драгоценными металлами. Оборот трейдера (с учетом полной стоимости продажи продуктов аффинажа) в первом квартале 2019 г. превысил 2 млрд рублей. По сравнению с аналогичным периодом 2018 г. выручка увеличилась в 4 раза. За счет роста оборота аффинируемого золота агентский доход «ПЮДМ» вырос по отношению к первому кварталу 2018 г. на 23%, до 33 млн руб. Подробнее читайте в аналитическом покрытии компании.

«Первый ювелирный» увеличил объем переработки золота

- 18 июля 2019, 06:36

- |

Результаты работы компании в I квартале 2019 г. говорят сами за себя: за счет трехкратного роста объема аффинируемого золота агентский доход увеличился на 23% относительно января-марта 2018 г. Оборот «ПЮДМ» за аналогичный период вырос в 3,7 раза. Обзор показателей представлен в формате традиционного аналитического покрытия.

Ключевые тезисы:

- «Первый ювелирный – драгоценные металлы» («ПЮДМ») занимается скупкой золота, аффинажем и последующей реализацией слитков и гранул.

- В 2017 г. оборот трейдера вырос в 4 раза, в 2018 г. – утроился. В марте 2019 г. компания показала рекордный за весь период работы месячный оборот в 790 млн руб., переработав 263 кг золота.

- Чистая прибыль «ПЮДМ» по итогам 2018 г. составила 16 млн руб. при рентабельности по чистой прибыли в 14%. В I квартале 2019 г. рентабельность снизилась до 9%, чистая прибыль составила 3 млн руб.

- Финансовый долг увеличивается постепенно, на 31.03.19 составляет 117 млн руб. Высокая долговая нагрузка объясняется инвестиционной фазой и колебаниями прибыли «ПЮДМ» в конце 2018 г. При этом все займы покрываются основными активами компании, оценочная стоимость которых – 141 млн руб.

( Читать дальше )

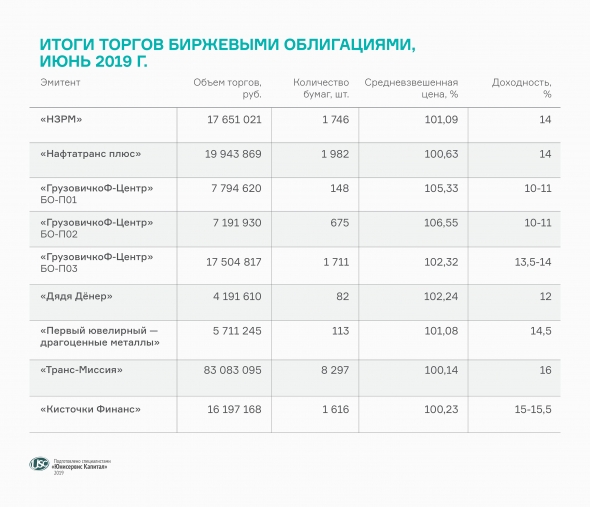

Итоги торгов облигациями наших эмитентов за июнь

- 05 июля 2019, 14:26

- |

«Юнисервис Капитал» посчитал месячный оборот бондов, не забыв учесть последние июньские размещения от сервисов «ТаксовичкоФ», «ГрузовичкоФ» и студий маникюра и педикюра KISTOCHKI. В дополнение мы указали доходность облигаций к оферте или погашению.

Первый выпуск «ГрузовичкоФ-Центр» (RU000A0ZZ0R3) с купоном 17% торгуется по 105,3-105,6% от номинала с объемами 5-8 млн руб. в месяц. Это соответствует доходности 10-11% годовых при погашении через год.

Аналогичный оборот формируют облигации второго выпуска (RU000A0ZZV03), но уже по 106-106,5% от номинальной стоимости ценной бумаги. Доходность — 10-11% годовых при погашении через 1,5 года.

За 8 торговых дней после размещения нового выпуска «ГрузовичкоФ» (RU000A100FY3) объем торгов составил 17,5 млн руб. при средневзвешенной цене 102,3% и доходности 13,5-14% к оферте через 2 года. На 24 из 36 купонных периодов установлена ставка 15% годовых.

( Читать дальше )

Состоялась выплата 13-го купона по облигациям «Первого ювелирного»

- 24 июня 2019, 14:23

- |

Выплата была совершена 24 июня. Размер дохода по купону составил 616,44 руб. в расчете на одну облигацию. Всего компания выплатила свыше 1,4 млн руб.

Эмитентом выступила одна из компаний группы «Первый ювелирный» — ООО «Первый ювелирный — драгоценные металлы» («ПЮДМ»). Основным видом деятельности эмитента является трейдинг. Компания отдает аффинажным заводам на переработку скупленный у ломбардов лом золота. Изготовленные из вторсырья золотые слитки и гранулы «ПЮДМ» реализует оптовым клиентам — ювелирным заводам и банкам, которые и финансируют закупку лома.

Вскоре будет опубликован финансовый отчет компании за 1-й квартал 2019 г.

Оборот облигаций эмитентов ВДО составляет 7-27% объема займа

- 10 июня 2019, 09:02

- |

В мае объем вторичных торгов облигациями «ПЮДМ» составил 7% от объема выпуска, первого выпуска «ГрузовичкоФ» и «Дядя Дёнер» — по 11%, «НЗРМ» — 20%, «Нафтатранс плюс» — 25%, второго выпуска «ГрузовичкоФ» — 27%.

В сравнении с апрелем общий оборот бумаг наших эмитентов снизился, однако выросла средневзвешенная цена, по которой всех обгоняет «ГрузовичкоФ». Итак, к деталям.

Вторичные торги облигациями «ПЮДМ» составили в мае 7,8 млн рублей по средней цене 101,11%. Выше стоимость была только в ноябре 2018 г. — 101,46%. Напомним, ранее компания установила ставку 15% на 13-24 из 60 купонных периодов и прошла оферту. В течение первого года обращения выпуска купон рассчитывался по ставке 18% годовых.

Средневзвешенная стоимость облигаций «Дядя Дёнер» составила рекордные 102,13% от номинала, что компенсировало снижение объема торгов до 6,4 млн рублей. Оператор общественного питания тоже успешно прошел безотзывную оферту в мае, сохранив ставку 13-24 купонов на уровне 14%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал