пузырь

Криптовалюта Ether. Адовый пузырь!

- 17 марта 2017, 08:51

- |

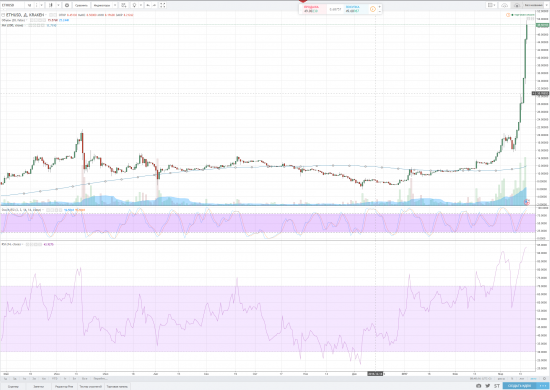

На графике выглядит все как стандартный бабл, отклонение от 200-дневной средней просто дичайшее (+300%):

График крупным планом.

Сегодня я начинаю шортить, поскольку почти все свои «литры» распродал по мере безоткатного преодоления максимумов капитализации. И буду усредняться каждые 10% дополнительного роста, по крайней мере в паре Ether/BTC. С точки зрения фундаментального анализа, этот бабл очень напоминает безумные пузыри времен доткомов, когда люди покупали даже не вникая в детали стартапов. А ведь по факту, сам проект Etherium это централизованное (с диктаторским управлением Виталика и Ко), плохо отлаженное и оптимизированное решение. При этом, в отличии от биткойна его эмиссия никак не ограничена, хотя есть надежда что Виталик когда-нибудь переведет её на рельсы т.н. программного майнинга PoS. А так, монет может стать хоть 200 миллионов в обозримом времени. И майнеры сейчас полагаю сливают почти все добытое, ибо только дурак будет удерживать перекупленный актив без веских причин. Опять-же, идут слухи что кефир активно задействован в пирамиде по схеме Понци… а это всегда заканчивалось одинаково. На мой взгляд аргументов более чем достаточно, нужно лишь немного смелости )

- комментировать

- ★1

- Комментарии ( 15 )

«Проклятие небоскребов» может плохо кончиться

- 02 февраля 2017, 06:42

- |

Несколько лет Китай переживал бум строительства небоскребов, но мы подозреваем, что 2016 год окажется годом, когда эти неэффективные инвестиции все же достигли своего пика.

В следующей диаграмме Goldman Sachs иллюстрирует, как поразительно Китай вырвался вперед с точки зрения ввода в эксплуатацию новых небоскребов в 2016 году…

Может, рекордное строительство небоскребов – это сигнал чрезмерной экспансии в экономике и нерационального использования капитала?

Следующая инфографика “Проклятие небоскребов” от компании EWN Interactive, проводит экскурс в историю шести различных вершин, достигнутых рынками за последние 100 лет, и последующими за ними крахов.

( Читать дальше )

Как долго рынок может расти без коррекции?

- 28 января 2017, 11:23

- |

Как результат, некоторые трейдеры уже стали забывать, что такое 5%-я коррекция, не говоря уж о 20%-м откате, который, как считается, знаменует собой переход рынка в «медвежью» фазу. Но как долго может продолжаться такой бескоррекционный подъем рынка?

Пролить свет на этот вопрос попытались аналитики InvesTech Research. Они проанализировали все «бычьи» периоды американского фондового рынка с 1932 г. и выяснили, что в среднем в ходе «бычьих» рынков 5%-е коррекции происходили раз в семь месяцев. Если не обращать внимание тот факт, что текущий «бычий» длится в два раза дольше, чем это происходило в прошлом, а 20%-й просадки не наблюдалось с финансового кризиса, то он в целом укладывается в описанную выше

картину. Во всяком случае это было верно до недавнего времени. Как видно на графике ниже, с момента прохождения индексом S&P 500 нижней точки последней коррекции прошло 11.2 месяца. И это, считают в InvesTech, говорит о тот, что «как минимум 5%-я коррекция на рынке давно назрела»

( Читать дальше )

«Большой, жирный, ужасный пузырь»

- 27 января 2017, 07:05

- |

В среду фондовый рынок США обновил исторические максимумы. Звучит впечатляюще. Сам Дональд Трамп назвал это событие «прекрасным».

Однако не все так просто, как может показаться. Давайте вспомним более ранние слова новоизбранного американского президента. Еще в сентябре Трамп назвал фондовый рынок США «большим, жирным, ужасным пузырем», который обрушиться при повышении ставок ФРС.

Звучит угрожающе. Давайте рассмотрим некоторые факторы поподробнее. Во что стоит верить?

Ликвидность, которую в последние годы накачивала ФРС. С 2008 года денежная база США взлетела на 400%, превысив $4 трлн. Примечательно, что с момента основания Федрезерва в 1913 году показателю потребовалось 100 лет, чтобы достичь $1 трлн.

Большая часть денежных средств направилась не в реальную экономику, а в финансовую систему, подогрев многие «бумажный» активы, включая акции. Сейчас на фоне некоторого улучшения экономики наблюдаются обратные процессы – ФРС взяла курс на сворачивание монетарных стимулов. Как показывает практика, это фактор не в пользу роста фондового рынка.

( Читать дальше )

Лопнет ли американский пузырь, надутый Трампом? + Несколько шуток:)

- 26 января 2017, 20:48

- |

Американские фондовые рынки снова настроены на повышение, а индекс Dow держится значительно выше уровня 20000 на оптимизме относительно политики президента Дональда Трампа, которая будет способствовать экономическому росту.

Во вторник Трамп подписал два указа, позволяющих ускорить строительство вызывающих споры нефтепроводов Keystone XL и Dakota Access, отказываясь от мер администрации Обамы по защите окружающей среды в пользу расширения энергетической инфраструктуры.

Он также подписал постановления, которые отменяют некоторые регуляторные акты и предписания по защите окружающей среды, чтобы ускорить одобрение инфраструктурных проектов.

Трампу был предоставлен высокий кредит доверия. Его победа на президентских выборах стала основным катализатором впечатляющего роста индекса Dow Jones на 10%. Некоторые аналитики называют это «эффектом Трампа», поскольку инвесторы приветствовали его обещания снизить налоги, повысить расходы на инфраструктурные проекты и дерегулировать экономику.

( Читать дальше )

Доллар США сейчас переоценён, почти, против каждой валюты в мире

- 24 января 2017, 11:28

- |

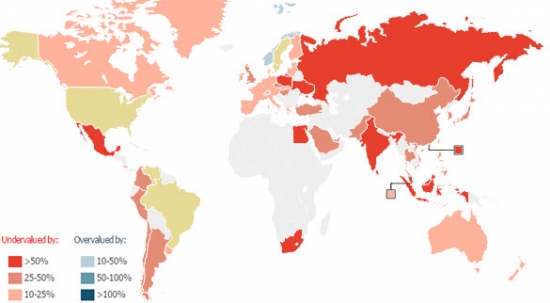

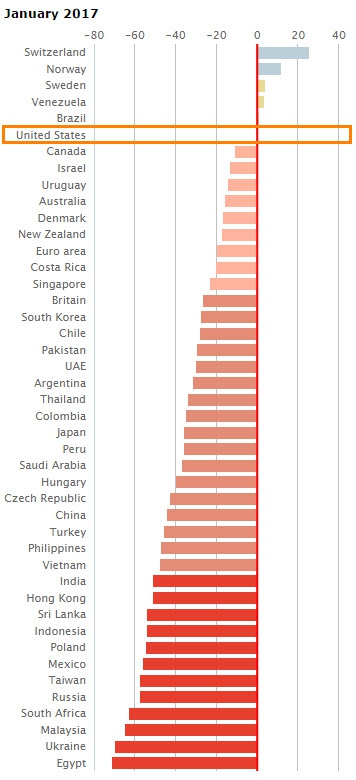

Как видно, БигМак в России переоценён более чем на 50%, чем в Швейцарии и Норвегии, в этих двух странах недооценён на 10-50%.

В США переоценён на 10-25%

График ниже показывает, что доллар США переоценён против большинства валют в мире.

( Читать дальше )

Dow 20 000?

- 21 декабря 2016, 17:33

- |

Индекс Dow Jones Industrial Average почти достиг отметки 20 000. Уровень в 1000 пунктов был пройден достаточно быстро.

Рынку потребовалось всего 27-28 дней, чтобы почти молниеносно вырасти с 19 тысяч пунктов до 20 тысяч. Еще более быстрым стал рост с предвыборных минимумов, когда первые сообщения о победе Трампа вызвали почти 5% -ое падение, до текущих уровней.

Dow c 17 450 достиг почти 20 тысяч за более чем два месяца. Ну и годовой прирост также внушительный, аж с 15450 до 20 000.

Закреплен ли этот рост доходами компаний или надувается пузырь, покрыты ли эти почти 5000 пунктов или 30% роста таким же ростом прибылей входящих в индекс компаний?

(Читать дальше...)

С картой в руках

- 09 декабря 2016, 15:13

- |

Многим, кто когда-нибудь оказывался в чужом городе, в незнакомой местности или дороге приходилось останавливаться и сверять свое положение по карте. Произнося что то: «вот я, а вот моя/мой …. (нужное поставить)». Как правило хорошая ориентация в пространстве не смотря на то что многое не известно позволяет с помощью карты найти правильную дорогу. Это правило я думаю вполне применимо и к местоположению в экономическом цикле. То что будет изложено ниже это моя субъективная точка зрения и задача данного поста скорее не найти стороников или переманить на свою сторону противников, эта статья скорее хлебная крошка из сказки. Вообще я заметил, что перечитывать свои статьи очень полезно, например «Глас народа» от 18.11.2014. «Сегодня с утра Раиса Васильевна, (между прочим человек с большой буквы Ч(без всякой иронии) и уборщица с Большим опытом работы), спросила: «Правда ли что у нас кризис как в 2008? Что делать с кровными? и что будет?» Т.к. она моет во многих кабинетах, то она про новости узнает раньше чем корреспонденты CNN. Это тем кто говорит, что простой народ слышать не слышал про кризис. Не дождавшись ответа на свои же вопросы, она дала исчерпывающий ответ: «надо будет купить долларов и сделать заготовки (варанье, соленья), кризис-кризисом а есть надо каждый день».

( Читать дальше )

Убытки банковского сектора Китая могут достичь 7% ВВП

- 02 декабря 2016, 16:24

- |

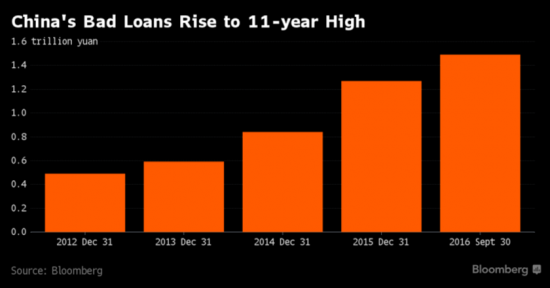

Согласно прогнозу Международного валютного фонда объем просроченной задолженности перед банками Китая может достичь 8,2 трлн. юаней (1,3 трлн. долларов).

Фонд считает, что потенциальные убытки могут приблизиться к 7% ВВП Поднебесной. По состоянию на 30 сентября общая сумма «плохих долгов» достигла 11-летнего максимума в 1,5 трлн. юаней.

В прошлом месяце аналитики Goldman Sachs заявили, что корпоративный долг Китая растет темпами опережающими Японский пузырь.

Пока у банков достаточно резервов для покрытия просрочки. Также кредитные организации сделали множество шагов для снижения уровня плохих долгов. Они были либо проданы, либо списаны, либо секьюритизированы. И согласно последнему стресс-тестированию 5-ти крупнейших банков страны они способны выдержать более двух шоковых лет, сообщил представитель PineBridge Investments агентству Bloomberg.

Резюме

( Читать дальше )

Мировые рынки. Чем хуже, тем лучше.

- 27 октября 2016, 11:39

- |

Всем профита.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал