психология

Рецензия на книгу "Клуб 5 часов утра"

- 11 ноября 2023, 17:53

- |

Недавно Тимофей на youtube канале рассказывал, что отказался от раннего подьема, рекомендованного в книге, так как первый час начинал хреначить. На самом деле первый утренний час не для этого. Но обо всем по порядку.

1. Жизнь коротка. Часы смерти уже начали свой отсчет и с каждой минутой у каждого из вас остается все меньше времени. Но есть и хорошая новость. Сколько бы не было отмерено каждому из вас, вы еще можете исполнить свою заветную мечту.

2. Трагедия людей в том, что они терпеть не могут сами себя. Суетятся, заполняя свою жизнь любой деятельностью — от работы до увлечений. Лишь бы не оставаться наедине с собой. И неважно куда они уходят: в запойный трудоголизм, наркотики или интернет-серфинг. Главное что они покидают себя. И в этом и заключается причина всех несчастий. Истинный же покой и наслаждение могут принести лишь тишина, уединение и тихая беседа с собственной душой.

3. Соцсети- великое зло. Они заставляют людей сравнивать себя с другими и завидовать. Они надевают шоры на глаза души, так что человек становится не в состоянии увидеть какие возможности открывает перед ним жизнь.

4. Поверхностное отношение проникло во все сферы. Люди зависают в телефонах на работе, смотрят бессмысленное видео, покупают в интернете ненужные вещи, ведут пустопорожние разговоры в чатах… «я не припомню времени, чтобы работники вели себя на службе так расслаблено, и в тоже время уставали от работы. И я не припомню времени, когда специалисты допускали такое количество ошибок». Нужно делать все по настоящему, что в профессии, что в личной жизни. Здоровый перфекционизм. Стремление к тому, чтобы шаг за шагом двигаться к улучшению самого себя.

5. Нет более простого и надежного средства сделать свой день идеальным, чем ранний подьем. Время является идеальным для занятий, связанных с личностных ростом и саморазвитием. Начало дня -это начало вашей личной истории. Вы начинаете новую страницу своей жизни и она еще пуста, свободна от внешнего влияния. Вы можете написать на ней все, что угодно. Любую мечту. Любую цель. В этот час вы можете создать любой образ себя. Раскрыть таланты. Найти новые идеи. Получить озарение. Утром на вас не обрушивается огромное количество информации. Ваше внимание направлено только на собственный внутренний мир. А днем наше окно внимания забивается множеством мельчайших вещей, на которые мы отвлекаемся. Когда вы встаете утром и проводите время в одиночестве, тишине и неподвижности, внешние раздражители еще отсутствуют и префронтальная кора как бы «ставит работу на паузу» и тогда мозг начинает вырабатывать дофамин -особый гормон, который вдохновляет вас на свершения. А с ним появляется и вечный его спутник -серотонин или гормон счастья. И тогда вы входите в состояние вселенского потока.

6. Самое важное! «Я знал многих людей, которые просыпались в 5 утра и что они делали в первую очередь? Лезли в телефон, проверяли сообщения, читали новости… уж лучше б они спали. Потому что какой смысл вставать так рано, чтобы заняться тем, что ты и так делаешь в течение дня? Я понимаю причины такого поведения, оно исходит от крайней тревожности, от недостатка дофамина. Человек ныряет в телефон, отключается от реальности, получает прилив дофамина и ему кажется что жизнь пришла в норму. Но на самом деле он убежал от реальности, пропустил возможность изменить свою жизнь. Мы встаем до рассвета не для того, чтобы выкроить час для пустых развлечений. А для того чтобы познакомиться со своей душой. Этот час нужно провести в тишине, выполняя особый ритуал, известный как формула 20/20/20».

7. Формула 20/20/20: первый отрезок времени двигайся. Зачем? Снизить кортизол, выработать нейротрофины, повысить дофамин и серотонин. Тело наполняется энергией, снижается уровень стресса. Второй отрезок времени размышляй, медитируй, рисуй свой идеальный день. Зачем? Почувствовать благодарность, прийти в состояние душевного покоя. Третий отрезок времени для роста, читай книги по саморазвитию, слушай лекции, выполняй задания по онлайн курсам. Растут и углубляются знания, оттачивается мастерство.

8. Не меньшее значение имеют 60 минут перед сном. Интернет, соц сети воруют не только время и силы, они крадут и ваш сон. Исследования подтверждают: синий цвет, исходящий от экранов электронных гаджетов, подавляет выработку мелатонина. Ко сну нужно готовиться особым образом. Расслабить тело, освободить разум. Рекомендуется отключить все гаджеты, поужинать с семьей или провести время с любимым человеком, почитать художественную литературу, принять расслабляющую ванну с ароматическими солями и выполнить медитацию перед сном.

9. Все изменения поначалу трудны, непонятны в середине и великолепны в конце. Когда вы начинаете формировать новую привычку или приобретать новый навык, вы неизбежно столкнетесь с мощным внутренним сопротивлением. Это самый тяжелый период. Если вы преодолеете сопротивление, то переходите ко второй стадии процесса. Мозг создает нейронные связи и навык становится все более привычным. Так происходит установка вашей привычки. На этой стадии вам может казаться, что несмотря на все ваши усилия, ничего не происходит и нет никакого прогресса. Важно не оставлять попытки и продолжать до тех пор, пока не достигнете третьей стадии. Чтобы привычка закрепилась и прочно вошла в подсознание, стала автоматической, необходимо не менее 66 дней.

10. Отдых -самое важное для того, кто хочет обрести свое истинное «я». Для свершений нужна энергия и человеку необходимо ее восстанавливать, заряжаться ей. Найдите то, что вас восстанавливает, исцеляет и радует и обращайтесь к этому чаще. Радость -колыбель гения. Лучшие идеи приходят к нам, когда мы счастливы и веселы.

- комментировать

- ★13

- Комментарии ( 9 )

Метод Питера Линча

- 23 октября 2023, 21:53

- |

«Метод Питера Линча» — это замечательная книга, которая предоставляет читателям уникальный взгляд на мир инвестиций через глаза одного из самых успешных фонд-менеджеров в истории, Питера Линча. Эта книга дает нам возможность проникнуть в ум и стратегии человека, который прославился благодаря своим инвестиционным успехам.

Одной из величайших ценностей этой книги является то, что она не ограничивается сухими теориями, а предлагает читателю практические советы и стратегии, основанные на реальном опыте Линча. Он подробно объясняет, как выбирать акции, как проводить исследования, и как разрабатывать успешные инвестиционные стратегии.

Книга также демонстрирует важность анализа фундаментальных показателей компаний и рынка в целом. Линч подчеркивает, что успешные инвесторы должны быть информированными и актуальными, а также готовыми адаптировать свои стратегии к изменяющимся условиям.

Однако, помимо инвестиционных советов, «Метод Питера Линча» также предлагает размышления о психологии инвестирования и важности ментальной стойкости. Линч демонстрирует, как психологические аспекты могут влиять на принятие решений и как избегать распространенных ошибок.

( Читать дальше )

Книга о работе над собой

- 12 октября 2023, 16:23

- |

Дефицитное мышление: как бедные и несчастные губят страну и мир?

- 11 октября 2023, 12:03

- |

Дефицитное мышление это комплекс убеждений формирующий ограниченное представление о ресурсах вокруг себя. Установка психики, согласно которой в мире есть определенное количество благ, которые достанутся не всем, следовательно их нужно добиваться, заслуживать, отнимать у других и накапливать, не позволяя окружающим ими завладеть.

На первый взгляд это своеобразное сумасшествие, которое вредит только самому человеку. Но в действительности дефицитное мышление приводит к множеству проблем для целого общества. И чем больше таких людей, тем беднее и несчастнее та группа, в которую они входят.

Люди с такой логической ошибкой мышления уверены, что денег, любви, комфорта, мужчин и женщин недостаточно для всех. Если у кого-то появился миллион, значит у меня стало меньше. Если у подруг хорошие мужья, значит я своего упустила и для меня их просто не осталось. Если у друга две девчонки, с которыми он спит, значит мне естественным образом спать не с кем. И так далее.

Пример пагубного влияния дефицитного мышления на общество

( Читать дальше )

Что делаете когда приходит большая прибыль?

- 30 сентября 2023, 14:03

- |

Всем добрый день!

Выше цитата из книги «Маги рынков».

Пишите, кто как переносит большую прибыль?

Как примерные варианты:

— Вывожу профит или часть профита;

— Продолжаю торговать как обычно;

— Начинаю торговать с повышенным риском с учетом что могу потерять часть накопленной прибыли;

— Делаю перерыв.

Я прежде всего отталкиваюсь от психологического комфорта.

Если до сверхприбыли была серия неудачных сделок — лучше решение снять половину профита или сделать перерыв.

Из опыта общения с трейдерами могу сказать мало кто способен делать перерыв, а ведь это лучшее решение чтобы отметить прибыль и опять же не замылить взгляд на рынок.

Мои большие убытки часто так же были после супер сделок, поэтому очень внимательно относитесь к своим эмоциям когда приходит сверх прибыль и получаете всплеск дофамина.

Мой канал Акции Shock, ты заходи если что :)

Попытки в психологию, часть III.

- 28 сентября 2023, 11:49

- |

Почему ваш управляющий зарабатывает больше вас, или как люди умудряются заработать ощутимо меньше рынка? Это кстати очень частая проблема. Про самоанализ наверное сюда опять не влезет :)

Я много раз писал что ЗАРАБАТЫВАТЬ ощутимо хуже рынка ИНВЕСТОРУ — мало реально. Дело в том что для этого надо ловить очень плохой тайминг рынка, или плохо выбирать бумаги, и делать это СИСТЕМАТИЧЕСКИ! Что крайне крайне тяжело. Этот факт очень просто доказывается математически.*

Однако потерять на рынке очень легко, что приводит к худшему старту, и прям очень плохо и вредно для долгосрочного результата если инвестор приходит с деньгами, а не строит капитал на рынке.

При том почти всегда это ошибка одной природы: изменение планов когда упало. Ну или как минимум не использование возможностей купить дешевле. Расскажу три-четыре-пять историй. И да, круче всех моя бабушка: она меня слушала :D

Начну с грустного, где я виноват до мозга костей. И не заработал денег из-за этого… Пришел ко мне близкий знакомый семьи, готов был со мной инвестировать 400к в далеком 2015г. Я тогда уже управлял счетом бабушки… Без плеч год дал 100%. Там было бы аналогично, человек хотел ДУ. Готов был мне доверить. Я рассказал про все все риски самым красочной образом… В общем в результате на рынок он пришел только в 2023 😢

( Читать дальше )

Крупные инвесторы приобретают акции у частных инвесторов, что в перспективе позволит им выиграть. Не давайте эмоциям манипулировать вами.

- 27 сентября 2023, 16:26

- |

Большинство новичков и многие опытные инвесторы считают, что успех на фондовом рынке зависит от правильного выбора стратегии и торговой системы. Однако, со временем они сталкиваются с разочарованием, убеждаются в том, что идеальные сигналы и четкие приёмы управления капиталом и рисками не приносят ожидаемой прибыли, а только убытки. Проблема заключается в том, что эти безупречные правила не могут соблюдаться под воздействием эмоций. Таким образом, контролирование собственных эмоций крайне важен для спекулянтов и инвесторов. Без исключения знать, как спекулировать с холодной головой.

Эмоции имеют большое влияние на результаты трейдинга

Многие успешные трейдеры акцентируют внимание на значимости психологии при работе на финансовых рынках. Знаменитый американский психолог, практикующий спекулянт и тренер Ван Тарп, какой-никакой обучил большое количество признанных фаворитов в трейдинге, разработал программу (чарт Тарпа), чтобы оценивать поведение некоторых факторов на их успех. В этой диаграмме он уделяет важное значение следующим аспектам:

( Читать дальше )

Попытки в психологию, часть I.

- 24 сентября 2023, 12:19

- |

Я таки опять выступаю на Смартлабе. Темой решил выбрать психологию, очень часто слышу вопросы на эту тему. А цикл постов — отличная подготовка к выступлению.

Цикл скорей всего будет довольно сумбурным, по итогам может быть получится собрать это все в единую логику.

Для успешной работы консервативного инвестора много психологии не нужно: достаточно знать что вы владеете кусочком пяти-десяти бизнесов которые на вас работают, и платят вам дивиденды(или проводят байбеки), а остальное — шум. Вам не обязательно уворачиваться от обвалов рынка, или бежать из бизнеса в котором проблемы. Достаточно принимать какие-то решения по балансировке раз в год, а остальное время просто докупать. И при этом чем больше все упало — тем лучше. У вас есть другая работа, может семья, дети… Или вы уже на пенсии — ваше внимание НЕ зациклено на рынке, и не должно быть на нем зациклено.

А вот если вы работаете более агрессивно, регулярно принимаете решения которые влияют на ваше благосостояние — стресс неизбежен. Я многократно писал что с открытия биржи(24,03,22) у меня очень хороший результат. Я продаю платный доступ к сделкам, но не рассказываю сколько заработал! Мне бы выгодней этим результатом сильно сильно размахивать! Подпишитесь чтобы узнать сколько у меня денег? Смешно.

( Читать дальше )

Новые пополнения в Библиотеку инвестора

- 22 сентября 2023, 09:04

- |

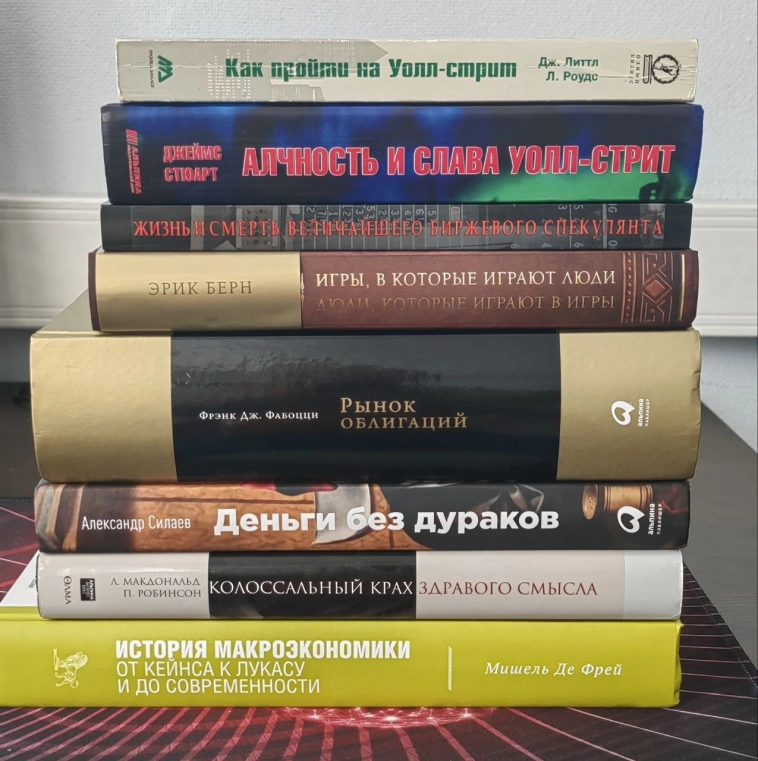

Продолжаю подкупать книги для своей библиотеки. По мере прочтения новых, я стараюсь писать рецензии, которые публикую в рубрике — Библиотека инвестора в своих каналах, а также стараюсь не забыть здесь на Smart-Lab.

Мои последние приобретения:

✅Рынок облигаций. Анализ и стратегии. Фабоцци Фрэнк Дж. (у меня ещё с 2000-х есть другая книга Фабоцция — Управления Инвестициями. Она очень помогла мне в изучении облигаций. Решил купить вот эту)

✅ История макроэкономики. От Кейнса к Лукасу и до современности. Фрей Мишель де (В свое время мне очень понравилась книга «Как устроена экономика» Чанга Ха-Джун. Надеюсь это будет не менее интересной)

✅ Деньги без дураков: Почему инвестировать сложнее, чем кажется, и как это делать правильно. Силаев Александр (Много слышал об этой книге от людей, которых уважаю. Решил прочесть)

✅ Жизнь и смерть величайшего биржевого спекулянта. Смиттен Ричард. (Книга о реальной жизни Ливермора, который стал прототипом главного героя одной из самых известных книг в мире инвестиций и спекуляций «Воспоминания биржевого спекулянта» Эдвина Лефевра)

( Читать дальше )

Выгорание и переутомление. Часть 2. Причем тут трейдинг

- 20 сентября 2023, 17:24

- |

После этого я немного сбавил обороты и решил сделать некоторые действия. Одно из них: хотя бы не спешить никуда, и позволить себе опаздывать и не успевать. Другое — постараться не пользоваться цифровыми устройствами после 22 часов.

Еще одно осознание, которое меня посетило — устроить себе цифровой ретрит. Хочу снять отель какой-то на пару дней, и там посидеть в одиночестве, наедине с самим собой. Кстати если есть идеи подходящего местечка в Питере или ЛО, жду в комментах.

Ток я написал про цифровой ретрит, мне сразу гугл подсунул свежее видео Курпатова "Дофаминовая яма, Как мы губим свой мозг". Видос на 27 минут, очень рекомендую посмотреть, так как это похоже та вещь, с которой я отчасти столкнулся.

Сначала ты просто работаешь-работаешь-работаешь без перерыва. А потом еще не можешь остановиться, включаешь видео/интервью в машине, приходишь домой во-первых, продолжаешь работать, а во-вторых, в тот момент когда наступает время отдыха, ты еще и смотришь тик-ток/инстаграм. Да блин, я обожаю Тик-Ток😂😁😂

В общем так я попал еще и в дофаминовую яму, которая меня высосала до дна.

Кстати, активный трейдинг — это 300% та же самая дофаминовая яма.

Знаю активных трейдеров, которые сделали миллионы долларов, при этом ходили совершенно демотивированные и депрессивные, т.к. постоянные выбросы дофамина из-за круглосуточного трейдинга и предвкушения прибылей испепелили их до тла буквально.

Думаю и Ливермор покончил собой в конце концов по той же причине.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал