продажа акций

Alstom завершила продажу своих 20% акций в Трансмашхолдинге со скидкой в 50% - Ъ

- 13 марта 2024, 07:15

- |

Alstom завершила продажу своих 20% акций в Трансмашхолдинге российским акционерам за половину их рыночной стоимости. Этот шаг, хоть и сопровождался невысокой ценой, считается закономерным и не нанесет ущерба Трансмашхолдингу.

Российские акционеры Трансмашхолдинга завершили выкуп 20% акций у французской Alstom в январе. Сумма сделки не была раскрыта, но заявлено, что она составила половину от рыночной стоимости и была произведена в рублях. Акции были равномерно распределены между акционерами.

Трансмашхолдинг занимается производством тягового подвижного состава, пассажирских вагонов и вагонов для электричек и метро. По данным РСБУ за 2023 год, выручка компании выросла на 23%, достигнув 135 млрд рублей, а чистая прибыль составила 14,2 млрд рублей. Общая выручка группы превысила 400 млрд рублей, выросла на 30%.

Alstom прекратила поставки поездов в Россию еще в марте 2022 года, но тогда не продала свою долю в Трансмашхолдинге, объяснив это отсутствием существенных деловых связей с ним. Однако осенью 2023 года компания объявила о своем выходе из Трансмашхолдинга из-за того, что последний попал в список санкций SDN.

( Читать дальше )

- комментировать

- 163

- Комментарии ( 0 )

Polymetal завершила продажу российского бизнеса и снизила долг на $2,2 млрд - компания

- 11 марта 2024, 08:35

- |

Polymetal International plc («Polymetal» или «Группа») объявляет о завершении сделки по продаже 100% акций АО «Полиметалл» компании АО «Мангазея Плюс», после одобрения акционерами и выполнения всех условий.

Главный исполнительный директор Polymetal, Виталий Несис, отметил, что акционеры поддержали продажу российского бизнеса, что позволило снизить риски. Планируется представить новую стратегию и политику распределения капитала в мае.

В результате закрытия сделки и в соответствии с условиями, указанными в Циркуляре от 19 февраля 2024 года, Polymetal снизила чистый внешний долг на $2,20 млрд, полностью погасила внутригрупповую задолженность в размере $1,04 млрд после вычета налогов и получила $300 млн после уплаты налогов. Чистая денежная позиция Группы составляет примерно $130 млн.

Источник: www.polymetalinternational.com/ru/investors-and-media/news/press-releases/11-03-2024/

Немецкий Daimler Truck в 2024 г. продал свои 15% акций в Камаз - Ведомости

- 15 февраля 2024, 08:14

- |

Гендиректор «Камаза» Сергей Когогин подтвердил эту информацию в интервью «Ведомостям». Daimler Truck владел долей в «Камазе» с 2008 года, но начиная с 2022 года, когда началась Специальная военная операция на Украине, немецкий концерн прекратил участие в жизни российского автопроизводителя.Подробности сделки, включая покупателя и сумму сделки, не разглашаются.

Эта сделка стала частью общего тренда ухода западных автопроизводителей из российского рынка, начавшегося весной 2022 года. В то же время, технологии Mercedes сыграли важную роль в модернизации модельного ряда «Камаза», помогая существенно улучшить производственные процессы и качество продукции.

Источник: www.vedomosti.ru/business/articles/2024/02/15/1020351-daimler-prodal-svoyu-dolyu-v-kamaze

Путин подписал закон об условиях принудительной продажи акций энергокомпаний - ТАСС

- 14 февраля 2024, 09:46

- |

Норма вступит в силу с 1 января 2030 года. Федеральная антимонопольная служба (ФАС) сможет обратиться в суд с иском о принудительной продаже акций компаний, нарушающих запрет. Закон исключает обязательность установки устройств для удаленного или автоматизированного введения ограничения режима потребления электроэнергии в случаях неисполнения обязательств по ее оплате.

Источник: tass.ru/ekonomika/19978959

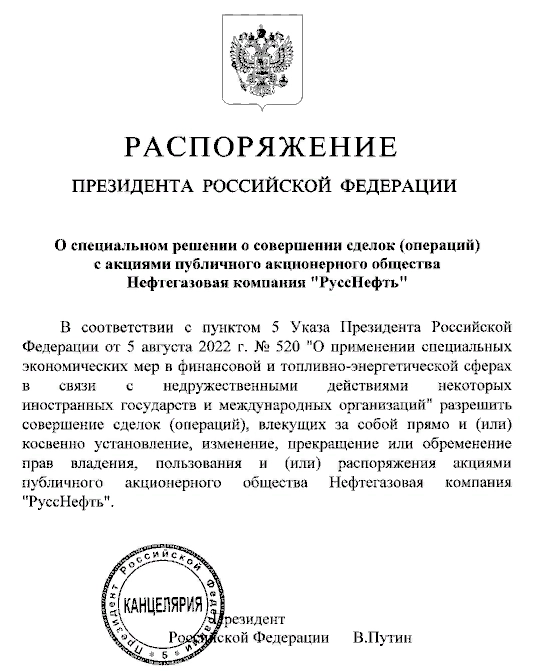

Путин разрешил иностранным лицам совершать сделки с акциями Русснефти

- 02 февраля 2024, 20:49

- |

publication.pravo.gov.ru/document/0001202402020037

Из документа следует, что глава государства разрешает совершение сделок, влекущих за собой установление, изменение, прекращение или обременение прав владения, пользования и (или) распоряжения акциями «Русснефти».

23,46% в «Русснефти» принадлежало швейцарскому трейдеру Glencore через структуру Rambero Holding.

Основной контроль в «Русснефти» принадлежит компаниям, связанным с группой «Сафмар», — через ИК «Надежность» (4,95%), ЗАО «Млада» (7,7%) и Bradinar Holdings (12,05%). Инвестиционному холдингу SFI принадлежит 8,38% в уставном капитале.

tass.ru/ekonomika/19888991

Всем доброго дня, помогите найти ответ. Я сам в трейдинге ничего не понимаю, надежда на вас) У моей мамы есть акции Ижсталя, когда то давно выдавали сотрудникам. Как и куда их можно продать?

- 04 декабря 2023, 10:13

- |

Минфин ожидает, что продажа акций Росспиртпрома состоится до конца 2023 г, средства поступят в бюджет в полном объеме - министерство

- 19 октября 2023, 11:59

- |

tass.ru/ekonomika/19060805

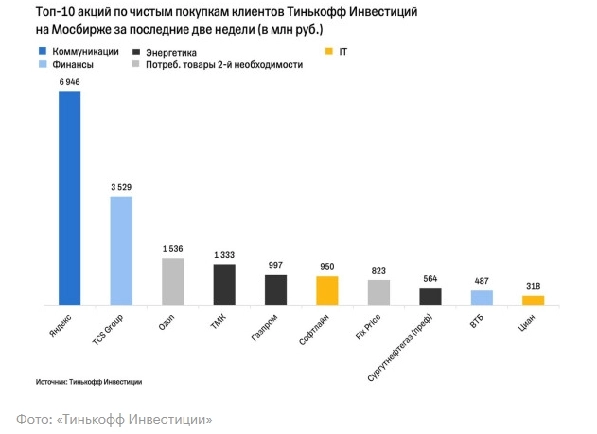

«Яндекс» стал самой покупаемой акцией в «Тинькофф Инвестициях» в октябре

- 12 октября 2023, 10:55

- |

В лидерах по чистым продажам оказались бумаги Positive Technologies, сообщил брокер. Кроме того, инвесторы активно продавали акции нефтегазовых компаний на фоне падения цен на энергоносители в октябре. В частности продажи наблюдались в акциях ЛУКОЙЛа и «Роснефти».

( Читать дальше )

Продажа акций ЗАО

- 08 июня 2023, 22:35

- |

Ситуация следующая: родственник получил в наследство акции ЗАО «Пензенская кондитерская фабрика» и хочет их продать, но как это сделать, не понятно.

Логично было бы продать их тем, у кого они уже есть. Почитав отчёты фабрики, я нашёл, что 72% акций принадлежат АО «Объединённые кондитеры». Я пытался с ними связаться, но безуспешно. Ещё я связывался с разными конторами, найденными через поисковики, которые занимаются продажей акций, но они либо игнорируют мои сообщения, либо отвечают, что никак не могут помочь.

Может быть, кто-то знает брокера, который мог бы помочь с продажей этих акций? Понятно, что это дикий неликвид и вряд ли кому-то нужны эти акции, но всё же хотелось бы попробовать их продать.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал