SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

продавать

SP500 сейчас ПРОДАЁМ.

- 31 марта 2016, 13:49

- |

Приглашаю присоединится к моей сделке по SP500.

Продажа по 2053-55 кому как повезёт.

Стоп 2063-65 -(убыток -500$).

Прибыль минимум +1500$.

Сделка в пропорциях 1 к 3

Удачи!!!

- комментировать

- Комментарии ( 3 )

Лукойл достиг целевой цены 2 583.

- 24 февраля 2016, 12:35

- |

Рекомендация изменена на ПРОДАВАТЬ.

specialsituations.net/category/lukoil/

Ждём новостей о приобретении Башнефти для повышения целевой цены.

specialsituations.net/government-wants-money/

specialsituations.net/category/lukoil/

Ждём новостей о приобретении Башнефти для повышения целевой цены.

specialsituations.net/government-wants-money/

АЛРОСА и De Beer's шорт?)

- 25 января 2016, 17:43

- |

expert.ru/expert/2016/04/padenie-brilliantov/

здесь предрекают обвал ювелирке((

а скока и нас в гохране брюликов? надо как-то сливать их))

здесь предрекают обвал ювелирке((

а скока и нас в гохране брюликов? надо как-то сливать их))

ВТБ Продажа

- 06 ноября 2015, 14:14

- |

Подходит сигнал на продажу ВТБ.

1 цель 0.7370

2 цель 0.7218

Плюс 2 вершина.

1 цель 0.7370

2 цель 0.7218

Плюс 2 вершина.

Пузырь!

- 15 мая 2014, 05:33

- |

Курс рубля растет уже седьмую торговую сессию подряд и уже вышел на максимумы за три месяца. При этом наибольшие потери понес евро, который с 2 мая утратил уже около двух рублей и торгуется неподалеку от 47,5 рубля. Доллар растерял за это время 1,15 рубля и уже приближается к отметке 34,5 рубля. Стоимость бивалютной корзины (состоит из 0,55 доллара и 0,45 евро) потеряла около 1,5 рубля и уже скатилась к отметке 40,5 рубля.

…

При этом рубль окреп настолько, что цена бивалютной корзины (основного ориентира ЦБ РФ, за которым он следит) прочно закрепилась в нейтральном подкоридоре (38,35–41,45 рубля) плавающего коридора (36,40–43,40 рубля), нахождение в котором устраивает регулятора. Таким образом, после длительного периода валютных интервенций (в виде продажи инвалюты), проводимых Центробанком на протяжении многих месяцев, регулятор вот уже несколько дней перестал продавать валюту, спокойно наблюдая за тем, как сам рынок без вмешательств устанавливает рыночный курс рубля.

( Читать дальше )

…

При этом рубль окреп настолько, что цена бивалютной корзины (основного ориентира ЦБ РФ, за которым он следит) прочно закрепилась в нейтральном подкоридоре (38,35–41,45 рубля) плавающего коридора (36,40–43,40 рубля), нахождение в котором устраивает регулятора. Таким образом, после длительного периода валютных интервенций (в виде продажи инвалюты), проводимых Центробанком на протяжении многих месяцев, регулятор вот уже несколько дней перестал продавать валюту, спокойно наблюдая за тем, как сам рынок без вмешательств устанавливает рыночный курс рубля.

( Читать дальше )

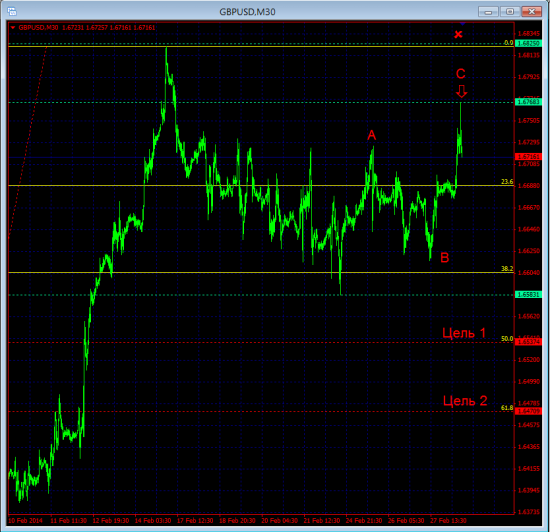

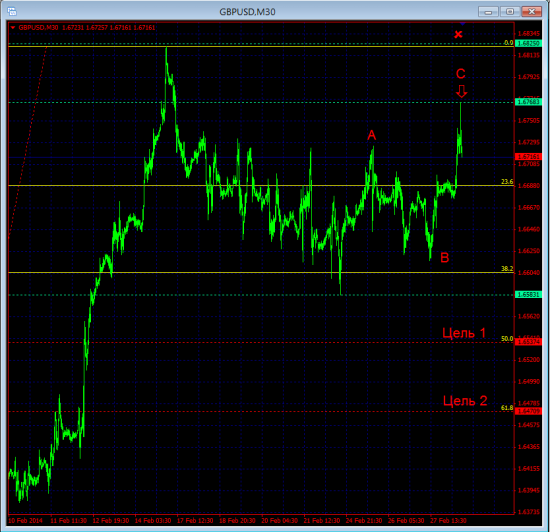

Short GBPUSD

- 28 февраля 2014, 15:10

- |

Стоп за 1.6825. Продавать можно с тек. уровней. Цели указаны, это 50% и 62% последней дневной волны.

Акции НЛМК переоценены в текущих рыночных условиях (по мнению аналинегов))

- 15 октября 2013, 18:39

- |

НЛМК является одной из крупнейших металлургических компаний в мире и самой крупной в России (в 2012 году доля от общего объема производства стали составила 21%). Общая производственная мощность активов компании составляет 17 млн тонн стали. В основе бизнес модели компании лежит производство стали, сосредоточенное в России и производство готовой продукции в непосредственной близости к потребителям (в России, Европе и США). НЛМК реализует большую часть продукции на зарубежных рынках (в 2012 году объем продаж металлопродукции на экспорт составил 68% в физическом и 64% в денежном выражении). Крупнейшим потребителем стали в России является строительство и инфраструктура (свыше 80% продаж). Для укрепления своих позиций на данном рынке НЛМК запустил электрометаллургический завод нового поколения в Калужской области. Производственные мощности «НЛМК Калуга» по выпуску стали и сортового проката составляют 1,5 млн. тонн стали и 0,9 млн. тонн проката в год.

Одним из конкурентных преимуществ НЛМК является низкая себестоимость производства стали, обеспечивающая высокую конкурентоспособность металлопродукции более высоких переделов. В основе конкурентоспособного производства лежит вертикальная интеграция в сырьевые активы (за счет территориальной близости сырьевой базы и структурно низких удельных затрат себестоимость железорудного концентрата составляет около $27 на тонну (c доставкой до Липецкой площадки)), а также эффективные мощности по производству и переработки стали, которые работают при максимальной загрузке. Компания продолжает работать над затратной составляющей, инвестируя в технологии, направленные на снижение затрат, в том числе во внедрение установок по вдуванию ПУТ, а также в использование каменноугольного пека. Кроме того НЛМК реализует объявленную в феврале Программу по оптимизации затрат.

( Читать дальше )

Одним из конкурентных преимуществ НЛМК является низкая себестоимость производства стали, обеспечивающая высокую конкурентоспособность металлопродукции более высоких переделов. В основе конкурентоспособного производства лежит вертикальная интеграция в сырьевые активы (за счет территориальной близости сырьевой базы и структурно низких удельных затрат себестоимость железорудного концентрата составляет около $27 на тонну (c доставкой до Липецкой площадки)), а также эффективные мощности по производству и переработки стали, которые работают при максимальной загрузке. Компания продолжает работать над затратной составляющей, инвестируя в технологии, направленные на снижение затрат, в том числе во внедрение установок по вдуванию ПУТ, а также в использование каменноугольного пека. Кроме того НЛМК реализует объявленную в феврале Программу по оптимизации затрат.

( Читать дальше )

Золото и отрицательные реальные процентные ставки (полная версия)

- 21 февраля 2013, 16:44

- |

Золото падает. Многие недоумевают, забывая уроки истории. И пока технические аналитики обосновывают провал в котировках реализацией фигуры “мертвый крест” (death cross), мы подробно рассмотрим фундаментальные предпосылки движений в желтом металле. Начнем по порядку.

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал