прогноз 2026

Дивидендный взгляд Атона на 12 месяцев

- 12 декабря 2025, 11:20

- |

📌Что смутило

— ВТБ 🏦. Ну да — ну да, куда ж без синего ''друга'', конечно, можно сделать такую доходность, но без очередной допэмиссии не обойтись. Базово закладываю пейаут в 25% и доходность в 2 раза ниже!

— Роснефть ⛽️. Если 1 полугодие 2025 года с 11 рублями дивидендов могло показаться плохим, то впереди ждет еще более плохое 2 полугодие 2025 года с символическим дивидендом + пока не видно перспектив в 1 полугодие 2026 года, что по совокупности дает дивиденд в +-15 рублей или доходность в 3-4%, но явно не 8%!

— Новатэк 🔋. Ситуация похожая с Роснефтью, но получше из-за внутреннего рынка газа (индексация цен) и отсутствия долга, поэтому дивиденд за 2 полугодие 2025 и 1 полугодие 2026 года рисуется в 60 рублей, что дает 5%, а не 8%!

— Алроса 💎. Ты что тут вообще забыла? Какие дивиденды? Первое полугодие вырулили за счет разовой продажи ангольской Катоки, а дальше шансов пока нет из-за цен на алмазы и курса доллара. Базово закладываю 0 рублей!

( Читать дальше )

- комментировать

- 4.1К | ★2

- Комментарии ( 2 )

📈АТОН прогнозирует рост российского рынка акций в 2026 году

- 12 декабря 2025, 07:28

- |

📊 Основной прогноз

🔹Индекс Мосбиржи: Ожидается рост до 3300–3500 пунктов

🔹Драйверы:

▪️Снижение ключевой ставки до 12–13% к концу 2026 года

▪️Сокращение премии за риск инвестирования в акции с 10–12% до 7–8%

▪️Возможный переток средств частных инвесторов из депозитов и облигаций в акции

🔹Рубль: Средний курс — 90 руб/долл

🔹Оценка рынка: Российские акции остаются одними из самых дешевых в мире (P/E 2026г. = 4,6x).

⭐ Фавориты на 2026 год (компании внутреннего спроса).

Аналитики делают ставку на компании, ориентированные на внутренний рынок, чья динамика может опережать экспортеров.

🔹Потребительский сектор: OZON, X5

🔹ИТ: Яндекс

🔹Финансы: Т-Технологии, Ренессанс Страхование, Сбер

🔹Сырье (вне нефти): НОВАТЭК (газ), РУСАЛ, Полюс (золото)

🔹Компании 2-го эшелона: Лента, ЦИАН, Мать и дитя, Эн+, девелоперы (ПИК, Самолет, Glorax).

💰Дивидендный потенциал

▪️Средняя дивидендная доходность рынка ожидается на уровне ~10%

▪️Топ-5 по дивидендной доходности (ожидаемой): ЦИАН (30%), ВТБ (28%), X5 (20%), МТС (17%), HeadHunter (16%).

( Читать дальше )

Российские акции 2026: прогноз MOEX, перспективные бумаги и риски санкций.

- 11 декабря 2025, 13:36

- |

Мнение про российский рынок акций — ситуация странная и полная противоречий.

📊 ТЕКУЩЕЕ СОСТОЯНИЕ (декабрь 2025)

MOEX сейчас торгуется около 2700 пунктов. За год индекс вырос на 7.12%, но максимум года был 3371 пункт в феврале 2025-го — с тех пор рынок откатился на 20%.

Это говорит об одном: весь рост уже случился в начале года, остальное время рынок корректируется.

Не забываем подписываться на телеграм-канал, чтоб ничего не пропустить

🎭 ГЛАВНЫЙ ПАРАДОКС

На фоне:

— Рекордно высокой ставки — 21% (одна из самых дорогих в мире)

— Санкций и геополитики — неопределенность на максимуме

— Цен на нефть в пике ($60-66, это низко для России)

Акции почему-то растут на 5-6% в декабре. Аналитики ждут «новогоднего ралли Санта-Клауса» к 2750-2800 пунктам.

Но это типичный год-новогодний скальпинг, а не реальный рост.

📈ПЕРСПЕКТИВА НА 2026 (ВОТ ТУТ ИНТЕРЕСНО)

Базовый сценарий:

— Если не будет новых санкций и начнется хоть какое-то смягчение ДКП → индекс может подняться к 3000-3300 пунктам

( Читать дальше )

Российский рынок — традиционно в декабре подводим итоги

- 10 декабря 2025, 13:28

- |

Вы готовы учиться на реальных примерах и реальных портфеля? Тогда мы идем к вам!

Доходность по портфелям в этом году не впечатляющая, но и 30% годовых в среднем достойный результат. Самый большой портфель — 28% годовых. См. здесь.

Инвесторы жалуются, что рынок штормит. Да бросьте, друзья, мы живем в типичной развивающейся стране, с геополитикой, налогами и санкциями в роли штормовых ветров. И вопрос не в том, куда дует ветер, а в том — с какой силой грести дальше?

С начала года индекс Мосбиржи просел больше чем на 7%, а за 5,5 лет в долларах дал доходность ниже самого скучного валютного депозита.

Почему так? Очевидно, причины внешние и внутренние. Государство повышает налоги, санкции душат экспорт и цены, компании иногда просто «испаряются». Многие инвесторы, загрузившись акциями в пик 20-21 годов, теперь в депрессии — планировали доход, а получили нервы и минус. Но! Капитализация компаний — 20% ВВП (мы помним, что цель — выше 60%), и рынок не мёртвый. Он просто в нокдауне.

( Читать дальше )

В 2026 году дивидендов не будет!

- 08 декабря 2025, 11:49

- |

Привет! Сижу смотрю и наблюдаю за аномальным укрепление рубля и не понимаю ажиотаж по нашей фонде. Когда я только начал изучать акции, мне запомнился основной драйвер экономики России, это было ослабление рубля к доллару.

Сегодня же всё наоборот, рубль укрепляется- MOEX растёт. Видимо акционеры надеются на переоценку рынка по PE по мирному треку. Но прежде чем ловить эйфорию от мира, давайте посмотрим на структуру дивидендных аристократов.

Уже понятно, что большую часть таблицы занимают экспортёры.

Теперь нужно понять сбалансированный курс рубля для нашей экономики. По заявлениям многих топов (к примеру Греф), он находится в диапазоне 96-102 рубля за доллар.

( Читать дальше )

- комментировать

- 14.7К |

- Комментарии ( 22 )

2026: год осторожных ставок

- 08 декабря 2025, 10:29

- |

Прогноз выглядит немного странно, учитывая, что по большинству оценок темпы роста ВВП в 2026 году замедлятся по сравнению с 2025-м, а перспективы завершения СВО остаются неясными: ни Украина, ни Европа не готовы признать Донбасс и другие территории российскими.

Дивидендная база большинства эмитентов, вероятно, сократится по итогам 2026 года. Но, правда, драйвером возможного роста котировок, прежде всего в экспортных секторах, может стать девальвация рубля.

Центробанк с нового года существенно снизит продажи валюты, а цена Brent рискует опуститься ниже 60 долларов за баррель из-за профицита углеводородов на мировом рынке. Добавим к этому фактор накопленной инфляции прошлых лет.

Однако, ослабление рубля повысит инфляционные риски, а значит, возможности ЦБ для существенного снижения ставки окажутся ограниченными. Тем не менее, умеренное смягчение денежно-кредитной политики возможно, что делает длинные ОФЗ интересным инструментом — они могут показать доходность выше депозитов.

( Читать дальше )

2026 год

- 07 декабря 2025, 18:35

- |

Топ-пики стратегии 2026

- 07 декабря 2025, 15:25

- |

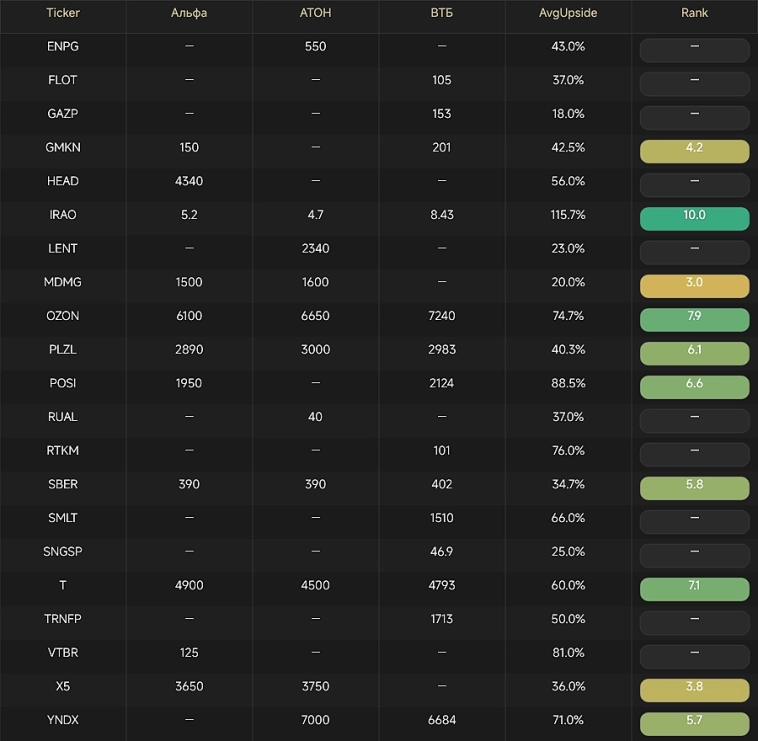

Уже вышло 3 стратегии: Альфа, Атон, ВТБ.

Собрал все топ-пики, средний апсайд.

И присвоил условный баллы привлекательности бумаг по следующему принципу:

1) В расчёт попадают только те акции, которые есть в фаворитах минимум у двух инвестдомов.

2) Rank состоит из двух частей:

оценка попадания в топ-пик (до 5 баллов) — чем больше инвестдомов включили бумагу в фавориты, тем выше балл.

3 дома → 5 баллов

2 дома → 3 балла

Оценка апсайда (до 5 баллов) — нормированная оценка среднего апсайда бумаги среди тех инвестдомов, которые включили её в фавориты.

Чем выше средний апсайд, тем выше балл.

3) Итоговый Rank = сумма этих значений.

Вот что получилось.

Мой телеграм: t.me/keepcalmmarket/120

📉В следующем году все будет круто (или нет)

- 07 декабря 2025, 01:54

- |

Очередные данные по инфляции демонстрируют быстрое сокращение. На 3 декабря сейчас уже 6,6% г/г (по данным мин.эк). В первой половине года отмечал, что высокая база инфляции в 2024 была в середине лета и под конец года. Сейчас под влиянием высокой ставки, заменяются высокие прошлогодние значения и текущая годовая инфляция стремительно сокращается.

Так 4/11/18/25 декабря 2024 года недельная инфляция была 0,50%/0,48%/0,35%/0,33%. Как видим, сейчас выпадает 0,5% за неделю и в расчет входит текущая недельная инфляция 0,04%.

Если предположить, что средняя недельная инфляция до конца декабря сохраниться на уровне 0,1%, то к концу года годовое значение с высокой вероятностью упадет ниже 6%.

Это мощный сигнал на потенциальное ускорение снижения ставки. Удивляет, то что многие ожидают сохранение/снижение на 0,5% в такой ситуации. При инфляции 6%, нормальное значение ставки ~8-10%.

Ставим чекбоксы:

✅Чрезмерное укрепление нац.валюты

✅Резкое сокращение инфляции

✅Спад совокупного спроса

✅Снижение корпоративных доходов

( Читать дальше )

Черные лебеди 2026 года. Чего боятся международные банки?

- 06 декабря 2025, 10:44

- |

Хоть мы и отрезаны от мировых рынков, наша экономика все равно зависит от состояния дел в Европе, США и тем более в Китае.

И если весь мир погрузится в рецессию или во что-то более страшное, то наш рынок это тоже почувствует. Поэтому я решил пройтись по прогнозам международных банков, которые выложили свои стратегии и выделили основные риски.

📈 Инфляция. В США и Европе она заметно снизилась, но из-за пошлин и энергии цены снова могут пойти вверх. Плюс правительства заинтересованы в том, чтобы их долги сгорели в огне инфляции. Это то, что не удалось владельцам АФК Системы :)

При этом лишь два банка (UBS и Barclays) видят в инфляции большую проблему. Остальные же прогнозируют ее в районе 2-3% — это не страшно и не окажет влияния на мировые рынки (в т.ч. и на российский).

🇺🇸 Торговые войны. Банкиры не любят Трампа (особенно европейские), поэтому считают его действия угрозой для мировой экономики. С 1970-х годов мировая торговля в % от ВВП выросла с 20% до 60%, а пошлины могут развернуть этот процесс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал