премия за риск

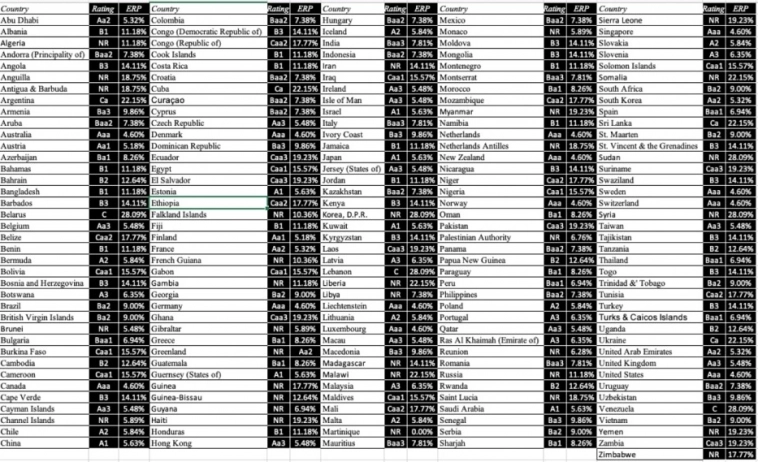

Дамодаран опубликовал страновые премии. 11% по РФ.

- 31 января 2024, 23:06

- |

Сколько можно заработать на российских акциях? 20%.

Профессор Нью-Йоркского Университета два раза в год публикует премию за инвестирование в акции любой страны мира. Ссылка на пост здесь, пока только в LinkedIn:

Ниже карта и ставки по всем странам:

Только это не ставки, а премия к безрисковой ставке. По России она составляет 11,18%. Если перевести эквити премию в ставку по акциям, то она составит 15% в долларах. Безрисковая ставка по долларовому долгу — 4%. А если добавить еще разницу в инфляции, то получится 20% в рублях. Немного кажется занижено, но, как раз эту оценку и дают многие наши брокеры и инвест банки. Именно такая доходность заложена в оценке акций, входящих в индекс ММВБ.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 40 )

Что такое G-спред? Разбираемся, что творится на рынке облигаций

- 16 января 2024, 10:00

- |

Осенью 2023 на долговом российском рынке сложилась парадоксальная ситуация: некоторые корпоративные облигации с не самым высоким кредитным рейтингом предлагали МЕНЬШУЮ доходность к погашению, чем наши любимые сверхнадёжные ОФЗ с аналогичными сроками погашения. Что за … ?

Это наглядно показывает так называемый G-спред, по которому удобно отслеживать риск-премии облигаций в разных сегментах.

Обзоры инвестиционных инструментов, авторская аналитика и инвест-юмор — в моем телеграм-канале.

Понятие «G-спред» (от англ. G-spread), как и многие другие финансовые термины, пришло к нам от дурацких янки. Буква «G» является отсылкой к слову «government», т.к. спред по своей сути представляет собой разницу между доходностью облигации и интерполированной точкой на спотовой кривой доходностей государственных облигаций США (для облигаций в USD).

Аналогичный спред для рублёвых облигаций, соответственно, рассчитывается с привязкой к самым надежным российским долговым бумагам – облигациям Минфина РФ, они же ОФЗ.

( Читать дальше )

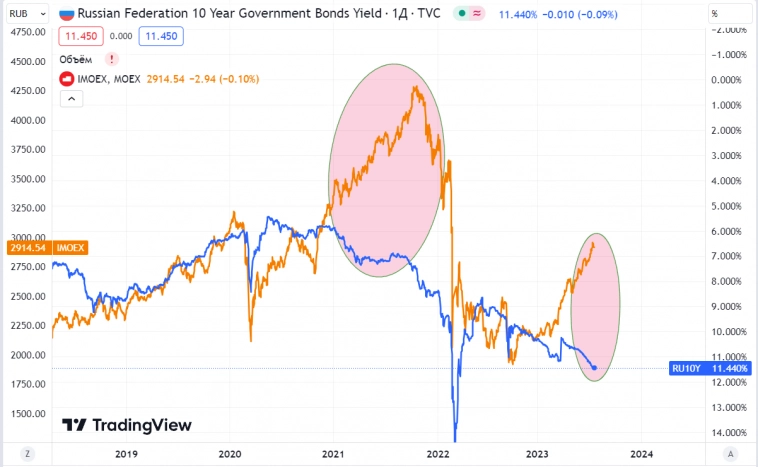

Высокая ставка в ОФЗ помеха инвестициям в российские акции? IMOEX (MCFTR) VS ДОХОДНОСТЬ В ОФЗ (NRR)

- 08 декабря 2023, 09:55

- |

На этой неделе я опубликовал на закрытом канале ABTRUSTOPSEC много различных расчётов и выводов по возможным вариантам роста российских акций в 2024 и на следующие 5 лет. Одним из самых интересных было исследование зависимости доходности, а если быть точнее премии за инвестиции в российские акции (ERP), по отношению к доходностям ОФЗ (NRR).

Считается, что высокие ставки в госбондах (в нашем случае ОФЗ) давят на рост акций, так как инвесторам интереснее вложиться в надежные бумаги и получать достойную доходность, нежели нести риски. Но из моих расчетов следует, что взаимосвязи не существует. На графиках приведены расчеты с глубиной в 1 и 3 года. Корреляции между ERP и NRR просто нет — она составляет 0,05 и 0,09 соответственно. Единственное стоит отметить, что при относительно высоких ставках (от 13% и выше) ERP была мала, но она не так часто была отрицательна. Для горизонта в 1 год соотношение отрицательной и положительной ERP стремилось к соотношению 50/50, а на горизонте в три она была отрицательной только в 5% случаев. Но что ещё более интересно, что абсолютный отрицательный результат в доходности акций наблюдался совсем крайне редко на обоих горизонтах.

( Читать дальше )

Рынок перегрет

- 21 июля 2023, 15:52

- |

Если смотреть на рынок через премию за риск, то мы видим крайне перекупленный рынок доходности 10 летних ОФЗ

В последний раз такое было в конце 21 года

Ничем хорошим не закончилось

Подписывайся на нас:

ERP для определения доходности? Schroders

- 14 июня 2023, 13:47

- |

Перевод статьи от Schroders

Больше переводов в моём телеграмм-канале

Возможно, самая важная метрика в инвестициях претерпела кардинальные изменения.

Вступление

“Премия за риск акций” может претендовать на звание самого важного показателя в инвестициях. Существуют разные способы её измерения, но концептуально все они сводятся к одному и тому же: оценке увеличения доходности от инвестирования в акции по сравнению с облигациями. В общих чертах премию за риск можно рассматривать как меру дополнительной доходности, которую инвесторы требуют или ожидают за принятие на себя определенного вида риска по сравнению с некоторой альтернативой. Другие примеры включают премию за кредитный риск для корпоративных облигаций по сравнению с государственными облигациями или премию за неликвидность для неликвидных частных активов по сравнению с более легко продаваемыми государственными активами. Эти активы являются основными строительными блоками для подавляющего большинства портфелей, наиболее известными из которых являются классические 60% акций/ 40% облигаций. Их оценки и прогнозы также оказывают влияние на большинство других классов активов, включая частные активы. Вот почему это так важно.

( Читать дальше )

Премия за риск. Мысли о рынке с 1998 года

- 04 мая 2023, 10:50

- |

Инвесторы купившие акции Сбербанк в начале 1998 года по 1 рублю уже к 2007 сделали 100 иксов (прибыль 10 тысяч процентов). С учетом инфляции и девальвации это прибыль в 16 раз. Терпеливые, купившие после дефолта по 20 копеек, сделали 500 иксов, прибыль в 83 раза с учетом инфляции!

Жизнь вознаграждает только первопроходцев. Несмотря на рушившуюся экономику, бешеную инфляцию, отсутствие хорошей информации по фондовому рынку. Интернета не было, YouTube не было, финансовых блогеров не было, сложности с доступом к бирже. Печальный опыт с ваучерами и МММ. И все же те, кто рискнул купить акции лучших компаний РФ (Сбер, Газпром и некоторые другие) были очень щедро вознаграждены.

Ситуация отчасти повторилась на кризисе 2008 года.

А потом на фондовый рынок хлынули толпы народа, и сейчас там можно собрать разве что крошки.

В 1998 году фондовый рынок давал колоссальную премию за риск инвестиций в акции. Инвесторы получили 8300% прибыли СВЕРХ инфляции за 9 лет.

Сейчас на мой взгляд ситуация в экономике не менее тревожная, чем в 1998 году. И перспектив на улучшение вообще нет.

( Читать дальше )

Какая геополитическая премия в оценке российских акций?

- 16 февраля 2022, 14:32

- |

Посмотрел, тут даже риск войны с Украиной попал в всемирный опрос портфельных управляющих, который ежемесячно собирает Bank of America. 6% управляющих отметили этот риск. К слову сказать, главный риск (41%) конечно это повышение ставок ФРС.

Очевидно, что риск войны не только снижает цену российских активов, но и повышает цену на нефть и газ. Спотовая цена Brent кстати на днях уже кольнула $100 за бочку если кто не в курсе.

Так вот мне стало интересно, а какая геополитическая премия за риск в российском индексе сейчас, сколько она может составлять? По динамике ОФЗ не скажу, что мы видим в доходности какую-то сильную разницу со ставками ЦБ. Кстати очень интересно, что так совпало, что движуха с геополитическим риском совпала с тем моментом, когда ставка ЦБ выросла к пиковым значением вслед за инфляцией и уже не разобрать, что стало причиной просадки облигаций — то ли ставка, то ли рост риск премии.

В терминах дисконта, я чисто интуитивно полагаю, что именно «украинский» дисконт российских акций составляет не менее 15%. Дисконт хорошо заметен, если совместить индекс РТС с ценами на нефть за последние года два.

Премия за риск все еще остается положительной в отличие от "пузыря дот-комов"

- 12 мая 2021, 16:01

- |

📊 На графике показана текущая доходность по прибыли Европейского индекса Stoxx 600 за вычетом доходности 10-летних облигаций немецкого Казначейства (европейский бенчмарк), а также текущая доходность американского индекса S&P 500 за вычетом доходности 10-летних облигаций Казначейства США. По графику видно, что текущая премия акций находится на уровне 2008 года. Однако, премия за риск все еще остается положительной в отличие от «пузыря дот-комов» 2000-х годов, когда она опускалаcь в отрицательную зону.

📈 Рост доходности облигаций и удар пандемии по корпоративным прибылям подрывают относительную привлекательность акций. Премия, которую инвесторы получают за владение акциями по сравнению с облигациями, в США упала до самого низкого уровня за десятилетие – что примерно на 1% ниже чем в Европе. В дополнение, опасения по поводу роста инфляции особенно сильно ударили по дорогим акциям роста в этом месяце.

Не является рекламой или предложением ценных бумаг. Дисклеймер

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал